Analys IPO-guiden Orderhero

Orderhero: IPO med digitala beställningslösningar

| Orderhero | Mars 2022 |

| VD: | Anette Bodenfors |

| Styrelseordförande: | Aleksandar Goga |

| Antal anställda: | 12 |

| Nyckelpersoners ägande: | Cirka 53 % |

| Lista: | First North |

| Teckningskurs: | 15,80 kr |

| Antal aktier efter IPO: | 4,5 miljoner |

| Börsvärde efter IPO: | 71 Mkr |

| Nettokassa efter IPO: | 14,5 Mkr |

| Resultatnivå, årstakt: | Cirka -5,8 Mkr |

| Källa: Affärsvärlden / Bolaget | Räknat på antal aktier efter IPO. |

Orderhero (teckningskurs 15,80 kr) säljer digitala betal- och beställningslösningar till restauranger.

Bolaget grundades 2016 och kontoret ligger i Stockholm.

Orderhero satsar på att växa och gör nu en nyemission på 16 Mkr i samband med en notering på First North. Till salu är units för 15,80 kr styck. I en unit ingår en aktie och en teckningsoption. En teckningsoption ger rätt att i juni 2023 teckna en ny aktie för 70% av aktiepriset. Högsta teckningskursen är satt till 24 kr. Efter emissionskostnader tillförs Orderhero efter IPO:n initialt knappt 15 Mkr.

Under 2021 omsatte Orderhero 2,4 Mkr och resultatet var -5,8 Mkr.

Läs mer om aktuella noteringar på IPO-guiden

| IPO-GUIDE | Orderhero |

| Lista | First North |

| Omsättning rullande tolv månader | 2 Mkr |

| Antal anställda | 12 |

| Teckningskurs | 15,80 kr |

| Rådgivare | Eminova |

| Storlek på erbjudande | 16 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 71 Mkr |

| Emissionskostnad | Cirka 1 Mkr (7,5% av erbjudandet) |

| Säkrad andel av IPO* | 75% |

| Investerare som ska teckna i IPO | Aleksandar Goga (ordförande) privat och via bolag, Arash Pournouri via Icon Image, Cihan Punar, Milad Pournouri, Peyman Pournouri, m.fl. (75% i åtagande) |

| Garanter | – |

| Flaggor** | Fyra flaggor |

| Sista teckningsdag | 2022-04-04 |

| Beräknad första handelsdag | 2022-04-21 (17 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Fyra flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 423 granskade börsnoteringar är 1,6 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar fyra flaggor i Orderhero

# Framtida kapitalbehov

Om ett bolag inte är lönsamt så är det viktigt för investerarna att få veta ungefär hur mycket kapital bolaget tror sig behöva fram till vinst eller större förväntat genombrott (licensaffär, ”proof-of-concept” eller motsvarande). Vid notering bör det vara tydligt angivet hur styrelsen ser på långsiktigt kapitalbehov, inte bara för kommande 12 månader. Ungefär hur mycket kapital behövs under ungefär hur många år? Om denna information saknas, förefaller orealistisk eller lämnar ett stort ofyllt finansieringsgap så är det en klar nackdel.

Orderhero går med förlust och befinner sig i en tillväxtfas. Netto tillförs bolaget knappt 15 Mkr efter IPO:n. Teckningsoptioner kommer också tillföra kapital under juni 2023 men det är osäkert hur mycket. Samtidigt är målen stora och Orderhero satsar på att finnas i ett par tusen restauranger inom två år. Vi saknar en mer utförlig beskrivning av det långsiktiga finansieringsbehovet. IPO-guiden hissar en flagga.

# Rabatterad emission tätt inpå IPO

Om ett bolag gjort en nyemission väldigt kort tid inför IPO till en värdering som är rejält mycket lägre så kräver det en förklaring. Har det hänt mycket i bolaget på kort tid är man kanske inte mogen för notering? Var det en kompisemission så vill man också veta varför. En variant av kompisemission är extra förmånliga optionsprogram.

Under 2021 gjordes en nyemission på 5 Mkr till kursen 6,325 kr per aktie (justerat för split). Teckningskursen på 15,80 kr i IPO:n är 150% högre. Det är en stor värderingskillnad på kort tid. IPO-guiden hissar en flagga.

# Omoget bolag?

När bolag växer behövs nya strukturer, processer och system för att hantera ökad komplexitet och en större organisation. Om bolag börsnoteras utan att detta är på plats så ökar det risken för bakslag.

Under teckningstiden har det framkommit att det finns en risk att bolagets kunder kan få problem med Skatteverket då Orderheros expresskassor inte är kopplade till något kassaregister, något som krävs enligt Skatteförfarandelagen. Orderhero har tidigare haft uppfattningen att expresskassorna faller inom ett undantag för denna regel. Orderhero släppte 29 mars en uppdaterad bolagsbeskrivning där ovan beskrivs. IPO-guiden hissar en dubbelflagga.

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har ett ”bagage” av exempelvis konkurser, tvister, åtal eller andra potentiella ”plumpar”. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

En ledamot i Orderhero var suppleant i ett bolag verksamt inom reklam och promotionprodukter när det försattes i konkurs under 2020. IPO-guiden hissar ingen flagga för detta.

AFFÄRSVÄRLDENS SYN PÅ ORDERHERO

Det här är ett produktbolag med relativt små intäkter och med högtflygande planer, alltså en förhoppningsaktie. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier. Se även faktaruta längst ner.

1. INCITAMENT NYCKELPERSONER

| Orderheros största ägare | Innehav* | Andel** | Kommentar |

| Aleksandar Goga | 20 Mkr | 28.2% | Ordförande |

| Arash Pournouri | 7 Mkr | 9.9% | Ledamot |

| Marcus Boström | 6.5 Mkr | 9.1% | Ledamot |

| Svante Tegnér | 5.1 Mkr | 7.2% | Ej i styrelsen |

| Anette Bodenfors | 3.7 Mkr | 5.2% | VD & ledamot |

| *Beräknat på teckningskurs **Vid fulltecknat erbjudande | |||

Styrelse och ledning kommer äga 53% av bolaget efter notering. Största ägare är ordförande Aleksandar Goga med nästan 30% av bolaget. Han är också största teckningsåtagare med 5,2 Mkr. VD Anette Bodenfors äger drygt 5% till ett värde av närmare 4 Mkr. Goga och Bodenfors har lock-up på 100% av sina befintliga innehav i 24 månader. De nya aktierna som Goga tecknar i erbjudandet är inte under lock-up.

I styrelsen sitter också Arash Pournouri, Marcus Boström och Marcus Gullin. Pournouri kommer äga knappt 10%. Han tecknar nya aktier för 3 Mkr. Boström och Tegnér är också stora ägare med över 9% respektive 7%. Gullin äger under 1%.

Pournouri, Boström och Tegnér har lock-up på 80% i 24 månader. Aktierna som Pournouri tecknar i erbjudandet är inte under lock-up. Totalt är 75% av aktierna före erbjudandet under lock-up.

2. TRACK RECORD NYCKELPERSONER

Sommaren 2019 kom Aleksandar Goga in som VD. Han har tidigare varit med och grundat Servicefinder, en hemsida där privatpersoner och företag kan hitta tjänsteföretag för diverse arbeten så som exempelvis renovering. Bolaget ägs sedan 2016 helt av Schibsted som då köpte de sista 30% av bolaget i en affär där Servicefinder ska ha värderats till 240 Mkr.

VD Anette Bodenfors kom till bolaget hösten 2019 och är sedan januari 2021 VD. Sedan tidigare har hon mångårig praktisk erfarenhet från restaurangbranschen.

Arash Pournouri är mest känd som tidigare manager till musikartisten Avicii. Han har också gjort flera investeringar i diverse startups. Boström har av hans LinkedIn att döma också flera startup-investeringar.

Svante Tegnér är grundare av Bubbleroom och Doktor.se. Marcus Gullin (ledamot) var en av medgrundarna till Hungrig.se, en hemsida där användaren kunde beställa mat för avhämtning eller med leverans hem till dörren. 2019 köpte Delivery Hero, som står bakom Foodora, bolaget.

3. TROVÄRDIGHET FÖR PRODUKT OCH STRATEGI

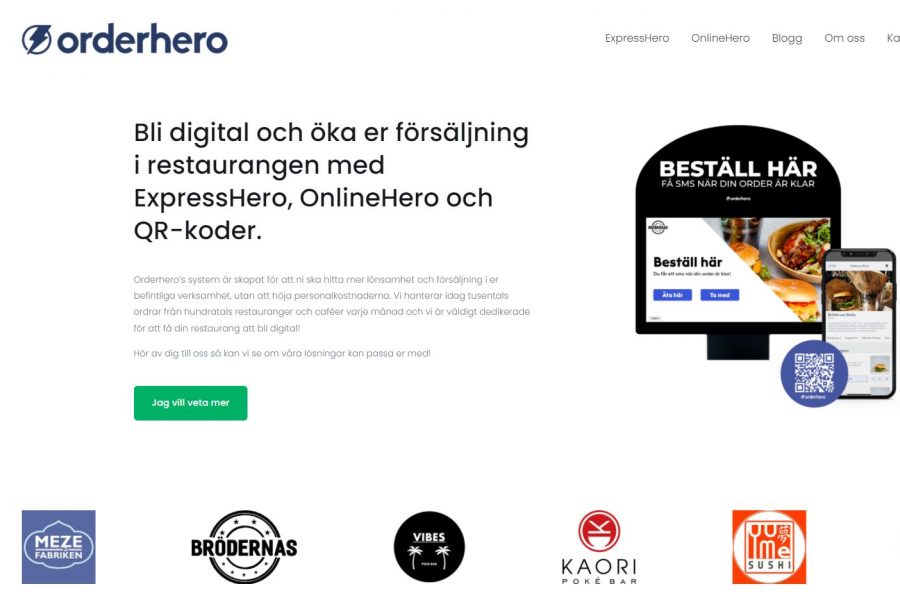

Orderhero har följande betal- och beställningslösningar för restauranger:

- OnlineHero – Mjukvara som låter restaurangen ta emot beställningar som görs online. Ingen inloggning, registrering eller nedladdning behövs och kunden betalar med mobilen. När maten är färdig får kunden ett SMS.

- ExpressHero – Självbetjäningskassor. Kunden kan i restaurangen beställa via en skärm. Kunden anger sitt mobilnummer och mottar en länk som gör det möjligt att betala med Swish. Köket ser beställningen på en skärm och ett SMS skickas när maten är klar.

- QR-koder – QR-koder i och utanför restaurangen för att förenkla beställning om det är mycket folk.

Genom att ta emot beställningar via sätten ovan kan restaurangen sänka sina personalkostnader. Kunden kan också i sin egen takt studera menyn innan beställning. Enligt Orderhero ökar de digitala lösningarna kundens snittnota med upp till 20%. Främst ökar försäljningen av side orders, dryck och dippsåser.

Målet är att inom två år vara den ledande aktören i Sverige och inom fem år ledande i Europa. Pre-money värderingen i emissionen är 55 Mkr. I början av 2022 gjordes en riktad emission på 5 Mkr till samma värdering. 2021 tog bolaget också in 5 Mkr. Då var teckningskursen drygt 6,30 kr. Denna stora värderingsskillnad mot teckningskursen i IPO:n (15,80 kr) har lett till en flagga i IPO-guidens granskning.

Hård konkurrens

Afv kan konstatera att det finns en hel uppsjö av bolag med konkurrerande lösningar. Orderhero själva ser Ancon, Leeroy och Qopla som sina främsta konkurrenter. Dessa tre erbjuder helhetslösningar med kassasystem, självbetjäningskassor och möjlighet att beställa online med mera.

Orderhero saknar eget kassasystem och bolagets expresskassor är fristående och oberoende av befintligt kassasystem.

Att företag som Foodora, Uber Eats och Bolt Food blivit populära under pandemin har få missat. Förutom hemleverans erbjuder de också alternativet att hämta den beställda maten själv. För möjligheten att beställa via bolagens appar tar bolagen ut en avgift från restaurangen. Genom att beställa via Orderheros lösningar hävdar Orderhero att restaurangen sparar 50-60% jämfört med om kunden beställer via något av storföretagens appar.

Skatteverket

Breakit avslöjade i början av Orderheros teckningstid att bolagets kunder riskerar böter från Skatteverket då expresskassorna inte är kopplade till något kassaregister, något som krävs enligt Skatteförfarandelagen. Orderhero har tidigare haft uppfattningen att expresskassorna faller inom ett undantag för denna regel. Undantaget enligt 39 kap. 5 § punkten 5 Skatteförfarandelagen säger att skyldigheten att använda kassaregister inte gäller för den som “säljer varor eller tjänster med hjälp av en varuautomat eller annan liknande automat eller i en automatiserad affärslokal”. Men detta undantag verkar alltså inte vara tillämpbart.

Orderhero släppte 29 mars en uppdaterad bolagsbeskrivning där ovan beskrivs. Bolaget skriver vidare att “Det finns en risk att Skatteverket vid tillsyn eller kontrollbesök av Bolagets kunder finner att de inte fullgör sin skyldighet att använda kassaregister vid försäljning genom Bolagets digitala expresskassor och därför tar ut en kontrollavgift om 12 500 kronor. Det finns även en risk för bortfall av kunder med anledning av denna fråga som också har uppmärksammats av media.”

Enligt samma Breakit-artikel har Orderheros största kund Holy Green nu en dialog med bolaget för att säkerställa att deras lösning uppfyller alla lagar och krav. Holy Green står för 15% av Orderheros omsättning.

De juridiska problemen har lett till en dubbelflagga för omoget bolag i IPO-guidens granskning.

Vad sker nu?

Ovan är så klart mycket dåliga nyheter för Orderhero. Strategin har sedan tidigare varit att på sikt integrera Orderhero med andra kompletterande system så som kassasystem, inventeringssystem och business intelligence-verktyg. Detta arbete blir de nu tvungna att snabba på.

I pressmeddelandet från 29 mars kommenterar VD:n det hela med: ”Vi har under en tid anpassat vår plattform för att lättare kunna integrera med andra system vilket kommer effektivisera vår tillväxtresa. Därför har vi dialoger med ett flertal företag som tillhandahåller kassaregister. När ett sådant samarbete inleds kan vi försäkra våra kunder om att de uppfyller kraven som uppställs i fråga om kassaregister. Min ambition är att detta ska sjösättas kommande veckor.”

Afv har sökt bolaget för en kommentar.

AFFÄRSVÄRLDENS SLUTSATS

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna.

Orderhero verkar ha blivit tagna på sängen av de juridiska problemen. Att bolaget nu snabbt lyckas lösa detta är avgörande. Bra är åtminstone att ledningen har stort eget incitament att ordna detta. Svår konkurrens från andra bolag talar också emot Orderhero. Rådet blir att inte teckna.

SÅ SER AFFÄRSVÄRLDEN PÅ FÖRHOPPNINGSBOLAG

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Affärsvärldens åsikt börja med nyckelpersonerna i projektet.

- Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

- Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

- Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

Affärsvärldens slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

- 1 eller 2 = Sälj

- 3 eller 4 = Neutral

- 5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser