Analys Opter

Opter: Planenlig tillväxt

Sammanfattning investeringscaset (lästid <1 minut)

- Opter säljer system för transportplanering och har gedigen kundlista (470 st kunder), bland annat Postnord

- Stark position >50% marknadsandel i Sverige och Norge inom nischen (värd 200-300 Mkr / år)

- SaaS-modell med hög andel återkommande intäkter (~83% år 2022)

- Högt insynsägande (>60% av aktierna), grundarna fortsatt operativa som VD och produktchef

- CAGR 2018-2022 17% omsättningstillväxt, 47% Ebit-tillväxt

- Solid balansräkning (23 Mkr nettokassa) + god kassagenerering (Fritt kassaflöde / Ebit = 73% år 2022)

- EV/S 3,0x samt EV/Ebit ~10x 2025E givet att finansiella mål nås (omsättning 100 Mkr, 30% Ebit-marginal)

- Värderas till tydlig rabatt mot liknande SaaS-bolag

| Opter | |

| Börskurs: 53,60 kr | Antal aktier: 6,0 m |

| Börsvärde: 322 Mkr | Nettokassa: 23 Mkr |

| VD: Viktor Edlund | Ordförande: Ole Kjörrefjord |

Opter (53,60 kr) utvecklar och säljer mjukvarulösningar i form av ett system för transportplanering (kallat Opter).

Med hjälp av mjukvaran kan kunderna hantera administration, planering och kommunikation av transportuppdrag till transportköparens system. Några exempel på kunder är Postnord, Ryska Posten samt JetPak (i Danmark)

Bolaget grundades 2002 och hette tidigare Fleet 101. Opter har idag cirka 470 kunder, främst små och medelstora transportbolag. Intäktsmodellen är prenumerationsbaserad (SaaS) och kunderna betalar på månadsbasis. Huvudkontoret ligger i Stockholm och bolaget har 44 anställda.

Insynsägandet är högt (drygt 62%). Grundarduon Viktor Edlund (VD) och Johan Frisk (produktansvarig) är störst ägare genom det gemensamma holdingbolaget Joktor AB (16,4% av aktierna). Dessutom äger Edlund och Frisk 6,4% av aktierna vardera privat. Ole Kjörrefjord har varit ordförande sedan 2003 och äger 12,4% av aktierna.

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 66 | 79 | 89 | 100 |

| – Tillväxt | +17,4% | +20,6% | +13,0% | +12,0% |

| Rörelseresultat | 12 | 17 | 21 | 26 |

| – Rörelsemarginal | 18,4% | 22,0% | 24,0% | 26,0% |

| Resultat efter skatt | 9 | 13 | 16 | 20 |

| Vinst per aktie | 1,58 | 2,20 | 2,70 | 3,30 |

| Utdelning per aktie | 1,58 | 2,00 | 2,50 | 3,00 |

| Direktavkastning | 2,9% | 3,7% | 4,7% | 5,6% |

| Avkastning på eget kapital | 41% | 43% | 41% | 45% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebit | -1,9 | -1,7 | -1,6 | -1,5 |

| P/E | 33,9 | 24,4 | 19,9 | 16,2 |

| EV/Ebit | 24,7 | 17,2 | 13,9 | 11,5 |

| EV/Sales | 4,6 | 3,8 | 3,3 | 3,0 |

| Kommentar: Utdelning 1,58 kr per aktie motsvarar 9,5 Mkr | ||||

Opter noterades på First North november 2021 (teckningskurs 56 kr). Initialt gick aktien starkt men handlas nu några kronor under IPO-kurs. De senaste fem åren (2018-2022) var den genomsnittliga tillväxten 17,2% per år (helt organisk). Bolagets målsättning är att växa med 15% per år i snitt och nå 100 Mkr i intäkter 2025. För att nå dit krävs just 15% årlig tillväxt.

2022 landade tillväxten på 17,4% (19,0). De återkommande intäkterna uppgick till 54,4 Mkr (45,2) motsvarande 20% tillväxt och stod totalt för 83,1% (80,9) av koncerns totala omsättning. Resterande del avser konsultintäkter som genereras vid implementation av kundernas system.

Rörelsemarginalen uppgick till 18,4% (15,7). Exklusive IPO-kostnader under 2021 var marginalen 20,6%. Opters ambition är att nå en rörelsemarginal på 30% på medellång sikt (3-5 år). Vidare är målsättningen att dela ut minst 60% av resultatet efter skatt. Senaste åren har Opter delat ut hela vinsten.

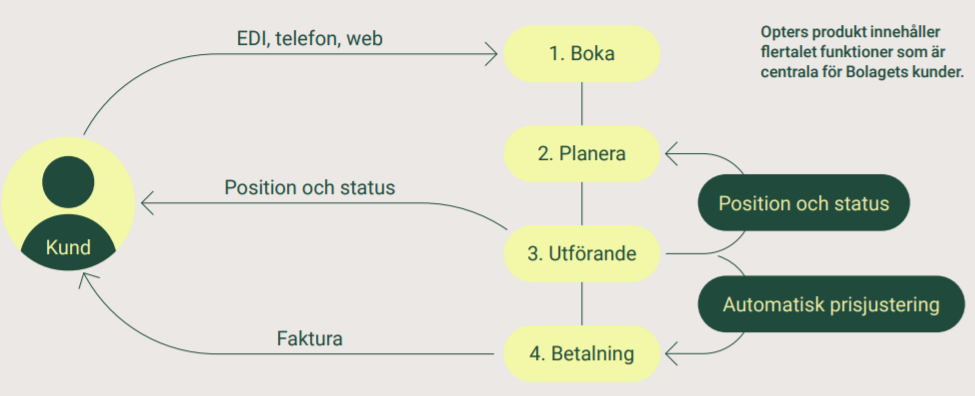

Bolagets produkt användas alltså för att digitalisera, automatisera och kommunicera information om transportuppdrag hos transportföretagen (kunderna). Mjukvarulösningen underlättar arbetet för ordermottagare, trafikledare och administrativ personal. Lösningen kan integreras med kundspecifika portaler, samt med förare via en mobilapplikation eller webbportal. Dessutom kan den integreras med andra program som exempelvis Fortnox.

Bilden intill visar hur produkten fungerar och kan användas.

Produkten säljs som en prenumerationstjänst där kunder betalar ett fast pris per månad utifrån hur många transportbilar och sändningar som hanteras i systemet. All funktionalitet, uppgraderingar och support ingår. Konkurrensfördelar är bland annat att mjukvaran kan anpassas efter kundens önskemål avseende gränssnitt och funktioner.

| Marknad | Beskrivning | Konkurrenter | Total marknad antal kunder | Adresserbar marknad antal kunder | Opter marknadsandel | Opter antal kunder |

| Sverige | Konsoliderad –> få aktörer | Hogia, Barkfors, EG, Triona | 800 st | 500 st | 45-60% | 271 st |

| Norge | Konsoliderad –> få aktörer | Hogia, Timpex, Frakt24 | 400 st | 250 st | 45-60% | 147 st |

| Danmark | 15-tal aktörer | Truckplanner, EG-Gruppen,Navitrans, ART Systems, m.fl | 400 st | 250 st | 0-5% | 13 st |

| Finland | 10-tal aktörer | Logi Apps, Attracs, Logisystems, Kiho, Logicontrol | 400 st | 250 st | 5-10% | 22 st |

Den adresserbara marknaden i Norden för transportplanering uppgår till 200-300 Mkr per år. Tillväxten drivs av ökad automation och digitalisering. Opter har en stark marknadsposition med över 50% marknadsandel i Sverige och Norge. Sedan några år tillbaka har bolaget också etablerat sig i Danmark (2018) och Finland (2020).

En typisk kund

Opters typiska kund har omkring 20 fordon och utför 200-400 uppdrag per dag regionalt. Det kan handla om exempelvis budkörningar, paketdistribution, leveranser av skolmat, paket, pallgods, tyngre gods eller specialtransporter.

Marknaderna skiljer sig en del från varandra i Norden. Både den svenska och norska marknaden är konsoliderad med ett fåtal aktörer. I Danmark och Finland finns det fler och mindre bolag som tillhandhåller system för transportplanering.

Konkurrenter

Den svenska hemmamarknaden är störst och består som sagt av relativt få aktörer. En del konkurrenter som inte valt att vidareutveckla sina produkter (legacy system) har tappat kunder till aktörer som Opter.

En av konkurrenterna i Sverige och Norge är Hogia. De säljer mjukvarulösningar för ekonomi-, personal- och affärssystem och koncernen omsatte totalt sett 640 Mkr 2021 med en rörelsemarginal på 5%. Hogias svenska produkt kallas Mobilast och den norska heter Unitrans. Produkten för transportplanering är en mindre del av de totala intäkterna för Hogia.

Opters storägare

Opters storägare Bas Invest är ett investeringsbolag som investerar i små och medelstora bolag i Norden som omsätter 50-250 Mkr. Bas Invest har representation i Opters styrelse via Paul Rönnberg, som grundat investeringsbolaget.

December 2021 var Bas Invest med och noterade mjukvarubolaget Momentum Software som säljer affärssystem till fastighetsbolag. Momentum Software blev uppköpta av tyska Aareon för 1,8 miljarder motsvarar en multipel på 17,1 gånger omsättningen (EV/Sales) samt 79,8 gånger rörelsevinsten (EV/Ebita) räknat på rullande tolv månader vid budtillfället.

Danska programvarubolaget EG förvärvade under oktober 2021 det konkurrerande systemet Alystra från TietoEvry. Systemet används av både de norska och svenska postorganisationerna. Totalt omfattade EG:s köp från Tieto tre olika mjukvarubolag där EG betalade 3 gånger intäkterna (EV/Sales) för bolagen i snitt.

Barkfors är en annan konkurrent med lösningen T5. Barkfors omsatte 28,6 Mkr med en rörelsemarginal (Ebit) på 23% år 2021. De senaste tre åren har de vuxit med 24% per år i snitt. Tracks Flow som ägs av Triona är ytterligare en konkurrent. Triona säljer system inom en rad branscher och omsatte 183 Mkr med en marginal på 3%.

| År | Kundintag |

| 2016 | 30 st |

| 2017 | 50 st |

| 2018 | 52 st |

| 2019 | 48 st |

| 2020 | 34 st |

| 2021 | 57 st |

| 2022 | 56 st |

50 nya kunder per år

De senaste sex åren har Opter tagit in cirka 50 kunder per år i snitt. Pandemindrabbade 2020 var kundintaget lägre (34 stycken netto).

Under 2022 landade kundintaget på 56 st (57). 22% av kunderna som Opter tecknade avtal med 2022 finns i Danmark och Finland. Opter har nu 54 kunder i de båda länderna (jämfört med 35 st vid noteringen hösten 2021).

Opter redogör inte för hur stor bolagets churn är. Mellan 2010-2020 hade bolaget ett årligt genomsnittligt kundtapp (churn) på runt 5%. Det är en konkurrenskraftig nivå och tyder på att kunderna verkar nöjda. Fyra procentenheter av kundtappet (på totalt fem procent) förklaras av att kunderna gått i konkurs, blivit uppköpta eller inte längre var i behov av system för transportplanering. Bolagets tio största kunder utgör tillsammans knappt 15% av koncernens intäkter. Bolagets tre största kunder är BDX, Best samt Fraktkompaniet och står för runt 8% av Opters omsättning.

God efterfrågan

VD Viktor Edlund beskriver efterfrågan på bolagets lösningar som stor. Opter har rekryterat en del personal under andra halvåret 2022 för att bättre kunna ta hand om befintliga och nya kunder samt stärka områden som produktutveckling.

2023 har börjat bra med fortsatt god försäljning under årets första månader. I grafiken ovan (flik 2) visas utvecklingen för bolagets årligen återkommande intäkter (ARR). Vid årsskiftet 2022/23 uppgick ARR-värdet till 59,6 Mkr (46,9) motsvarande 27% tillväxt. ARR för januari månad 2023 uppgick till 64,4 Mkr motsvarande 8% sekventiell tillväxt. Största delen av ökningen beror på prishöjningar (indexjusteringar).

Tillväxtstrategi framåt baseras på fortsatt vidareutveckling av produkten för att erbjuda mer funktionalitet till kunderna. Under 2022 lanserade Opter bolagets nya app till iPhone med ett uppdaterat gränssnitt och bättre stöd för kartor. Inom kort släpps dessutom en ny app för androidanvändare.

En annan tillväxtmöjlighet är att Opter övertar ansvaret för driften av kundernas system och flyttar den till en molnbaserad lösning. Kunderna slipper då ansvar för en egen server. För tillfället använder 35% av bolagets kunder Opters egen molnlösning. Generellt går trenden mot drift i molnet. Opter lanserade denna lösning under 2021.

Prognoser och värdering

Mycket tyder på att Opter kan accelerera tillväxten under 2023. Prisökningar bidrog till att ARR-värdet ökade med 8% under januari. På helårsbasis 2023 skissar vi på att Opter växer intäkterna på koncernnivå med drygt 20%. Åren därpå skissar vi på 12-13% årlig tillväxt. Bolagets mål om att omsätta 100 Mkr år 2025 ser nåbart ut om tillväxttrenden fortsätter. Ökade bränslekostnader påverkar transportbranschen. Opter har hittills inte sett någon ökning av konkurser eller uppsägningar bland kunderna.

Med en högre tillväxttakt borde marginalen också kunna skala bättre. Vi räknar med 22% rörelsemarginal i år och 26% år 2025. Konkurrenten Barkfors som omsätter knappt 30 Mkr tjänar runt 23% jämförelsevis.

Använder vi en multipel på 14 gånger rörelsevinsten finns cirka 35% uppsida på sikt givet våra antaganden. Svenska Upsales och Lime Technologies säljer system för säljstöd (CRM) och värderas båda kring 30 gånger rörelsevinsten jämförelsevis, Mindre aktörer som QBNK och Litium värderas till 1-2 gånger omsättningen men går samtidigt med förlust. Skulle Opter nå sitt finansiella mål är uppsidan troligen stor (optimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2023E-2024E % |

| Opter | -0,7 | 24,4 | 17,2 | 3,8 | 22,0 | 16,7 |

| Carasent | -36,8 | neg | 69,0 | 2,4 | 3,5 | 21,9 |

| Upsales | 33,7 | 39,0 | 30,1 | 7,2 | 23,8 | 29,1 |

| Lime Technologies | -0,7 | 36,7 | 32,7 | 6,3 | 19,4 | 13,5 |

| QBNK | -49,2 | neg | neg | 0,9 | -18,0 | 15,0 |

| Litium | -20,3 | neg | neg | 2,0 | -5,1 | 24,0 |

| Genomsnitt | -12,3 | 33,4 | 37,2 | 3,8 | 7,6 | 20,0 |

| Källa: Affärsvärlden / Factset | ||||||

Opter har uppvisat en fin tillväxt över tid. Bolaget har en stark marknadsposition i Sverige och Norge. Kan bolaget nå motsvarande framgångar i Finland och Danmark så finns troligen fin uppsida i aktien.

Att grundarna är fortsatt aktiva och äger mycket aktier är ett plus. Opter har dessutom en solid balansräkning med en nettokassa. Direktavkastningen på nuvarande kurs är knappt 3%. Likviditeten i aktien är däremot rätt klen.

Så agerar insiders

Inga insynsaffärer finns registrerade sedan Opter noterades på First North den 23 november 2021.

Risken är att konkurrensen och prispressen ökar. Den totala marknaden som bolaget adresserar är inte superstor. Hittills har Opter levererar bra på de mål bolaget satte upp vid noteringen hösten 2021. Aktien handlas fortsatt under IPO-kurs och känns lite bortglömd. Vi sätter ett köpråd.

| Tio största ägare i Opter | Värde (Mkr) | Andel |

| Joktor AB (grundarna) | 52,7 | 16,4% |

| Bas Invest | 48,8 | 15,2% |

| Ole Kjörrefjord | 40,0 | 12,4% |

| Johan Frisk | 20,5 | 6,4% |

| Viktor Edlund (VD) | 20,5 | 6,4% |

| Jimmy Tjärnlund | 18,0 | 5,6% |

| Adrigo Asset Management | 15,9 | 4,9% |

| Magnus Lundgren | 14,5 | 4,5% |

| Cliens Fonder | 14,4 | 4,5% |

| Johan Thorell | 9,6 | 3,1% |

| Källa: Holdings | Totalt insynsägande: | 62,3% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser