Analys OEM International

OEM: Stort förvärvsutrymme

| OEM | |

| Börskurs: 118,60 kr | Antal aktier: 139,0 m |

| Börsvärde: 16 487 Mkr | Nettokassa: 280 Mkr |

| VD: Jörgen Zahlin | Ordförande: Petter Stillström |

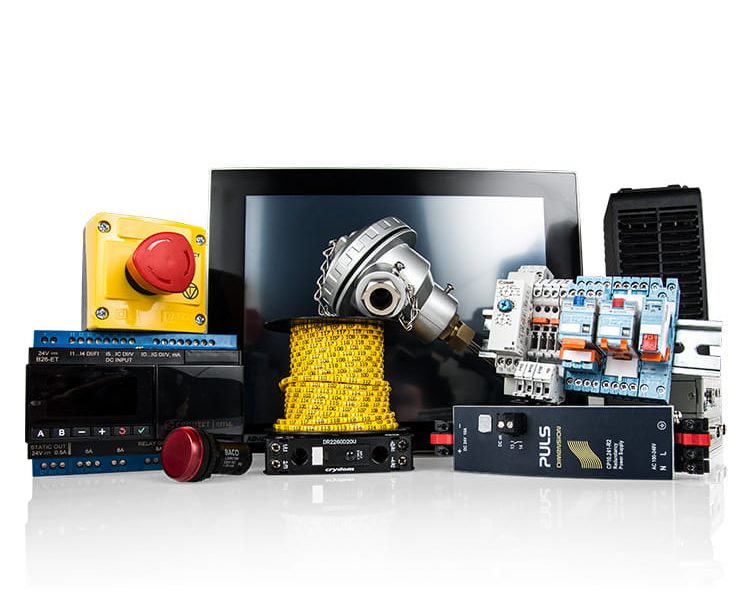

OEM International (118,60 kr) är en teknikhandelskoncern som levererar produkter och komponenter för bland annat industriautomation. Det handlar om produkter som elskåp, sensorer, ventiler och låssystem. Andelen egna produkter är ungefär 12%.

Koncernen har knappt fyrtio rörelsedrivande verksamheter i 15 länder. Den största marknaden är den svenska (57% av försäljning år 2023). OEM har en marknadsledande ställning inom majoriteten av de produktområden bolaget är verksamma inom. OEM grundades 1974 och noterades 1983. Idag har bolaget cirka 1160 anställda. Huvudkontoret ligger i Tranås.

Största ägare är Richard Pantzar med 15% av kapitalet och 28% av rösterna. Richard är son till Orvar Pantzar som grundade företaget Cyncrona som såldes till OEM i mitten på 1990-talet. Cyncrona avyttrades från OEM år 2010. Jörgen Zahlin har varit VD sedan år 2000 och äger aktier för drygt 26 Mkr (0,2% av bolaget).

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 5 145 | 5 212 | 5 472 | 5 691 |

| – Tillväxt | +8,8% | +1,3% | +5,0% | +4,0% |

| Rörelseresultat | 811 | 792 | 865 | 939 |

| – Rörelsemarginal (Ebita) | 15,8% | 15,2% | 15,8% | 16,5% |

| Resultat efter skatt | 607 | 595 | 657 | 714 |

| Vinst per aktie | 4,38 | 4,30 | 4,70 | 5,10 |

| Utdelning per aktie | 1,75 | 2,00 | 2,50 | 2,75 |

| Direktavkastning | 1,5% | 1,7% | 2,1% | 2,3% |

| Avkastning på eget kapital | 34% | 27% | 26% | 24% |

| Kapitalbindning | 29% | 32% | 32% | 33% |

| Nettoskuld/Ebita | -0,1 | -0,4 | -0,7 | -0,9 |

| P/E | 27,1 | 27,6 | 25,2 | 23,3 |

| EV/Ebita | 20,0 | 20,5 | 18,7 | 17,3 |

| EV/Sales | 3,2 | 3,1 | 3,0 | 2,8 |

| Kommentar: Den organiska tillväxten var 3% år 2023. | ||||

| CAGR 2019-2023 | |

| Tillväxt Y/Y | 11% |

| Organisk tillväxt | 7% |

| Förvärv | 2% |

| Valuta | 2% |

Våren 2023 presenterade OEM nya finansiella mål. Ambitionen är att växa minst 10% per år över en konjunkturcykel. Senaste fem åren (2019-2023) har tillväxten varit 10,6% per år i snitt.

Vidare är målsättningen att ha en Ebita-marginal på minst 12,5% årligen över en konjunkturcykel. Tidigare var målet 10% Ebita-marginal. Senaste fem åren är snittet 14,4% (15,8% år 2021-2023). Bruttomarginalen är runt 35%.

Avkastningen på eget kapital ska överstiga 25% per år (tidigare 20%). OEM:s mål är att prioritera en stark finansiell ställning för att säkerställa operationell stabilitet och möjliggöra företagsförvärv oavsett konjunkturläge.

OEM har under gjort ett par förvärv per år de senaste åren. Typiskt sett ett förvärv varje år. OEM är inte någon utpräglad serieförvärvare i samma utsträckning som konkurrenterna Addtech och Lagercrantz.

Under 2023 köptes tre bolag med en sammanlagd omsättning på cirka 200 Mkr. Ingemar Liljenberg AB säljer kundunika gjutna, stansade och bearbetade komponenter för verkstads- och elektronikindustrin och omsätter runt 60 Mkr. Lagermetall marknadsför glidlager och bronsämnen och omsätter omkring 100 Mkr. Danska Unit-Pump är en importör och distributör av pumpar och mekaniska tätningar. Bolaget omsätter cirka 30 Mkr

Den trio bolag som förvärvades under fjolåret köptes för 0,5x gånger omsättningen (EV/Sales) i snitt. Historiskt har OEM köpt bolag för 0,8x omsättningen samt 5,6x rörelsevinsten (EV/Ebit), se sammanställning i tabellen nedan.

| Bolag | Tidpunkt | Omsättning | Ebit-marginal | Köpeskilling | EV/S | EV/Ebit |

| Ingemar Liljenberg AB | December 2023 | 63 Mkr | 13,6% | 45 Mkr | 0,7x | 5,3x |

| Unit-Pump A/S | November 2023 | 31 Mkr | Okänt | 25,8 Mkr | 0,8x | Okänt |

| Lagermetall | Oktober 2023 | 95 Mkr | 8,1% | 30,8 Mkr | 0,3x | 4,0x |

| Demesne Electrial | Januari 2022 | 205 Mkr | 12,7% | 209,3 Mkr | 1,0x | 8,1x |

| Zoedale | Januari 2020 | 27 Mkr | neg | 26,2 Mkr | 1,0x | neg |

| Finisterra AS | December 2019 | 12 Mkr | Okänt | 8 Mkr | 0,7x | Okänt |

| Cabavo AB | September 2019 | 8 Mkr | 16,3% | 9,0 Mkr | 1,1x | 6,9x |

| ATB Drivtech | September 2018 | 21 Mkr | 19,5% | 14,4 Mkr | 0,7x | 3,5x |

| Totalt (oms + köpeskilling) samt genomsnitt (marginaler/multiplar) | 462 Mkr | 10% | 369 Mkr | 0,8x | 5,6x | |

| Bolag | Nettoskuld/Ebitda R12M |

| OEM | -0,3x |

| Lagercrantz | 1,3x |

| Addtech | 1,4x |

| Indutrade | 1,7x |

| Lifco | 1,9x |

| Addlife | 3,6x |

| Snitt (ex OEM): | 2,0x |

Mellan 2005 och 2023 gjorde OEM cirka 40 förvärv. Vid utgången av tredje kvartalet hade OEM en nettokassa på 280 Mkr. Börsens övriga serieförvärvare hade en nettoskuld i relation till Ebitda på 2,0x i snitt vid halvårsskiftet i år. Addlife som är högt skuldsatta drar upp snittet. Bortsett från Addlife är snittet 1,6 gånger.

Sammantaget har OEM en stark balansräkning som möjliggör utrymme för fler förvärv framöver. Ambitionen är att årligen tillföra cirka en kvarts miljard i omsättning genom förvärv. OEM letar främst efter tre typer av förvärv.

- Bolag med produkter som kompletterar erbjudandet på befintliga marknader

- Verksamheter på nya geografiska marknader där OEM redan har befintliga produkter

- Produktägande bolag (egna produkter) på marknader där OEM är etablerade

Tabellen nedan visar utvecklingen för börsens serieförvärvare på kvartalsbasis de senaste åren.

Exempel på produktområden

- Elkomponenter, exempelvis sensorer, säkerhetsprodukter, mekanikprodukter, maskinkabel.

- Flödesteknik. Produkterna utgörs av ventiler, slangar, givare och pumpar. Användningsområdena är många, allt ifrån värmepumpar till medicinsk utrustning. Några välkända kunder är Tetra Pak, Epiroc, Volvo och Getinge.

- Motorer, transmissioner och bromsar. Exempelvis drivelektronik, motorer, växlar, kuggremstransmissioner, broms- och friktionslösningar. Produkterna riktar sig till oem-tillverkare för utrustning till livsmedelsindustri och medicinsk utrustning. Produkter för broms och friktion riktar sig till fordonsbranschen. Kunder är Tetra Pak, Nobina och GE.

- Apparatkomponenter som exempelvis displayer, tangentbord och led-belysning. Produkterna används i apparater inom en mängd olika områden, allt ifrån konferenstelefoner till medicintekniska analysinstrument. Kunder är bland annat Husqvarna, Danfoss, Franke och Scanfil.

- Installationskomponenter. Produktområdet utgörs av produkter som levereras av Elektro Elco, Agolux och Nexa Trading. Till exempel belysning och produkter för trådlös styrning i hemmet.

- Kullager och tätningar. Produkter är kul-, rull-, led- och glidlager samt tätningar och låselement. Används av oem-tillverkare för park- och trädgårdsmaskiner, vitvaror och materialhanteringsmaskiner.

Koncernens kunder finns i olika segment inom den tillverkande industrin. Några välkända kunder är Tetra Pak, Atlas Copco, Volvo, Getinge och Husqvarna. OEM Internationals kunder är ofta så kallade Original Equipment Manufacturers (OEM). Det innebär att de tillverkar olika typer av maskiner och utrustning med hjälp av komponenter från underleverantörer. Övriga kunder är exempelvis installationsföretag och grossister till både proffs- och konsumentmarknaden.

Värdeskapandet sker framför allt genom att OEM är en länk mellan tillverkare och kunder. Det innefattar bland annat utveckling av sortimentet och att kundanpassa produkter. OEM har lång erfarenhet inom en rad områden. Det innebär att företaget i många fall ses som en slags strategisk partner som medverkar i allt från produktutveckling och design till inköp och produktion. OEM tillhandahåller även logistiklösningar.

Koncernen har totalt sett cirka köpande 30 000 kunder och 400 leverantörer. Den största enskilda kunden stod för 4% år 2023 (4). Medan de fem största kunderna stod för 15% (13) och de tio största för 20% (17).

OEM redovisar verksamheten i tre olika segment. Den svenska hemmamarknaden har bäst lönsamhet med marginaler kring 15-18% de senaste åren. Segment som omfattar Danmark, Norge, Storbritannien och östra Centraleuropa har stärkt marginalerna rejält och är nu det näst mest lönsamma segmentet. Marginalen är drygt 13% på R12M. Segment Finland, Baltikum och Kina har haft en marginal mellan 10-15% senaste åren. Samtliga segment har alltså uppvisat marginaler över 12,5% som är OEM:s marginalmål, de senaste åren.

OEM Automation är det största dotterbolaget och omsatte 1,6 miljarder motsvarande en knapp tredjedel av koncernens totala försäljning under fjolåret. Rörelsemarginalen (Ebit) var 15,9%. Några konkurrenter är Schneider och Omron. Konkurrensfördelarna för teknikhandelsbolagen är exempelvis ett brett sortiment så att kunderna kan minska antalet leverantörer. God leveranskapacitet och kundservice är andra viktiga faktorer.

| OEM | Q3 2024 | Q3 2023 |

| Orderingång | 1185 Mkr | 1093 Mkr |

| Tillväxt Y/Y | 8% | 3% |

| Omsättning | 1222 Mkr | 1198 Mkr |

| Tillväxt Y/Y | 2% | 3% |

| Organisk tillväxt | 0,5% | -3% |

| Förvärv | 3% | 0% |

| Valuta | -1,5% | 6% |

| Bruttomarginal | 35,4% | 35,3% |

| Rörelsekostnader | 229 Mkr | 231 Mkr |

| Tillväxt Y/Y | -1% | 3% |

| Ebita | 204 Mkr | 192 Mkr |

| Ebita-marginal | 16,7% | 16,0% |

| Resultat per aktie | 1,09 kr | 1,05 kr |

Den 15 oktober presenterade OEM räkenskaperna för tredje kvartalet. Aktien steg då cirka 4-5% på beskedet.

Orderingången steg 8% och omsättningen med 2% i det tredje kvartalet. Organiskt var tillväxten 0,5%. Förvärv bidrog med 3% och negativa valutakurseffekter med -1,5%. Bruttomarginalen var i stort sett oförändrad mot fjolåret och landade på 35,4%. Ebita uppgick till 204 Mkr (192) med en marginal på 16,7% (16,0).

Orderstocken minskade med 37 Mkr mot fjolåret men är högre än nivån vid årsskiftet 2023/2024.

VD Jörgen Zahlin lyfter fram att det fortsatt är stora variationer mellan enskilda marknader och branscher. Koncernens belysningsdel sticker ut positivt i både Sverige och Finland. I Sverige var den organiska tillväxten 1% i kvartalet. Orderingången var stark och steg 12%.

I Danmark, Norge, Brittiska öarna och Centraleuropa steg omsättningen 3% organiskt. Verksamheten i Irland och Polen utvecklades också fint.

OEM uppger att det nu viss indikatorer på att industrisektorn i Sverige håller på att försvagas. Samtidigt som OEM ser en viss återhämtning i Finland. Centrala faktorer för OEM är att upprätthålla starka samarbeten med befintliga kunder och även hitta nya. VD Zahlin framhäver att OEM har en stark balansräkning och möjligheter att göra kompletterande förvärv när tillfälle uppstår. OEM förväntar sig ingen snabb konjunkturuppgång men är konfidenta med att koncernen framöver fortsätter att ta marknadsandelar.

Prognoser och värdering

För 2024 räknar vi med drygt 1% tillväxt. Första nio månaderna var omsättningen upp 1%. Kommande år skissar vi på 4-5% årlig organisk tillväxt. Vi räknar inte in några nya förvärv utöver redan aviserade.

Marginalmässigt skissar vi på 15,2% i år (15,3% första nio månaderna) och samt 16,5% i slutet av prognoshorisonten. Bolagets mål är som sagt minst 12,5%. Flera andra av teknikhandelskoncernerna som Addtech och Lagercrantz tjänar 14-17% jämförelsevis.

Använder vi en multipel på 18-19x rörelsevinsten (EV/Ebita) finns cirka 15% uppsida på sikt. Flera de börsens större serieförvärvare värderas till 24-26x rörelsevinsten (EV/Ebita) på 2025E.

| Bolag | Avkastning 1 år % | P/E 2025E | EV/Ebita 2025E | EV/Sales 2025E | Ebita-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| OEM | 61% | 25,2x | 18,7x | 3,0x | 15,8% | 4,5% |

| Addtech | 81% | 35,7x | 25,5x | 3,8x | 14,9% | 5,9% |

| Addlife | 172% | 25,7x | 19,9x | 2,3x | 11,5% | 6,0% |

| Indutrade | 53% | 30,9x | 23,6x | 3,5x | 14,9% | 5,1% |

| Lagercrantz | 79% | 33,5x | 24,3x | 4,3x | 17,8% | 7,2% |

| Lifco | 78% | 36,8x | 25,0x | 5,8x | 23,1% | 7,6% |

| Genomsnitt | 87% | 31,3x | 22,8x | 3,8x | 16,3% | 6,0% |

| Källa: Affärsvärlden / Factset | ||||||

OEM har uppvisat en fin operativ utveckling över tid. Den organiska tillväxten har bromsat in. Men balansräkningen är i toppskick och möjliggör utrymme för fler förvärv.

Aktien värderas också till rabatt mot de andra serieförvärvarna. Samtidigt är värderingarna bland de övriga serieförvärvarna inte direkt låga. I snitt har serieförvävarna stigit nästan 90% på börsen senaste året. OEM-aktien är upp drygt 60% senaste året.

Så agerar insiders

Senaste året har insynspersoner köpt aktier för drygt 0,1 Mkr. I somras efter halvårsrapporten sålde styrelseledamot Ulf Barkman aktier för cirka 15 Mkr (kurs 117,20 kr) vilket motsvarade en halvering av hans innehav. I övrigt finns inga insynstransaktioner registrerade senaste året.

Jämfört med börsens övriga serieförvärvare och teknikhandelskoncernen tycker vi OEM kan vara ett alternativ och en relativ vinnare kommande år. I absoluta tal är kurspotentialen i huvudscenariot inte lika lockande. Vi sätter ett neutralt råd.

| Tio största ägare i OEM | Värde (Mkr) | Kapital | Röster |

| Richard Pantzar | 2 373,2 | 15,4% | 27,7% |

| Siv Franzén | 1 669,7 | 10,9% | 21,3% |

| Lannebo Kapitalförvaltning | 1 644,6 | 10,7% | 3,8% |

| Nordea Funds | 1 128,1 | 7,3% | 2,6% |

| SEB Fonder | 993,6 | 6,5% | 2,3% |

| Cliens Fonder | 811,8 | 5,3% | 1,9% |

| Agne Svenberg | 811,3 | 5,3% | 18,3% |

| Swedbank Robur Fonder | 435,1 | 2,8% | 1,0% |

| Traction | 422,0 | 2,7% | 9,7% |

| Handelsbanken Fonder | 336,9 | 2,2% | 0,8% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Per Svenberg | 44,2 | 0,3% | 0,1% |

| Jörgen Zahlin | 26,4 | 0,2% | 0,1% |

| Ulf Barkman | 13,8 | 0,1% | 0,0% |

| Jens Kjellsson | 8,0 | 0,1% | 0,0% |

| Urban Malm | 1,6 | 0,0% | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 29,7% | 58,9% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser