Analys IPO-guiden Occlutech

Occlutech: IPO med skönhetsfläckar

| Occlutech | |

| Teckningskurs: 50,00 kr | Antal aktier: 77,5 m |

| Börsvärde: 3 874 Mkr | Nettokassa efter IPO: 891 Mkr |

| VD: Sabine Bois | Ordförande: Marianne Dicander Alexandersson |

Medicinteknikbolaget Occlutech (teckningskurs 50 kr) är en leverantör av minimalinvasiva hjärtimplantat för behandling av medfödda hjärtfel, strokeprevention och hjärtsvikt. Minimalinvasiv kirurgi innebär att små snitt görs, exempelvis titthålsoperation och endovaskulär kärlkirurgi, i stället för öppen kirurgi.

Bolaget utvecklar, tillverkar och säljer ockluderare, vilket enkelt uttryck är produkter som används för att stänga hålrum mellan delar (kammare) av hjärtat för att öka blodflödet mellan förmaken. Ockludera betyder att täppa till / stänga av.

Occlutech grundades 2003 i Tyskland och har idag cirka 235 anställda. Första produkten fick godkänd CE-märkning 2007. Bolaget har kommersialiserat tio produkter och totalt sålt 134 000 implantat. Bruttomarginalen är cirka 75% på koncernnivå.

| Affärsvärldens huvudscenario | 2021E | 2022E | 2023E |

| Omsättning | 322 | 370 | 426 |

| – Tillväxt | +18% | +15% | +15% |

| Rörelseresultat | -81 | -65 | -43 |

| – Rörelsemarginal | -25,0% | -17,5% | -10,0% |

| Resultat efter skatt | -61 | -49 | -32 |

| Vinst per aktie | -0,79 | -0,64 | -0,42 |

| Direktavkastning | 0,0% | 0,0% | 0,0% |

| Nettoskuld/EBIT | 10,1 | 11,4 | 16,0 |

| P/E | e.m | e.m | e.m |

| EV/EBIT | e.m | e.m | e.m |

| EV/Sales | 9,5 | 8,5 | 7,5 |

| Kommentar: Occlutech redovisar i Euro, siffrorna är omräknade till SEK då aktierna (depåbevisen) också kommer handlas i svenska kronor. | |||

Globalt sett är bolaget den tredje största aktören inom marknaden för strukturella hjärtimplantat och har en marknadsandel på 5-10%. Occlutech säljer till cirka 85 länder och använder sig både av direktförsäljning och distributörer. Huvudkontoret ligger i Schweiz medan finansfunktioner samt service och distributionsnav finns i Helsingborg. Mellan 2015 och 2019 steg omsättningen med 18% per år i snitt.

Erbjudandet i samband med noteringen uppgår till 964 Mkr och avser i sin helhet nyemitterade aktier (depåbevis). Occlutech är ett schweiziskt bolag formellt sett. Ett depåbevis motsvarar en aktie i bolaget. Fjärde AP-fonden och SEB Investment Management har åtagit sig att teckna aktier (depåbevis) för 400 Mkr motsvarande drygt 41% av emissionen.

Uppblåsta siffror i Jomed

Tor Peters grundade 1996 medicinteknikbolaget Jomed som tillverkade så kallade stentar, som förs in i artärer för att förebygga hjärtinfarkter. Bolaget börsnoterades 2000 på Zürichbörsen och 2003 försattes bolaget i konkurs. År 2003 medgav Jomed att de hade rapporterat för höga resultat för 2001 och 2002. Tor Peters som var VD fick lämna bolaget.

Ekobrottsmyndigheten inledde en utredning och Tor Peters delgavs misstanke om grovt bokföringsbrott år 2005, men ärendet lades ned 2007. IPO-guiden har hissat en flagga för “CV med plumpar”. Delar av Jomed köptes senare upp av amerikanska Abbott.

Inför noteringen ägs 49% av aktierna av styrelseledamot Tor Peters som varit engagerad i Occlutech sedan 2005. Tor Peters var VD mellan 2009 – 2017. Från 2018 – 2020 hade Occlutech ett upplägg med två verkställande direktörer (kallat CO CEO). Tor Peters och Sabine Bois hade dessa roller.

I januari 2021 tog Sabine Bois över som självständig VD på bolaget. Bois har arbetat på Occlutech sedan 2014, initialt som CFO. Bois är även medgrundare till bioteknikföretaget Biosensor/SAW Instruments som såldes 2013. Ordförande Marianne Dicander Alexandersson har bakgrund som VD på Sjätte AP-fonden och GHP samt som styrelseledamot i Recipharm, Camurus, Mölnlycke Healthcare och Linc.

Rådgivarna Carnegie har varit inblandade i några riktigt bra noteringar i år. Bland annat Hemnet (+72% sedan IPO), Cint (+50%) och Profoto (+45%). Men också några bottennapp i form av Nilar International (-46%) och Acast (-37%).

Hälften av emissionslikviden skall användas till att bekosta bolagets kliniska studie för marknadsgodkännande av AFR-implantatet för hjärtsvikt i USA. Ytterligare 15% är avsett för en annan klinisk studie i USA, nämligen för marknadsgodkännande av PFO-ockluderare. 10% skall gå till att betala av befintliga ägarlån och lån relaterat till covid-19. Resterande 25% är avsett för att bygga upp Occlutechs kommersiella marknadsorganisation i USA.

Läs mer om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Occlutech |

| Lista | First North |

| Omsättning rullande tolv månader | 290 Mkr |

| Antal anställda | 235 |

| Teckningskurs | 50,00 kr |

| Rådgivare | Carnegie |

| Storlek på erbjudande | 964 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 3 874 Mkr |

| Emissionskostnad | Cirka 88 Mkr (9,1% av erbjudandet) |

| Säkrad andel av IPO* | 42% |

| Investerare som ska teckna i IPO | Fjärde AP-fonden, SEB Investment Management (42% i åtagande) |

| Garanter | – |

| Flaggor** | Tre flaggor |

| Sista teckningsdag | 2021-09-28 |

| Beräknad första handelsdag | 2021-09-29 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Tre flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 360 granskade börsnoteringar är 1,4 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar tre flaggor i Occlutech

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar varningsflagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Occlutech betalar cirka 88 Mkr i emissionskostnader, motsvarande 9,1 procent av erbjudandet.

# Rabatterad emission tätt inpå IPO

Om ett bolag gjort en nyemission väldigt kort tid inför IPO till en värdering som är rejält mycket lägre så kräver det en förklaring. Har det hänt mycket i bolaget på kort tid är man kanske inte mogen för notering? Var det en kompisemission så vill man också veta varför. En variant av kompisemission är extra förmånliga optionsprogram.

Ett halvår före aktuell IPO genomförde Occlutechs en nyemission på runt 125 Mkr. Omräknat från CHF till SEK och med justering för split får IPO-guiden det till att teckningskursen då var runt 20 kronor per aktie. Teckningskursen i aktuell IPO som ligger på 50 kronor per aktie är runt 140% högre. IPO-guiden hissar en flagga.

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har ett ”bagage” av exempelvis konkurser, tvister, åtal eller andra potentiella ”plumpar”. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

Huvudägaren i Occlutech har grundat flera medicinteknikföretag. JOMED var ett av dem och enligt Occlutechs prospekt var JOMED år 2000 föremål för världens största börsnotering inom global medicinteknik. År 2003 medgav JOMED att det hade rapporterat för höga resultat för 2001 och 2002, varpå CFO, VD (Tor Peters själv) och styrelseordförande avgick. Ekobrottsmyndigheten inledde en utredning gällande Tor Peters, ärendet lades ner 2007.

Av Occlutechs prospekt framgår också att Occlutech har en aktiv skattetvist med tyska skattemyndigheten. Tvisten rör avdragsrätt för koncerninterna transaktioner för åren 2009-2011.

IPO-guiden hissar en flagga.

Occlutech ökade omsättningen från 160 Mkr år 2015 till 315 Mkr 2019. En genomsnittlig tillväxttakt på 18%. Under coronadrabbade 2020 sjönk försäljningen med 14%. Den globala adresserbara marknaden för implantat för strukturella hjärtsjukdomar spås uppgå till 3,8 miljarder kronor 2021 och väntas växa med 15% årligen kommande fem år. Implantatmarknaden för hjärtsvikt är också en mångmiljardindustri. Occlutechs målsättning är att öka försäljningen organiskt med cirka 15% per år framöver.

Bruttomarginalen har pendlat mellan 74,6% – 77,7% senaste tre åren. Occlutechs målsättning är att upprätthålla en bruttomarginal på minst 75%. Ebit-marginalen landade på 11,9% 2018 men har därefter sjunkit och var -20,2% under 2020.

Marginalförsämringen beror på ökade kostnader för forskning och utveckling men även kostnader för kliniska studier. Dessutom har förordningen för medicintekniska produkter, kallad MDR, förändrats vilket drivit ökade kostnader för bolaget.

Occlutech har inget uttalat rörelsemarginalmål eller skuldsättningsmål. Givet en bruttomarginal på 75% borde en långsiktig rörelsemarginal kunna uppgå till 25-30% enligt Affärsvärldens bedömning.

Produkter – tre fokusområden

Produkterna är baserade på bolagets egenutvecklade teknologi och skyddas av över 200 olika patent. Occlutech säljer produkter inom tre områden. Marknaden för ockluderare till medfödda hjärtfel, ockluderare för storkeprevention samt marknaden för interatriella shuntimplantat (används vid hjärtsvikt).

Ett strukturellt hjärtfel är en missbildning i hjärtats struktur och omkringliggande kärl som aortan och lungartären. Många strukturella hjärtfel beror på att fostrets hjärta inte utvecklats normalt och kallas för medfödda hjärtfel. De vanligaste hjärtfelen är:

- Förmaksseptumdefekt, ASD (Atrial Septal Defect), vilket är en onormal öppning i väggen mellan vänster och höger förmak. Eftersom hjärtats högra sida får ta emot extra mycket blod tvingas den arbeta hårdare än normalt. Typiska symtom är andfåddhet och trötthet.

- Persisterande foramen ovale, PFO (Patent Foramen Ovale) innebär ett hålrum mellan hjärtats förmak. Vuxna med PFO löper högre risk att drabbas av stroke.

Dyrt med öppen kirurgi

Traditionellt sett har öppen hjärtkirurgi varit den vanligaste metoden, som innebär att kirurgen gör ett snitt i patientens bröstkorg vid ingreppet. Det finns risk för blodförlust, trauma och andra kirurgiska komplikationer. Det är även dyrt och kräver långa sjukhusvistelser och lång rehabilitering. Numera används minimalinvasiv kirurgi, det vill säga att en kateter förs in i ett blodkärl i ljumsken och leds till hjärtat.

Marknaden för ockluderare till strukturella hjärtfel som Occlutech vänder sig till omfattar fem olika indikationer (ASD, PFO, VSD, PDA och PVL). ASD och PFO utgör cirka 90% av marknaden för strukturella hjärtfel inom Occlutechs fokusmarknader.

Bolagets huvudprodukter är ASD Occluder, PFO Occluder, AFR Device. Det genomsnittliga försäljningspriset skiljer sig avsevärt mellan Occlutechs nyckelmarknader. I USA är prisbilden 1,5 – 2,0 gånger högre jämfört med Europa.

Occlutech AFR Device (Atrial Flow Regulator) är bolagets produkt för så kallade interatriella shuntimplantat, vilket riktar sig till patienter som lider av hjärtsvikt (hjärtat orkar inte pumpa så mycket blod som kroppen behöver).

Produkten AFR fick godkänd CE-märkning i september 2019 och bolaget har sålt och marknadsfört produkten på cirka 20 marknader. Förutom Occlutech finns två andra leverantör på marknaden för interatriella shuntimplantat. Dessa är Corvia och V-Wave, bolag som enbart är inriktade på denna typ av indikation. Prisbilden på denna typ av produkt är betydligt högre jämfört med ockluderarna. Ingen leverantör har hittills fått produkten godkänd av FDA i USA.

Occlutechs tillväxtstrategi baseras på tre ben.

- Öka marknadsandelen på befintliga marknader. Occlutech har en egen direktförsäljningsorganisation som består av 42 medarbetare. Bolaget säljer direkt i Tyskland, Italien, Frankrike, Storbritannien, Norden, Benelux, Kanada, Australien och Nya Zeeland.

- Expansion in på nya marknader. Här är USA den absolut viktigaste. Marknaden är intressant ur flera aspekter. Dels storleken (USA står för cirka 30% av marknaden globalt sett) och tillväxten (+13% per år). Men också att prisnivån för produkterna är högre än i exempelvis Europa.

- Öka försäljningen av AFR. Detta är en relativt ny produktkategori. För att öka medvetenheten för produkten och för att den skall kunna inkluderas i kostnadsersättningssystem (reimbursement) så genomför Occlutech kliniska studier.

Occlutech har lämnat in en PMA-ansökan (pre market approval) om godkännande för ASD Occluder till FDA. Marknadsgodkännande i USA väntas under 2022. Vidare har bolaget inlett regulatoriska processer för PFO Occluder samt AFR för hjärtsvikt, i syfte att få marknadsgodkännande 2026. I augusti 2021 fick bolaget godkännande för att utföra studier och patientrekryteringen påbörjas under andra halvåret 2021.

Occlutech har ungefär 5-10% marknadsandel globalt sett inom marknaden för ockluderare. Amerikanska giganten Abbott dominerar med en marknadsandel på ungefär 50% med sina Amplatzer-enheter. Näst störst är bolaget Gore Medical. Kinesiska Lifetech är ungefär jämnstora med Occlutech. Lifetech är starka i Brasilien, Ryssland, Indien och Kina. Occlutechs största marknad är Europa. Där har bolaget 15-25% marknadsandel. I vissa specifika länder är andelen högre än så. I Japan har Occlutech ungefär 45% av marknaden. I diagrammet nedan visas försäljning per kanal och marknad.

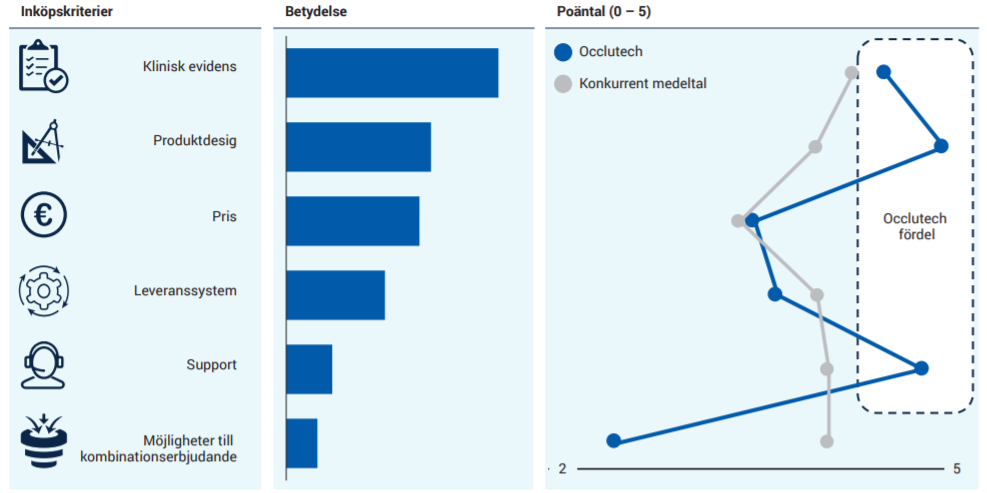

I bilden nedan visas de viktigaste inköpskriterierna för ockluderare, baserat på 42 kundintervjuer. Occlutechs och konkurrenternas position visas på en poängskala (0-5). Occlutechs konkurrensfördelar är produktdesign och god support. Även klinisk evidens är en viktig sak. Möjligheter till kombinationserbjudande rankas lågt, och där är också Occlutech klart svagare än konkurrenterna.

Prognoser och värdering

Första halvåret 2021 steg försäljningen med 14%. Rörelsemarginalen var -32,6% (-18,9%). På helårsbasis 2021 räknar vi med 18% tillväxt. Därefter 15% tillväxt per år, i linje med den underliggande marknadstillväxten och bolagets finansiella mål. Givet att bolaget får godkännande i USA och att lanseringen blir lyckosam kan tillväxten säkerligen accelerera på sikt.

Bruttomarginalen är som sagt till cirka 75%. I ett moget scenario borde Occlutech kunna tjäna 25-30% i marginal. I likhet med exempelvis CellaVision. Givet att bolagets kliniska studier och andra tillväxtsatsningar, räknar vi med en negativ marginal kommande år. Vi skissar på -10% år 2023. De viktigaste värdedrivarna är att bolagets kliniska studier går enligt plan samt fortsatt försäljningstillväxt.

Många snabbväxande hälsovårdsbolag i Norden värderas högt. Occlutech säljer också in sig som ett sådant bolag. På Affärsvärldens prognoser för 2021 värderas Occlutech till nästan 10 gånger omsättningen. Trots att vi använder en multipel på 8 gånger omsättningen på sikt finns ingen större uppsida att tala om. Som investerare behöver man höja blicken ytterligare och tro på att Occlutech kan uppvisa en uthållig tillväxt i linje med sitt finansiella mål på 15% under många år framöver.

I faktarutan nedan finns grafik över tillväxttakten på årsbasis för ett antal medicinteknikbolag. Tryck på “Läs mer” för att se diagrammet.

| Bolag | Avkastning 1 år % | EV/Ebit 2022E | EV/Sales 2021E | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % |

| Occlutech | – | – | 9,5 | 8,5 | -17,5 | 15,0 |

| Bonesupport | -32,7 | 10,4 | 7,3 | -7,6 | 39,7 | |

| Photocure | 17,2 | 36,2 | 6,7 | 5,0 | 13,7 | 33,9 |

| Surgical Science | 220,8 | 72,6 | 26,0 | 12,0 | 16,5 | 58,2 |

| Mentice | 69,2 | 97,0 | 19,7 | 13,1 | 13,5 | 43,0 |

| Xvivo | 78,5 | 256,3 | 35,7 | 26,7 | 10,4 | 32,3 |

| CellaVision | 38,0 | 49,7 | 18,2 | 15,3 | 30,8 | 16,9 |

| C-Rad | 61,3 | 36,0 | 7,1 | 6,1 | 16,9 | 16,6 |

| Genomsnitt | 70,6 | 115,5 | 18,0 | 12,1 | 4,8 | 37,0 |

| Källa: Affärsvärlden / Factset | ||||||

Occlutech har intressanta produkter som har använts över 134 000 gånger. Tillväxten de senaste åren, coronadrabbade 2020 undantaget, har varit solid. Bruttomarginalen är hög och på sikt finns potential till fina marginaler. Lönsamhet ligger dock en bit fram i tiden.

Att bolaget satsar på den stora amerikanska marknaden är positivt. Prisbilden är högre. Men konkurrensen är tuff och det finns en del regulatoriska hinder på vägen. Det blev inte minst tydligt i samband med Bonesupports kursfall häromveckan.

Som investerare gäller det att ha förtroende för styrelseledamot och huvudägare Tor Peters. Debaclet med hans tidigare bolag Jomed ser Affärsvärlden som ett klart minus. Även om det skall sägas att ekobrottsmyndighetens ärende lades ned.

Att Occlutech väljer att notera sig i Sverige trots den ganska vaga kopplingen ger heller inga pluspoäng. Jämfört med andra snabbväxande hälsovårdsbolag sticker varken tillväxten eller värderingen ut som positiv. Men handen på hjärtat är värderingen hög. Risken i förhållande till avkastningspotentialen är ofördelaktig. Vi föredrar hellre Photocure eller Bonesupport. Rådet för Occlutech blir teckna ej.

| Ägare | Innehav | Andel |

|---|---|---|

| Tor Peters | 1310.5 Mkr | 33.8% |

| Fjärde AP-Fonden | 300 Mkr | 7.7% |

| Mert Aygen | 187.9 Mkr | 4.9% |

| Fumedica Intertrade | 145.2 Mkr | 3.8% |

| RoosGruppen | 136 Mkr | 3.5% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser