Analys Everysport

Nya intäkter lyfter Everysports aktie

Everysport Media Group (börskurs 0,45 kronor den 15 mars) är en mediakoncern inom sport. Bolaget kan i dag lite förenklat sägas bestå av tre viktiga beståndsdelar:

- Sportsajter. Everysport äger och driver ett antal olika sportwebbsidor med namn som svenskafans.com, hockeysverige.se, eliteprospects.com, fotbolldirekt.se och golfing.se. Totalt har sidorna ungefär 2 miljoner unika besökare per vecka och annonsering är den viktigaste intäktskällan. Trafiksifforna kan jämföras med exempelvis SvD som når ca 1,6 miljoner unika besökare per vecka eller Aftonbladets 5,5 miljoner.

- Resultatinsamling. Everysport samlar in sportresultat för över 140 000 matcher inom en rad olika sporter, från högsta till lägsta division och för både dam- och herrligor. Informationen säljs vidare till andra mediabolag och då främst olika lokaltidningar som publicerar resultaten.

- Speltips. Bolaget säljer en rad olika konsumentprodukter men det dominerande inslaget är olika former av trav- och speltipstjänster. Exempelvis Travtjänsten, Snoken och Dagens Spel där man via prenumeration eller styckesvis betalar för analyser och kommentarer om kommande travlopp och andra sportspel.

Man kanske kan tro att sportsajterna med hög trafik och den stora räckvidden är den viktigaste tillgången. Så är det på sätt och vis också – men resultatmässigt har bolaget haft svårt att via traditionell annonsering täcka de egna kostnaderna för att driva sidorna och fylla dem med innehåll. Det är förstås en knepig sak för alla mediebolag i en värld där Google och Facebook tagit över annonsmarknaderna.

I stället räddas resultatet av verksamheterna inom resultatinsamling och speltips som båda lär vara affärer med 20-procentiga rörelsemarginaler.

Det räcker dock inte för att visa positiva resultat och vårt intryck att bolaget försöker knyta ihop alla sidor och produkter på ett bättre sätt samtidigt som ledningen experimenterar med allt fler nya initiativ som syftar till att få ut mer av potentialen i den stora besökstrafiken.

| Everysport Media Group | ||||

| Börskurs: | 0,45 kr | |||

| Antal aktier (miljoner): | 112,6 | |||

| Börsvärde: | 51 Mkr | VD | Hannes Andersson | |

| Nettoskuld: | 0 Mkr | Styrelseordförande | Paul Fischbein | |

| SvD Börsplus huvudscenario | ||||

| 2017 | 2018E | 2019E | 2020E | |

| Omsättning | 93 | 98 | 101 | 104 |

| – Tillväxt | 44,3% | 5,0% | 3,0% | 3,0% |

| Rörelseresultat * | -5 | -2 | 0 | 5 |

| – Rörelsemarginal * | -5,8% | -2,0% | 0,0% | 5,0% |

| Resultat efter skatt | -23 | -2 | 0 | 4 |

| Vinst per aktie | -0,20 | -0,01 | 0,00 | 0,04 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Avkastning på eget kapital | -77% | -9% | 0% | 20% |

| Operativt kapital/omsättning | -24% | -23% | -23% | -22% |

| Nettoskuld/EBIT | e.m. | e.m. | e.m. | -0,5 |

| P/E | e.m. | e.m. | e.m. | 11,3 |

| EV/EBIT | e.m. | e.m. | e.m. | 9,8 |

| EV/Sales | 0,5 | 0,5 | 0,5 | 0,5 |

| Rörelseresultat exklusive nedskrivningar och goodwillavskrivningar som inte påverkar kassaflödet. |

Två sådana satsningar är:

- Affiliateverksamhet. En idé är att i större utsträckning agera reklampelare och ”indrivare” åt spelbolag som alltid hungrar efter nya kunder. Everysports läsare lever och andas sport och många satsar säkert även pengar på olika sportresultat – vad kan vara en bättre målgrupp för spelbolag med sportboksverksamhet?

- Sportspel. Efter ett mindre förvärv 2016 drog Everysport igång en satsning inom fantasy sports där man själv kan bli coach för sitt favoritlag och få poäng beroende på hur det lag man tar ut i spelet presterar under riktiga matcher i verkligheten. En annan satsning är den tillsammans med Insert Coin där syftet verkar vara att lansera någon sorts hockeyspel under 2018. I båda fallen bygger spelen på data som Everysport redan har tillgång till via den egna resultatinsamlingen vilket innebär lite synergier.

Everysports affiliate-experiment är nog mest lovande men hittills verkar det inte riktigt lyft för den egna satsningen att ragga sportbokskunder åt spelbolagen.

Däremot verkar det nu lossnat inom casino i stället. I går annonserade Everysport att Game Lounge köper innehåll och exponering på Everysports sportsajter för minst 12 Mkr över tre års tid. Game Lounge ägs till största del av Cherry och representerar i princip hela Cherrykoncernens affiliateverksamhet inom casino med en omsättning kring 150 Mkr som växer snabbt.

I huvudsak innebär affären att Game Lounge kommer göra reklam för sina casinojämförelsesidor som sveacasino.se på några av Everysports sportsajter. Det ska enligt Everysports vd Hannes Andersson inte vara några problem för Everysport att samtidigt driva egen affiliateverksamhet inom sportbok.

Kontentan av det hela är att Everysport riktar sig allt tydligare mot just spelbolagen som viktiga annonsköpare. Potentiella sportbokskunder kan slussas direkt till spelbolagen via bolagets egen affiliateverksamhet, medan potentiella casinokunder i större utsträckning dirigeras via Game Lounge.

Men några frågor man kan fundera kring är bland annat:

- Hur stora kostnader är förknippade med det nya avtalet? I den mån samarbetet involverar exempelvis skräddarsydda artiklar krävs redaktionella resurser. Vi får intrycket att det finns ett sådant inslag men att man bör klara av leveransen med nuvarande styrka.

- Everysport har redan en annonsaffär som vi tidigare skissat på omsätter i storleksordningen 40 Mkr om året. I vilken utsträckning kommer affären med Game Lounge tränga ut redan befintlig annonsering? Annonsutrymmet är aldrig obegränsat.

Väger man samman det positiva med det negativa och tar hänsyn till obesvarade frågor är vi ändå mer positiva till Everysport som bolag efter den nya affären, som bör ge ett tillskott till intäkterna och hjälpa bolaget mot lönsamhet.

Men att det för aktien ska innebära en dubblering eller ens en 30-procentig ökning känns mer oklart. Då behöver man nog dra klart större växlar på den här affären. Exempelvis:

- Bolaget har sedan 2017 ny ledning och styrelseordförande på plats. Innebär denna affär att man ska skruva upp förväntningarna på vad den här konstellationen mer kan åstadkomma i Everysport? Kanske, men vi ser inte affären som någon extremt stor sak och tycker det är lite tidigt att dra några sådana slutsatser.

- Ökar affären möjligheten att man kan ingå fler samarbeten med Game Lounge eller andra bolag inom Cherry-koncernen? Möjligt, men så länge det främst rör sig om annonsintäkter bör man inte bli alltför uppjagad.

- Game Lounge ser bevisligen stora möjligheter att hitta casinokunder bland Everysports besökare. Borde inte möjligheten att hitta kunder inom sportvadslagning vara ännu större givet sporttemat på Everysports webbsidor? Det är absolut ingen verklighetsfrånkopplad tanke. Potentialen finns där men frågan kvarstår varför bolaget själva inte riktigt lyckats som affiliate än.

Det finns en tydlig koppling mellan Everysports besökare (sportintresserade) och bolagets produkter och strategi (sportdata, speltips, sportspel, spelbolagsreklam). Men än så länge har man inte riktigt hittat framgångsreceptet som medger ordentlig lönsamhet.

En tydlig strategi från bolaget är utveckla allt fler produkter och tjänster som likt bolagets sportspel och speltips riktar sig direkt mot slutkonsument och läsarkretsen. Everysport har åtminstone goda möjligheter att marknadsföra sådana produkter inom det egna ekosystemet. Framtiden får utvisa om det ligger någon succé och gror här.

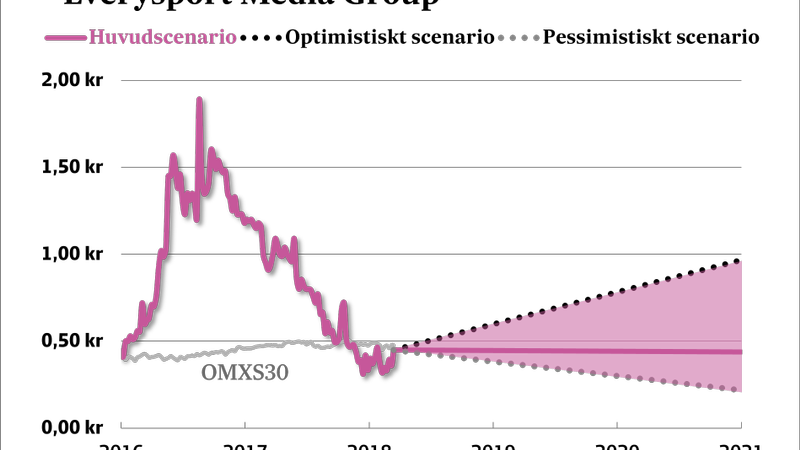

Mycket kan hända som förändrar bilden men så som läget ser ut i dag tycker vi aktiekursen ganska väl prisar in den resultatförbättring vi skissar på. Vi stannar med en neutral inställning till aktien.

| Everysports 10 största ägare | Andel |

| Johan Ejermark & Magnus Wide | 28,64% |

| Nordic Growth Capital AB | 21,26% |

| Nordnet Pensionsförsäkring | 4,47% |

| Danica Pension | 4,34% |

| Avanza Pension | 2,83% |

| Bayfield Capital AB | 2,65% |

| Christer Brandberg | 2,04% |

| Henrik Wallin | 1,39% |

| Jack Claesson | 1,30% |

| Jan Bruneheim | 1,16% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.