Analys Nederman

Nederman: Förvärvsdriven tillväxt

| Nederman | |

| Börskurs: 115 kr | Antal aktier: 35,1 m |

| Börsvärde: 4 037 Mkr | Nettoskuld: 1 564 Mkr |

| VD: Sven Kristensson | Ordförande: Johan Hjertonsson |

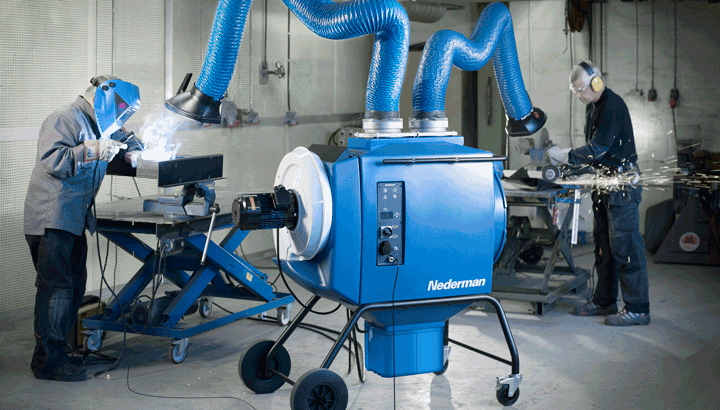

Nederman (115 kr) är baserade i Helsingborg och experter på industriell luftrening. Produkterna hittar man till exempel i bilverkstäder och metallverkstäder där de samlar upp och avlägsnar avgaser och svetsrök. Efterfrågan drivs mycket av ökade krav på god arbetsmiljö men även omsorg om miljön i stort.

Företaget är ett av världens största på den här typen av lösningar. I Europa allra störst, i Nordamerika nummer två och i Asien topp fem. Detta är en position som till stor del byggts upp genom förvärv efter börsnoteringen 2007. Strategin har stötts av huvudägaren Latour som bland annat garanterat nyemissioner.

| Affärsvärldens huvudscenario | 2019 | 2020E | 2021E | 2022E |

| Omsättning | 4 308 | 4 049 | 4 252 | 4 379 |

| – Tillväxt | +21,2% | -6,0% | +5,0% | +3,0% |

| Rörelseresultat | 343 | 263 | 340 | 394 |

| – Rörelsemarginal | 8,0% | 6,5% | 8,0% | 9,0% |

| Resultat efter skatt | 226 | 172 | 234 | 276 |

| Vinst per aktie | 6,44 | 4,90 | 6,70 | 7,90 |

| Utdelning per aktie | 0,00 | 2,00 | 2,50 | 3,00 |

| Direktavkastning | 0,0% | 1,7% | 2,2% | 2,6% |

| Avkastning på eget kapital | 17% | 12% | 14% | 15% |

| Operativt kapital/omsättning | 21% | 19% | 18% | 16% |

| Nettoskuld/EBIT | 4,6 | 4,9 | 3,2 | 2,2 |

| P/E | 17,9 | 23,5 | 17,2 | 14,6 |

| EV/EBIT | 16,3 | 21,3 | 16,5 | 14,2 |

| EV/Sales | 1,3 | 1,4 | 1,3 | 1,3 |

Sedan ett par år organiserar Nederman verksamheten i fyra affärsområden.

- Extraction & Filtration Technology. Produktsortimentet utgörs av ett brett utbud av infångningsdon, rörsystem, fläktar, hög- och lågvakuumfilter samt rullar för distribution av olika vätskor eller tryckluft. Här ligger även service och reservdelar. Marginaler runt 13 procent.

- Process Technology. Större projekt med erbjudande inom luftfiltrering, luftkonditionering, processutrustning samt utsläppskontroll. Investeringsnivå i industri samt energi- och textilsektor påverkar efterfrågan. Lägre marginaler runt 6 procent.

- Duct & Filter Technology. Rörsystem och filter som främst säljs via distributörer till externa kunder. Nedermans övriga divisioner inkluderar dessa produkter i sina leveranser, särskilt Process Technology.

- Monitoring & Control Technology. Vänder sig till industrier som har behov av att kontinuerligt övervaka och styra produktion och processer. Består av bolag som förvärvats under senare år. Högt teknikinnehåll och högre marginaler än koncernsnittet.

Omsättningen låg på 4,3 miljarder kr under 2019 och har ökat 9 procent i snitt under de senaste fem åren. Ökningen är helt driven av förvärv. Den organiska tillväxten har varit obefintlig eller negativ sedan 2015. Detta tycks bero på svårigheter både på den amerikanska och asiatiska marknaden och inom verksamheten som säljer större systemlösningar, Process Technologies.

Tendensen i Asien är långsiktigt lite oroande eftersom mycket av tillväxten inom den industriella tillverkningen sker här.

Lönsamhetsmässigt har Nederman trots negativ organisk utveckling lyckats behålla rörelsemarginalen kring 8 procent under de senaste fem åren. Bolagets uttalade mål är att ha en rörelsemarginal på minst 10 procent exklusive engångseffekter. I absoluta tal har vinsterna ökat.

För närvarande pekar pilarna nedåt för Nederman på grund av de nedstängningar som gjorts under Covid-19-krisen. Försäljningen av komponenter har fallit snabbt. Större projekt slutförs troligen, men nya riskerar skjutas på framtiden. I första kvartalet 2020 föll omsättningen 7 procent organiskt exklusive valutaeffekter. Rörelsevinsten minskade med drygt 10 procent till 64,2 Mkr.

Mycket talar för att andra kvartalet blir ännu värre än så, men vi ser inte några särskilda skäl till att viruskrisen ska få en långsiktig negativ påverkan på bolagets marknad eller Nederman som företag.

Om den organiska utvecklingen är märkbart svag så växer Nederman ändå bra tack vare sina förvärv. De senaste åren har varit inriktade på att bygga en verksamhet inom övervakning. De samlas i affärsområdet Monitoring & Control Technology.

Tre företag som med olika teknologier mäter partikelförekomst och gasegenskaper har köpts upp. Det var norska NEO Monitor 2017, amerikanska Auburn 2018 och så finska Gasmet sent i fjol. Totalt har Nederman investerat nästan 1 miljard kr i dessa förvärv. Detta till försäljningsmultiplar som ligger ett hack över Nedermans egna. De förvärvade bolagen beskrivs dock som mer marginalstarka än Nedermans ursprungsaffär.

Idén på sikt bör vara att integrera olika slags tekniker inom mätning även i Nedermans konventionella erbjudanden. Det skulle ge bättre koll på när det är dags att byta filter, kunna vara underlag för rapportering till myndigheter med mera.

Nettoskuldsättningen är nu relativt hög. Räknar vi bort leasingskulder rör det sig om 1360 Mkr. Detta är banklån som till största delen löper med 0,7 procents ränta till 2022. Soliditeten ligger på lite under 30 procent. Nederman har inga explicita målsättningar kring sin skuldsättning men vi skulle säga att nuvarande nivå är lite åt det höga hållet. Det utesluter dock inte förvärv, särskilt som Nederman kan använda sin aktie som valuta i affärer.

Som vi ser det finns ett par viktiga faktorer med stor påverkan för Nederman långsiktigt.

Hur snabbt tar kunderna till sig Nedermans erbjudande inom övervakning och IoT. Bolaget har investerat proaktivt här och känslan är att de ligger före konkurrenterna. Men är industrikunderna redo att köpa argument om proaktivt underhåll och liknande ännu?

Kan tillväxten öka i de stora länderna USA och Kina. Det är något sådant som krävs för att få fart på den organiska tillväxten långsiktigt tror vi. Detta skulle i sin tur bädda för både högre marginaler, vinster och värdering av aktien.

En vändning till tydlig organisk tillväxt skulle vara en stark värdedrivare.

| Bolag | Kurs-utv 1 år | EV/Sales 2021 | Rörelsemarginal 2021 | EV/Ebit 2021 | P/e-tal 2021 | Tillväxttakt 2019-22 |

| Lindab | 6,4 | 0,9 | 8,2% | 11,2 | 13,1 | 3% |

| Munters | 14,4 | 1,6 | 12,1%* | 13,2 | 16,8 | 3% |

| Nederman | -2,5 | 1,2 | 8,6% | 14,0 | 16,9 | 2% |

| Systemair AB | 46,8 | 1,1 | 8,8% | 12,3 | 15,0 | 3% |

| Troax | 36,2 | 4,2 | 17,8% | 23,8 | 30,0 | 6% |

| Medel | 1,8 | 11,1% | 14,9 | 18,4 | 3,4% | |

| Källa: Factset. | *Avser ebita |

Huvudscenario

- Tillväxt. De megatrender som Nederman rider på som till exempel arbete för ökad luftkvalitet, känns starka. Det står i kontrast med den svaga organiska utvecklingen i bolaget. Vi antar en tillväxt kring 3 procent långsiktigt efter Covid-ras i år och återhämtning 2021. Detta är ett väsentligt lyft jämfört med 2015-2020.

- Snitt 8,1 procent senaste fem åren. Förvärven har varit inom lite mer marginalstarka rörelser. En ökad nivå på 9 procent är rimlig, särskilt om Nederman växer lite bättre.

- Några relevanta jämförelseobjekt ligger kring 13 gånger rörelsevinsten. Skulle tillväxten komma igång finns klart mer på radarn som multiplarna i Troax antyder (se tabell ovan). Vi använder EV/Ebit 14.

Detta ger tillsammans en avkastningspotential på 20 procent vilket kan studeras närmre i reglaget nedan.

Nederman framstår som ett starkt och stabilt lönsamt bolag på hemmaplan i Europa. Men det finns utmaningar i övriga världen. Man behöver räkna med lite mer optimistiska antaganden än vi är bekväma med för att se ett bra köpläge. Vårt råd på aktien blir neutral.

Nederman presenterar på Affärsvärldens Temadag förvärvstillväxt tisdagen den 9 juni. Läs mer om detta event här.

| Tio största ägare i Nederman | Värde (Mkr) | Kapital | Röster |

| Investment AB Latour | 1 212 | 30,0% | 30,0% |

| Ernström & C:o AB | 405 | 10,0% | 10,0% |

| If Skadeförsäkring AB | 400 | 9,9% | 9,9% |

| Lannebo Fonder | 336 | 8,3% | 8,3% |

| Fjärde AP-fonden | 328 | 8,1% | 8,1% |

| Swedbank Robur Fonder | 326 | 8,1% | 8,1% |

| Tredje AP-fonden | 146 | 3,6% | 3,6% |

| Handelsbanken Fonder | 110 | 2,7% | 2,7% |

| Länsförsäkringar Fonder | 66 | 1,6% | 1,6% |

| United Nations | 47 | 1,2% | 1,2% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser