Analys MQ

MQ bekämpar sommarrean och Sportamore imponerar till högt pris

Updates är Börsplus format för korta kommentarer om en eller flera aktier. Update om en aktie kan vara drivet av en aktuell händelse. Updates kan också ge åsikter om ett bolag där Börsplus inte gjort en mer komplett analys.

MQ bekämpar sommarkampanjerna

Under torsdagen kom MQ (börskurs 32 kronor 5/10) med bokslutet för det brutna räkenskapsåret 2016/2017. På vissa punkter var den siffermässigt något av en besvikelse – åtminstone jämfört med vad analytikerna hade skissat på i förväg:

- Omsättningen backade 4,1 procent under kvartalet. Mätt över antalet jämförbara butiker (de som varit öppna minst ett år) minskade koncernens försäljning med 2,7 procent vilket kan jämföras 2,4 procent för marknaden i stort.

- Rörelseresultatet landade på 33 Mkr motsvarande en marginal på 7,0 procent (6,4 samma kvartal föregående år). Analytikerna hoppades snarare att den skulle nå 7,5 procent.

Gräver man lite under ytan finns det dock flera tecken som visar att bolaget snarare är på rätt väg.

I MQ-kedjan (70 procent av koncernens butiker) har bolaget jobbat med att minska på lagernivåerna och anpassa sortimentet för att kunna hålla uppe andelen ordinarie försäljning till icke-rabatterade priser. Bolaget går därmed emot den starka reatrend som präglat siffrorna i många andra klädbolag under sommaren och lyckas leverera en bruttomarginal på 54 procent vilket var hela 4 procentenheter bättre än vad analytikerna hade räknat med.

Men strategin innebär också att man tappar försäljning (med låg marginal) till konkurrenterna. Nettoeffekten blev ändå en bruttovinst som var klart bättre än väntat, vilket är starkt. Frågan är om man kan behålla kunderna på sikt när konkurrenterna kör hårt med stora kampanjer till skarpt rabatterade priser.

I Joy (30 procent av koncernens butiker) som förvärvades våren 2016 är problematiken en annan. Här är försäljningen för låg per kvadratmeter för att kunna nå ordentlig lönsamhet. Att få ordning på detta är en viktig sak för bolaget och aktien. Här jobbar vd Christina Ståhl och kollegorna hårt med att stärka kunderbjudandet, utveckla de egna varumärkena, förbättra sortimentet och ändra kommunikationen. Det finns alltså en rad olika fundamentala problem att hantera i kedjan.

Än så länge verkar dock arbetet bära frukt. I jämförbart butiksbestånd ökade Joy försäljningen med 5,8 procent under kvartalet, klart bättre än både MQ-kedjan och marknaden i stort. Siffrorna tyngdes tyvärr av tillfälliga varuförsörjningsproblem på grund av hamnkonflikten i Göteborg. Men utan den hade siffrorna alltså varit ännu starkare.

Rörelseresultatet i Joy är inte riktigt på gång än och under kvartalet gjorde kedjan förlust på rörelsenivå. För helåret ska dock resultatet i kedjan vara bättre än föregående år och bolaget beskriver det som att ”i princip allt gått enligt plan” med förvärvet av Joy.

Målet är att nå likartad rörelsemarginal som i MQ-kedjan (8–10 procent). Dit är det dock långt kvar och hela marknaden kämpar i motvind.

| MQ | ||||

| Börskurs: | 32,00 kr | |||

| Antal aktier (miljoner): | 35,2 | |||

| Börsvärde: | 1 125 Mkr | VD | Christina Ståhl | |

| Nettoskuld: | 156 Mkr | Styrelseordförande | Claes-Göran Sylvén | |

| SvD Börsplus huvudscenario | ||||

| 2017 | 2018E | 2019E | 2020E | |

| Omsättning | 1 837 | 1 837 | 1 837 | 1 837 |

| – Tillväxt | 8,7% | 0,0% | 0,0% | 0,0% |

| Rörelseresultat | 124 | 138 | 147 | 147 |

| – Rörelsemarginal | 6,8% | 7,5% | 8,0% | 8,0% |

| Resultat efter skatt | 94 | 102 | 110 | 112 |

| Vinst per aktie | 2,67 | 2,89 | 3,10 | 3,20 |

| Utdelning per aktie | 1,75 | 1,75 | 2,00 | 2,00 |

| Direktavkastning | 5,5% | 6,3% | 6,3% | |

| Avkastning på eget kapital | 9% | 9% | 10% | 9% |

| Operativt kapital/omsättning | -2% | -2% | -2% | -2% |

| Nettoskuld/EBIT | 1,3 | 0,8 | 0,4 | 0,1 |

| P/E | 12,0 | 11,1 | 10,3 | 10,0 |

| EV/EBIT | 10,3 | 9,3 | 8,7 | 8,7 |

| EV/Sales | 0,7 | 0,7 | 0,7 | 0,7 |

Även om bolaget utvecklas förhållandevis väl är det inte uppenbart att man ska köpa aktien.

Tillväxten lär bli låg framöver – särskilt om man ska hålla uppe de allt högre bruttomarginalerna i MQ. Utöver det finns det ständiga e-handelshotet som dagligen knaprar andelar från butikshandeln. Den tunga kampanjsommar som varit kanske bara är början på en trend där pressade butikskedjor i allt större utsträckning kommer behöva ta till realisationstricket för att klara livhanken.

| Bolag | Börsvärde | P/E 2018E | EV / EBIT 2018E | EV / Sales 2018E | EBIT-marginal 2018E % | Årlig omsättningstillväxt 2017-2019 % | Direktavkastning % |

| MQ | 1,2 mdr kr | 10,0 | 8,3 | 0,7 | 8,0 | 1,6 | 5,3 |

| Kappahl | 4,1 mdr kr | 12,0 | 8,7 | 0,8 | 9,1 | 2,0 | 2,4 |

| H&M | 359,6 mdr kr | 18,1 | 14,0 | 1,7 | 11,9 | 7,0 | 4,5 |

| Inditex | 95,5 mdr euro | 24,8 | 18,0 | 3,1 | 17,4 | 9,8 | 1,8 |

| Genomsnitt | 30,7 | 21,8 | 1,5 | 8,2 | 12,8 | 2,4 | |

| Källa: SvD Börsplus/Factset | |||||||

| Definition | Börskurs delat på förväntad vinst per aktie för 018E | EV = Börsvärde + Nettoskuld. EBIT = förväntat rörelseresultat 018E | EV = Börsvärde + Nettoskuld. Sales = förväntad omsättning 018E | Förväntad rörelsemarginal 2018 | Förväntad årlig tillväxt 2017-2019 | Senaste utdelning delat med dagens börskurs |

Vill man köpa ett i princip stillastående bolag för 10 gånger vinsten? Det behöver inte vara fel och direktavkastningen är hyfsad kring 5-6 procent och högst i klädbolagsklassen.

Det finns dessutom en uppsida i våra estimat om det är så att MQ:s självförbättringscase i Joy-kedjan fortsätter. Vi tror vd Christina Ståhl är en högst lämpad person för det uppdraget.

Samtidigt är det oroväckande att den jämförbara försäljningen i MQ-kedjan minskar med nästan 3 procent under helåret trots att bolagets (förhoppningsvis) växande e-handel räknas in i den siffran. Det innebär att butiksbeståndet tappar försäljning i ännu högre takt.

Även om det än så länge fortfarande finns 85 procent av den fysiska klädhandeln kvar att slåss om kan det bli knepigt att tjäna pengar om butiksmarknaden hamnar i ett semikroniskt tillstånd av överetablering.

Vi avstår därför från MQ i nuläget även om aktien visuellt ser attraktiv ut.

Sportamore imponerar men till högt pris

Sportamore (börskurs 141 kronor 5/10) är ett välskött tillväxtbolag som säljer sportprodukter via egen hemsida på internet. Bolaget riktar sig lite extra mot kvinnor och är särskilt stora inom skor, kläder och sportutrustning.

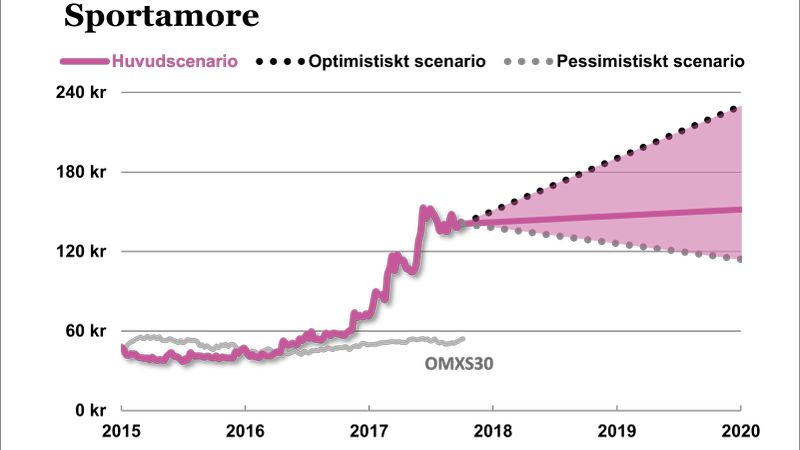

Vi skrev gillande om bolaget i april och rekommenderade då att köpa aktien. Sedan dess har utvecklingen varit god.

Operationellt har bolaget fortsatt på den inslagna vägen under första halvåret 2017:

- Tillväxt. Under första halvåret ökade Sportamore omsättningen med 14 procent vilket också är ungefär den tillväxt vi räknar med att bolaget når för helåret 2017. Antalet besök på bolagets hemsida har utvecklats starkt (+19 procent) och nyckeltalen för antalet ordrar per aktiv kund (knappt 2 per år) och värde per order (strax under 500 kronor) är stabila. Tillväxttakten har dock varit avtagande över tid, särskilt efter att bolaget minskat på marknadsföringsutgifterna under senaste dryga året. Under andra kvartalet ökade man återigen på marknadsföringstakten marginellt – troligtvis i ett försök att återigen få ny fart på omsättningen.

- Lönsamhet. Sportamores lagerflytt till ny robotiserad lokal i Eskilstuna drar kostnader och rörelsemarginalen landade på -2 procent under andra kvartalet jämfört med nollresultat samma kvartal förra året. Det här är helt väntat och bolaget har sedan tidigare flaggat för att man väntas ta engångskostnader på 20-25 Mkr främst under tredje kvartalet. Men vi ser det nog tyvärr som osannolikt att kostnaderna för flytten skulle bli mindre än beräknat. Däremot finns säkert en risk för högre kostnader om något skulle strula. Lagersatsningen är rätt och riktig och troligtvis nödvändig på sikt, men här och nu är den mer av ett riskmoment.

| Sportamore | ||||

| Börskurs: | 141,00 kr | |||

| Antal aktier (miljoner): | 9,4 | |||

| Börsvärde: | 1 324 Mkr | VD | Johan Ryding | |

| Nettokassa: | 102 Mkr | Styrelseordförande | Jan Friedman | |

| SvD Börsplus huvudscenario | ||||

| 2016 | 2017E | 2018E | 2019E | |

| Omsättning | 710 | 817 | 939 | 1 080 |

| – Tillväxt | 29,1% | 15,0% | 15,0% | 15,0% |

| Rörelseresultat | 18 | 16 | 33 | 54 |

| – Rörelsemarginal | 2,6% | 2,0% | 3,5% | 5,0% |

| Resultat efter skatt | 40 | 13 | 25 | 42 |

| Vinst per aktie | 4,68 | 1,36 | 2,71 | 4,40 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 35% | 7% | 11% | 15% |

| Operativt kapital/omsättning | 11% | 12% | 14% | 15% |

| Nettoskuld/EBIT | -3,2 | -7,7 | -3,7 | -2,4 |

| P/E | 30,1 | 103,7 | 52,0 | 32,0 |

| EV/EBIT | 67,2 | 74,8 | 37,2 | 22,6 |

| EV/Sales | 1,7 | 1,5 | 1,3 | 1,1 |

Vi räknar med betydligt lägre tillväxt än historiskt. Samtidigt är det på sitt sätt generösa siffror där bolaget växer omsättningen samtidigt som lönsamheten stiger.

Verkligheten kan mycket väl bli helt annorlunda. Lönsamheten kan lätt bli lägre om större investeringar i marknadsföring krävs för att hålla uppe tillväxttakten (eller helt andra investeringar blir nödvändiga för att hålla ett konkurrenskraftigt erbjudande). Alternativt kanske tillväxten blir lägre om man i stället väljer att dra ned på kostnaderna.

Bolagets mål är att 2020 nå en positiv rörelsemarginal före av- och nedskrivningar (Ebitda) i Norden och 5-10 procent i Sverige. Sportamore blickar alltså ut ett antal år innan man vågar prata om eventuella framtida vinster.

| Bolag | Börsvärde | Omsättning 2017E | EV / Sales 2017E | EBIT-marginal 2019E % | Årlig omsättningstillväxt 2017-2019 % |

| Sportamore | 1,3 mdr kr | 820 Mkr | 1,5 | 5,4 | 20,2 |

| Boozt | 3,7 mdr kr | 1 948 Mkr | 2,0 | 6,0 | 28,8 |

| Zalando | 11,0 mdr euro | 4 485 MEUR | 2,1 | 5,9 | 21,0 |

| Asos | 4,9 mdr pund | 1 935 MGBP | 2,5 | 4,3 | 24,1 |

| Genomsnitt | 2 297,0 | 2,0 | 5,4 | 23,5 | |

| Källa: SvD Börsplus/Factset | |||||

| Definition | Förväntad omsättning 017E | EV = Börsvärde + Nettoskuld. Sales = förväntad omsättning 017E | Förväntad rörelsemarginal 2019 | Förväntad årlig tillväxt 2017-2019 |

Värderingen på aktien är hög kring 1,5 gånger försäljningen (EV/Sales). Särskilt om man delar marknadens syn att rörelsemarginaler kring 5 procent är det man kan hoppas på för e-handlarna på några års sikt. Sportamore är visserligen lägst värderat, men är också det minsta bolaget vilket inte är någon fördel när man konkurrerar med bolag som Amazon och Zalando.

Vi gillar Sportamore som är ett klart välskött bolag i en intressant sektor. Värderingsmässigt är dock bågen hårt spänd. Vi tar hem köprådet på Sportamore och ställer oss vid sidlinjen efter den goda utveckling som varit.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.