Analys IPO-guiden Move About Group

Move About: Bilpool till börsen

| Move About Group | |

| Teckningskurs: 9,40 kr | Antal aktier: 24,9 m |

| Börsvärde: 234 Mkr | Nettokassa: 25 Mkr |

| VD: Morten von Krogh | Ordförande: Morten Wiese |

| Kommentar: Efter IPO | |

Move About Group (teckningskurs 9,40 kr) driver bilpooler. Via en app kan användarna hitta och boka bolagets elbilar. Tjänsten erbjuds till privatpersoner, företag och kommuner i Sverige, Norge och Tyskland. I Sverige finns Move About i till exempel Göteborg, Karlskrona och Linköping.

Under de nio första månaderna 2021 var omsättningen 31 Mkr och förlusten 25 Mkr.

Move About tar nu in drygt 45 Mkr i samband med en notering på First North. Units bestående av en aktie och en teckningsoption är till salu för 9,40 kr styck.

VD sedan 2020 är Morten von Krogh. Tidigare har han bland annat varit med att etablera Hertz bildelningstjänster i Norge och varit VD för Europcar Norge. Von Kroghs ägarandel är 0,6% efter noteringen. Styrelse och ledning äger totalt 27% efter IPO:n. De har en lock-up på 12 månader och flera av dem tecknar också nya aktier.

| Affärsvärldens huvudscenario | 2021E | 2022E | 2023E |

| Omsättning | 50 | 65 | 85 |

| – Tillväxt | +88% | +30% | +30% |

| Rörelseresultat | -40 | -26 | -8 |

| – Rörelsemarginal | -80,3% | -40,2% | -10,0% |

| Resultat efter skatt | -31 | -20 | -6 |

| Vinst per aktie | -1,22 | -0,80 | -0,26 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 |

| Operativt kapital/omsättning | -86% | -86% | -86% |

| Nettoskuld/EBIT | 0,1 | -0,1 | 1,1 |

| EV/EBIT | Neg | Neg | Neg |

| EV/Sales | 4,6 | 3,6 | 2,7 |

| Kommentar: Under 2021 förvärvades Mobileeee. Bolaget hade totala intäkter på 14 Mkr under Q1-Q3 och konsoliderades den 17 juni. | |||

Läs om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Move About Group |

| Lista | First North |

| Omsättning rullande tolv månader | 38 Mkr |

| Antal anställda | 38 |

| Teckningskurs | 9,40 kr |

| Rådgivare | Mangold FK |

| Storlek på erbjudande | 45 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 234 Mkr |

| Emissionskostnad | Cirka 6 Mkr (13,1% av erbjudandet) |

| Säkrad andel av IPO* | 70% |

| Investerare som ska teckna i IPO | Mangold FK, Daniel Johnsson, Aggregate Media, Michael Lindhoff, Reidar Langmo (ledamot) via Rebelijo, m.fl. (70% i åtagande) |

| Garanter | – |

| Flaggor** | Fem flaggor |

| Sista teckningsdag | 2022-02-15 |

| Beräknad första handelsdag | 2022-02-23 (8 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Fem flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 415 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar fem flaggor i Move About Group

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar varningsflagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Move About Group betalar cirka 6 Mkr i emissionskostnader, motsvarande 13,1 procent av erbjudandet.

VD Morten von Krogh kommenterar:

– Vi anser inte att en tidigare lånefinansiering är en del av erbjudandet eller att man bör räkna med dess kostnader som emissionskostnad i samband med noteringen.

# Tveksamma incitament

Tveksamma incitament är Affärsvärldens samlingsbegrepp för olika typer av risk för intressekonflikt. Ett typexempel är att rådgivaren eller dess anställda äger aktier i IPO-bolaget. Det behöver inte vara ett problem och kan även ses som en fördel men det finns också risker för intressekonflikter eller att rådgivaren översäljer aktien.

Mangold är teckningsåtagare samtidigt som de är finansiell rådgivare. IPO-guiden hissar en flagga.

VD Morten von Krogh kommenterar:

– Vi ser det som en väldigt styrka att Mangold är med och investerar i erbjudandet och delar risken med externa investerare. Mangold är en långsiktig samarbetspartner till Move About som sträcker sig förbi noteringen.

# Framtida kapitalbehov

Om ett bolag inte är lönsamt så är det viktigt för investerarna att få veta ungefär hur mycket kapital bolaget tror sig behöva fram till vinst eller större förväntat genombrott (licensaffär, ”proof-of-concept” eller motsvarande). Vid notering bör det vara tydligt angivet hur styrelsen ser på långsiktigt kapitalbehov, inte bara för kommande 12 månader. Ungefär hur mycket kapital behövs under ungefär hur många år? Om denna information saknas, förefaller orealistisk eller lämnar ett stort ofyllt finansieringsgap så är det en klar nackdel.

Move About går med förlust och befinner sig i en tillväxtfas. Det ges ingen information i prospektet om det långsiktiga finansieringsbehovet. IPO-guiden hissar en flagga.

VD Morten von Krogh kommenterar:

– Erbjudandet inkluderar vederlagsfria teckningsoptioner till investerare som säkerställer bolagets långsiktiga finansieringsbehov ytterligare utöver 12 månader för den löpande verksamheten.

# Bristfällig information

Det är en varningsflagga om man anar eller vet att det saknas viktig information i prospektet. Exempel på detta är att det saknas information om emissionskostnader, intressekonflikter, teckningsåtagare etc. Hit räknas också rejält vilseledande information.

Om någon i styrelse eller ledning har tidigare konkurser i bagaget framgår inte av prospektet. Att information om vilka som står bakom 30% av teckningsåtagandet saknas är också en brist. Prospektet är ett så kallat EU-tillväxtprospekt och sådana är begränsade till vad de får innehålla, men det brukar dock gå att få med informationen på något sätt. Sammantaget landar IPO-guiden i att hissa en flagga.

VD Morten von Krogh kommenterar:

– Det har ej förekommit några konkurser i styrelse eller ledning, varför detta inte finns inkluderat i prospektet.

# Storaffär inför IPO

Förvärv medför alltid risker samtidigt som ledningen får stora möjligheter att kortsiktigt massera vinstsiffrorna. När bolag gör stora företagsaffärer nära inpå notering så är det en varningsflagga. Här fångar vi även in större nyheter under teckningstiden.

Tyska elbilspoolföretaget Mobileeee förvärvades i juni 2021. Bolaget står för en stor del av koncernens omsättning. IPO-guiden hissar en flagga.

VD Morten von Krogh kommenterar:

– Move About gjorde ett strategiskt förvärv som innebar att bolaget fick tillgång till en större elbilsflotta – trots att bilindustrin idag står inför en bristande leverans av elbilar. Vidare ledde förvärvet till att vi fick ett fäste på det europeiska fastlandet där vi nu ska expandera. Som helhet ser vi förvärvet som en naturlig del av bolagets tillväxtstrategi som fungerar som ett bevis på att vi lyckats med vår strategi.

Move About idag

Move About grundades i Norge 2007 av personer med bakgrund från norska elbilsföretaget Think. Sverige är bolagets största marknad och redan 2009 etablerades bilpooler här. Företag och kommuner utgör majoriteten av kundbasen. Totalt har Move About 58 500 registrerade medlemmar i form av anställda och privatpersoner. Användarna kan med bolagets app hitta och boka en bil. Totalt har Move About 730 fordon. Cyklar och elscootrar finns också i vissa städer.

Hård konkurrens

Affärsmodellen är i grund och botten biluthyrning. Konkurrensen är hård och det finns flera liknande aktörer med varierande erbjudanden.

| Move About | GreenMobility | M | Kinto Share | |

| Antal användare | Ca 60 000 | Ca 150 000 | Ca 150 000 | Ingen uppgift |

| Geografi | Sverige, Norge och Tyskland | Sverige, Danmark, Finland, Belgien och Tyskland | Sverige | Sverige & Danmark |

| Typ av användare | Privatpersoner, Företag, Fastighetsutvecklare, Kommuner | Privatpersoner & Företag | Privatpersoner & Företag | Privatpersoner & Företag |

| Affärsmodell | Platsbaserad | Mix av platsbaserad & “parkera var du vill” | Platsbaserad | Platsbaserad |

| Intäktsmodell | Månadsavgift + tim-/helgpris, special för fastighetsutvecklare och kommuner | Minut-/tim-/dygnspris, special för företag | Månadsavgift + tim-/dygns-/veckopris + kilometerpris | Månadsavgift + tim-/dygns-/vecko-/månadspris + kilometerpris |

| Fordon | Nissan, Renault och Tesla | Renault | Volvo & Polestar | Toyota & Lexus |

| Börsvärde | 234 MSEK | 600 Mkr (420 MDKK) | Onoterat | Onoterat |

| Källa: Affärsvärldens sammanställning | ||||

GreenMobility, M (tidigare Sunfleet) och Kinto Share är några andra aktörer som alla är aktiva på den svenska marknaden. GreenMobility är ett danskt bolag noterat på Nasdaq i Köpenhamn. Bolagets mål är att 2025 ha 10 000 elbilar i 35 städer. M drivs av Volvo Car Mobility, ett dotterbolag till Volvo Cars och Kinto är Toyotas motsvarighet.

Move Abouts fordon måste lämnas på samma plats där de hämtades (parkeringsplats med laddstolpe). GreenMobility har också enbart elfordon men de använder sig av en kombination av platsbaserad och flödesbaserad modell där bilarna kan parkeras inom en viss zon men där det också finns “hotspots”.

Move About driver pooler för allmänheten och hjälper företag och kommuner med sin fordonsflotta. I exempelvis Karlskrona har bolaget ett samarbete med kommunen där bilarna används av kommunens anställda under kontorstider men som är öppen för allmänheten övrig tid. Privatpersoner betalar 99 kr/mån och från 95 kr/h för att hyra en bil. Rabatterade priser för hyrtid på 5h, ett dygn och en helg ges. Kostnader för el och försäkring ingår i priset.

Tillväxt på agendan

Move Abouts ambition är att växa 40% per år till 2025 inklusive förvärv. Mellan 2019-2020 minskade Move Abouts omsättning i Norge med 33% samtidigt som Sverige ökade med 30%. För koncernen som helhet var tillväxten svagt positiv med 4%. Omsättningen 2020 landade på knappt 27 Mkr och förlusten ökade från drygt 4 Mkr till drygt 9 Mkr.

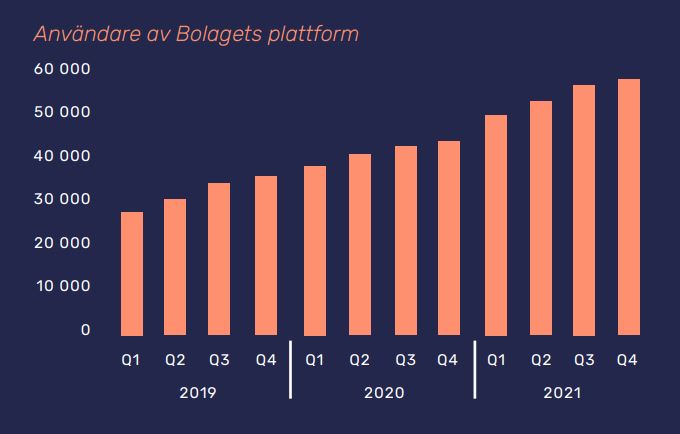

Tillväxten i antalet användare har över tid varit positiv som kan ses i figuren. Totala antalet användare har vuxit 46% senaste året. För privatpersoner var tillväxten 64%.

I somras förvärvades elbilspoolföretaget Mobileeee som per Q3 hade drygt 200 bilar i Tyskland. Förvärvet av 73% av bolaget betalades i en kombination av kontanta medel och aktier. 11,6 Mkr betalades kontant och 12,8 Mkr i aktier. Under Q1-Q3 2021 landade Move Abouts omsättning på 31 Mkr motsvarande en tillväxt på 35% organiskt och 56% inklusive Mobileeee. Förlusten under perioden var 25 Mkr.

Move About har fokus på tillväxt och fokus är på öppna pooler och privatpersoner. Genom noteringen tillförs bolaget en nettolikvid på knappt 30 Mkr (exkl. övertilldelning). Kapitalet ska gå till återbetalning av brygglån (30%), förvärv (30%), rekryteringar inom utveckling och kundservice (20%) och digital marknadsföring (20%).

Teckningsoptioner kommer ge ytterligare kapital under hösten. Hur mycket är oklart då en option ger rätt att teckna en ny aktie för 70% av aktiens pris. Lägsta teckningskurs är kvotvärde 0,025 kr och högsta 11,75 kr. För att bolaget ska få in maxbeloppet 53 Mkr netto (exkl. övertilldelning) måste aktien stiga närmare 80% till 16,80 kr. Vid en oförändrad aktiekurs tillförs bolaget 28,5 Mkr netto.

Bolaget framhäver att digital marknadsföring via sociala medier blir viktigt för att locka användare. Men även annan marknadsföring kommer göras. Afv noterar att Aggregate Media tecknar aktier för 3 Mkr. Aggregate Media är delägt av 12 av Sveriges största mediabolag och ger marknadsföringsutrymme i flertalet mediakanaler i gengäld mot ägande. Mediamixen innehåller annonsutrymme från TV, radio, tidskrifter, dagspress, display samt annonsering utomhus.

Värdering

Afv kan konstatera att även GreenMobility satsar hårt. De gick också in på den tyska marknaden i somras genom ett mindre förvärv (bolag med 12 bilar). Omsättningen 2021 väntas landa på 60-70 MDKK och förlusten på 55-65 MDKK. Deras börsvärde är 600 Mkr (420 MDKK) och bolagsvärdet (EV) 508 Mkr (355 MDKK). EV/Sales är 2,9 på prognoser för 2022 enligt Factset.

Move About går nu till börsen med en pre-money värdering på 189 Mkr.

Affärsvärldens reflektioner

- Kapitalkrävande verksamhet: Mobilitetstjänster likt Move Abouts bilpooler är kapitalkrävande. Den aktör som kommer in på marknaden först och som är mest kapitalstark blir oftast den dominanta aktören.

- Stora förluster: Ökad beläggning är nyckeln till lönsamhet. Verksamheten i Sverige är enligt bolaget lönsam. Break-even för koncernen väntas nås vid slutet av 2024. En intäktsmodell med löpande månadsavgifter framstår som sunt. Bolagets kapitalkrävande natur och tillväxtplaner har lett till en flagga för framtida kapitalbehov i IPO-guidens granskning.

- Spretigt geografiskt: Kanske framstår bolagets etablering som spretig. Varför inte satsa på att bli den dominanta aktören i större svenska städer istället för att genomföra en etablering i Tyskland?

Slutsats

Med ökad urbanisering och miljötänk i ryggen vill Move About utmana traditionellt bilägande. Bolaget har ambitiösa planer men konkurrensen på marknaden är tuff. Erbjudandet mot kommuner och fastighetsutvecklare, som vi upplever att liknande aktörer inte har, kanske är en fördel för Move About? Vi konstaterar att konkurrenten GreenMobilitys aktie inte gått bra. Sedan noteringen 2017 är aktien ner 40%. Läget på börsen är skakigt och vi lockas inte av att teckna aktier i Move About.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser