Analys IPO-guiden Momentum Software

Momentum Software: IPO inom fastighetssystem

| Momentum Software Group | |

| Teckningskurs: 61,00 kr | Antal aktier: 16,6 m |

| Börsvärde: 1 015 Mkr | Nettokassa efter IPO: 86 Mkr |

| VD: Richard Durlow | Ordförande: Paul Rönnberg |

Momentum Software (teckningskurs 61 kr) utvecklar, säljer och implementerar molnbaserade system för fastighetsförvaltning och energiuppföljning i Sverige.

Den ena produkten (Momentum Fastighet) är enkelt uttryckt ett slags affärssystem där fastighetsbolagen kan hantera avtals- och hyresadministration, uthyrning, felanmälan och liknande ärenden. Medan den andra produkten (Momentum Energi) gör det möjligt för fastighetsbolag att automatiskt samla in, bearbeta och visualisera energidata. Exempel på kunder är Genova, K2A och John Mattsson.

Totalt har bolaget 180 kunder och 10 000 användare. Abonnemangsintäkterna utgör knappt 63% av koncernens intäkter.

Huvudkontoret ligger i Stockholm men bolaget har även kontor i Malmö och Falun. Koncernen har idag drygt 90 anställda. Momentum grundades 1993 av Bengt Östling som var VD fram till 2016 och är idag verksam som styrelseledamot. Nuvarande VD Richard Durlow äger drygt 11% av aktierna efter IPO. Durlow har tidigare varit VD för resebolaget Unlimited Travel Group som är noterat på First North.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 81 | 96 | 115 | 135 |

| – Tillväxt | +0,4% | +17,5% | +20,0% | +18,0% |

| Rörelseresultat | 16 | 21 | 31 | 43 |

| – Rörelsemarginal | 20,0% | 22,0% | 27,0% | 32,0% |

| Resultat efter skatt | 12 | 16 | 24 | 34 |

| Vinst per aktie | 0,81 | 0,97 | 1,47 | 2,05 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 41% | 24% | 28% | 30% |

| Avkastning på operativt kapital | – | 100%+ | 100%+ | 100%+ |

| Nettoskuld/EBIT | 0,3 | -4,2 | -3,3 | -3,0 |

| P/E | 75,6 | 62,9 | 41,5 | 29,8 |

| EV/EBIT | 57,0 | 44,2 | 30,0 | 21,5 |

| EV/Sales | 11,4 | 9,7 | 8,1 | 6,9 |

Erbjudandet uppgår till 226 Mkr. Knappt 116 Mkr avser försäljning av befintliga aktier och 100 Mkr avser nyemission. Efter emissionskostnader (18 Mkr) kommer Momentum tillföras 82 Mkr. Pengarna skall användas till förvärv.

Huvudägare sedan 2016 är Bas Invest. De köpte delar av bolaget från Bengt Östlind. Både Bas Invest (97 Mkr) och grundare Östling (15 Mkr) säljer aktier vid noteringen.

Bas Invest ägs bland annat av ledamöterna Paul Rönnberg och Robert D Agostino. Bas Invest äger även aktier i mjukvarubolaget Opter som noterades på First North för några veckor sedan (aktien har stigit cirka 30% från IPO).

185 Mkr motsvarande 82% av erbjudandet är på förhand säkrat av teckningsåtagare bland annat Lannebo Fonder (82 Mkr) och Enter Småbolagsfond (41 Mkr).

Läs mer om aktuella noteringar på IPO-guiden

| IPO-GUIDE | Momentum Software Group |

| Lista | First North |

| Omsättning rullande tolv månader | 92 Mkr |

| Antal anställda | 92 |

| Teckningskurs | 61,00 kr |

| Rådgivare | SEB |

| Storlek på erbjudande | 226 Mkr (varav 44% nyemission) |

| Börsvärde vid IPO | Cirka 1 015 Mkr |

| Emissionskostnad | Cirka 18 Mkr (8,0% av erbjudandet) |

| Säkrad andel av IPO* | 82% |

| Investerare som ska teckna i IPO | Lannebo Fonder, JosefssonXL, Enter Småbolagsfond, E. Öhman J:or Fonder (82% i åtagande) |

| Garanter | – |

| Flaggor** | En flagga |

| Sista teckningsdag | 2021-12-06 |

| Beräknad första handelsdag | 2021-12-08 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

En flagga enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 403 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,8 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar en flagga i Momentum Software Group

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar varningsflagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Momentum Software Group betalar cirka 18 Mkr i emissionskostnader, motsvarande 8,0 procent av erbjudandet.

Momentum har ökat omsättningen från 55 Mkr år 2016 till 91,7 Mkr senaste tolv månaderna. Mellan 2016 och 2020 steg intäkterna med cirka 11% per år. Målsättningen framöver är att öka intäkterna med omkring 20% per år på medellång sikt samt nå 300 Mkr i intäkter år 2026. Marknaden för fastighetsmjukvara väntas växa med 9% per år mellan 2020 – 2026.

Vidare är målsättningen att Ebitda-marginalen skall överstiga 45% på medellång sikt. Senaste tolv månaderna uppgick Ebitda-marginalen till 33,7%.

Två produkter

Bolaget har två produkter Momentum Fastighet samt Momentum Energi. Därutöver erbjuds ett antal olika tilläggsprodukter. Det finns en version av plattformen som uppdateras var sjätte till var tionde vecka. Plattformen har integrationer mot ekonomisystem som exempelvis Visma och Fortnox.

Momentum Fastighet är en mjukvaruplattform som riktar sig till både privata och kommunala fastighetsägare. Kunderna kan hantera avtals- och hyresadministration, marknadsföring och uthyrning samt felanmälan och besiktning. Dessutom finns tjänsten “Mina Sidor” där fastighetsbolagen kunder, alltså hyresgästen kan hantera olika ärenden. Momentum Fastighet stod för 80% av omsättningen 2020.

Momentum Energi är en plattform för insamling, bearbetning och analys av energidata och utgjorde 20% av omsättningen 2020. Nyttan är att det går att göra jämförelser och prognoser för enskilda mätare, fastigheter, regioner eller hela bestånd. Det är data som kommer väl till pass i arbetet att sänka energikostnaderna.

Fastigheter står för ungefär 40% av världens koldioxidutsläpp och cirka 30% uppstår genom själva driften av byggnaderna. Datan hämtas automatiskt in från respektive nätbolag. Det går också att mata in data manuellt.

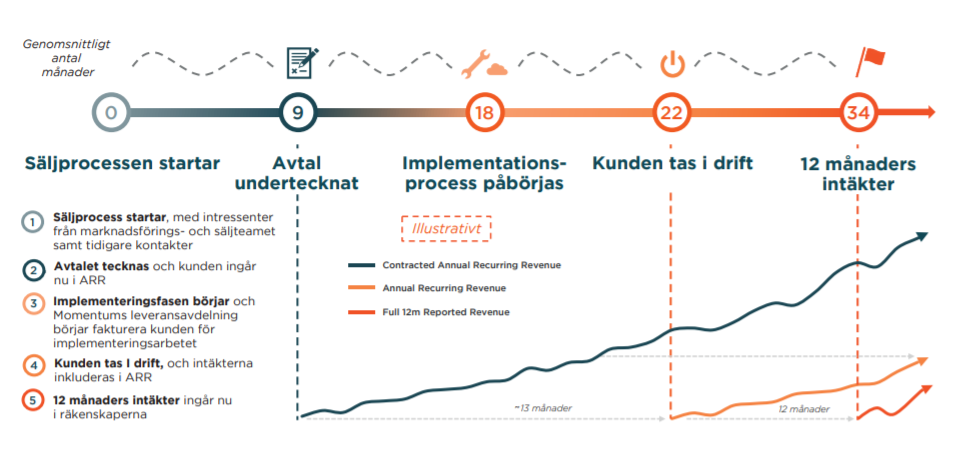

Bilden nedan, som är hämtad från prospektet, visar hur lång det tid brukar ta i snitt från att säljprocessen startar tills att kunden är implementerad.

Generellt tar det ganska lång tid att implementera systemet hos nya kunder. I faktarutan nedan finns ett diagram som visar hur många anställda som arbetar på respektive avdelning. Momentum har rekryterat en hel del nya medarbetare senaste året.

Momentum organisation

Omställning mot SaaS

Momentum började år 2012 att utveckla en SaaS-plattform vilken lanserades under 2017. Cirka 63% av koncernens intäkter kommer från abonnemang vilket avser både SaaS-intäkter samt traditionella licens- och supportintäkter.

Tidigare hade Momentum en modell där kunden betalade en engångsavgift för att nyttja mjukvaran. På senare år har Momentum ställt om till SaaS. På kort sikt innebär omställningen en negativ effekt på rörelseresultatet. Å andra sidan ökar de återkommande intäkterna på sikt.

Kunderna betalar baserat på förvaltad yta

I slutet av september i år hade Momentum 180 stycken kunder. Intäktsmodellen baseras på fastighetsbolagens förvaltade yta och inte per användare. Så växer fastighetsbolagen och blir större så gynnas Momentum av det. Typiskt sett betalar kunderna på årsvis eller kvartalsvis i förskott. I avtalen finns också automatiska prisuppräkningsklausuler.

Bolaget redovisar nyckeltalet CARR vilket är det kontrakterade årligt återkommande intäkterna. Momentum menar att detta nyckeltal bättre speglar utvecklingen av nya kontrakt jämfört med ARR då det tar en tid från att kunden skrivit på tills den är fullt implementerad och genererar intäkter. Från 31 december 2018 fram till 30 september i år har CARR vuxit med 19% i årstakt. CARR-värdet uppgick till 73,8 Mkr i slutet av Q3 2021.

860 potentiella fastighetsbolag som kunder

Den adresserbara marknaden i Sverige uppgår till cirka 860 fastighetsbolag vilka har minst 50 000 kvm uthyrbar yta. Av dessa drivs 628 i privat regi och resterande 239 drivs i offentlig regi.

I samtal med Affärsvärlden framhäver VD Richard Durlow att Momentums främsta konkurrensfördelar är en användarvänlig plattform med ett tydligt gränssnitt. Historiskt sett har Momentum Software haft churn (kundtapp) på under 1%. Det är konkurrenskraftigt.

Fyra större aktörer

Den svenska marknaden är relativt konsoliderad. De fyra största aktörerna inom fastighetssystem har mer än hälften av marknaden. Samtliga aktörer är lokala och riktar sig mot den svenska marknaden samt har större bostads- och lokalförvaltande bolag som primär målgrupp.

En konkurrent är börsnoterade Vitec Software med deras system Vitec Bygg och Fastighet vilken bedöms vara den ledande aktören i Sverige. Vitec omsatte 196 Mkr inom segmentet år 2020 (12% tillväxt jämfört med 2019). Aareon Sverige (tidigare Incit AB) tillhandahåller fastighetssystemet Xpand. Aareon omsätter cirka 120 Mkr.

En annan konkurrent är Fast2 Affärssystem AB. Det är ett privatägt bolag som omsatte 89 Mkr med en rörelsemarginal på 4,5% 2020. Fast2 är med andra ord jämnstora med Momentum Software.

Utöver dessa finns ett antal mindre spelare.

- Real Anno 1991 (omsätter 14 Mkr med 50% rörelsemarginal)

- Fastighet & IT Kompetens Sverige AB (omsätter 6 Mkr och gör förlust)

- Hogia Fastighetssystem (omsätter 41 Mkr med 15% rörelsemarginal)

Några andra konkurrenter inom energisegmentet är noteringsaktuella Mestro. En ytterligare konkurrent är Göteborgsbolaget Metry som under 2020 omsatte 12 Mkr och gjorde en förlust på 8 Mkr.

Organisk tillväxt i fokus

För Momentums del är fokus på organisk tillväxt. Bolaget har även identifierat möjligheter att göra selektiva förvärv. Det skulle kunna handla om tilläggsprodukter eller funktioner som kan integreras i den befintliga plattformen, men även nya vertikaler inom fastighetssegmentet. Eller kompletterande teknikförvärv. Konkurrenten Vitec har som bekant lång erfarenhet av att göra förvärv inom mjukvaruområdet.

Prognoser och värdering

| Momentum | Q1-Q3 2021 | Q1-Q3 2020 |

| Omsättning | 69,6 Mkr | 59,2 Mkr |

| Tillväxt y/y | 18% | Okänt |

| Rörelseresultat | 15,1 Mkr | 12,5 Mkr |

| Ebit-marginal | 21,7% | 21,1% |

2021 räknar vi med 18% tillväxt. Kommande år skissar vi på 18-20% tillväxt vilket är i linje med bolagets finansiella mål. Det är ganska generösa prognoser. Tillväxten under 2019 eller 2020 har inte imponerat alls.

I samtal med Affärsvärlden framhäver VD Richard Durlow att den svaga tillväxten beror på att tjänsteintäkterna minskat på grund av att vissa konsultuppdrag avslutats samtidigt som förflyttningen mot SaaS-intäkter påverkat negativt. Tillväxten har dock accelererat under 2021. Och CARR-värdet har vuxit med 19% i snitt per år. Det vill till att tillväxten fortsätter i samma tempo framöver.

Marginalpotentialen är fin givet mjukvaruinslaget. Vi räknar med 32% i slutet på prognoshorisonten. På medellång sikt (år 2026) är Momentums ambition att nå 45% på Ebitda-nivå.

Bolag med återkommande intäkter har blivit mycket populära på senare år och värderas i regel högt på börsen. Givet en multipel på 25 gånger rörelsevinsten finns cirka 20% uppsida. Kanske kommer Momentum värderas högre än så men det är heller inte fel att vara konservativ. Nedsidan i det pessimistiska scenariot är stor.

| Bolag | Avkastning 1 år % | P/E 2022E | EV/Ebit 2022E | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % |

| Momentum Software | – | 41,5 | 30,0 | 8,1 | 27,0 | 19,0 |

| Opter | – | 37,2 | 27,0 | 6,6 | 24,5 | 13,0 |

| SignUp Software | – | 74,8 | 51,8 | 9,3 | 18,0 | 21,0 |

| Vitec Software | 75,3 | 53,3 | 50,9 | 10,4 | 20,4 | 11,3 |

| Upsales | 47,7 | 84,8 | 55,8 | 10,5 | 18,7 | 29,7 |

| Litium | -48,0 | 285,8 | 212,5 | 2,8 | 1,3 | 19,0 |

| Genomsnitt | 61,5 | 58,3 | 43,1 | 9,0 | 21,7 | 18,8 |

| Källa: Affärsvärlden (Momentum, Opter, SignUp) / Factset (Övriga) | ||||||

Momentum Software verkar ha bra produkter och uppvisar fina marginaler. Tillväxten de senaste åren har varit okej men inte fantastiskt bra. Huvudägarna Bas Invest tog nyligen mjukvarubolaget Opter till börsen. Prislappen på Opter var cirka 6 gånger omsättningen och aktien har stigit 30% sedan IPO. Momentum säljs ut ännu dyrare, runt 10 gånger omsättningen.

Precis som vid Opter-noteringen säljer Bas Invest nu aktier men kvarstår samtidigt som huvudägare med cirka 50% av aktierna. VD Richard Durlow äger aktier för drygt 112 Mkr givet teckningskursen.

Efter emissionen kommer Momentum ha en stor nettokassa som skall användas till förvärv. Investerare som gillar SaaS-bolag och är bekväm med den tilltagna värderingen kan överväga en post. Vi landar i en neutral hållning.

| Momentum Software Group ägare | Innehav | Andel |

|---|---|---|

| Bas Invest (ägs bl.a. av ledamöterna Paul Rönnberg och Robert D Agostino) | 509.6 Mkr | 50.2% |

| Richard Durlow | 112.6 Mkr | 11.1% |

| Lannebo Fonder | 82.2 Mkr | 8.1% |

| Bengt Östling via Smörklimpen | 72.1 Mkr | 7.1% |

| JosefssonXL | 41.1 Mkr | 4.1% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser