Analys Lime Technologies

Lime Technologies: Förvärv inom ny vertikal

| Lime Technologies | |

| Börskurs: 317,00 kr | Antal aktier: 13,4 m |

| Börsvärde: 4 232 Mkr | Nettoskuld efter förvärv: 331 Mkr |

| VD: Nils Olsson | Ordförande: Erik Syrén |

Mjukvarubolaget Lime Technologies (317 kr) utvecklar och säljer system för säljstöd så kallad CRM (Customer Relationship Management). Bolagets kunder utgörs primärt av små och medelstora företag i Sverige.

Lime har över 420 anställda och över 6 500 kunder och 80 000 användare. Bolaget är därmed en av de större CRM-leverantörerna i Norden. Lime grundades 1990 och har huvudkontor i Lund.

Största ägare är ordförande Erik Syrén med 10% av aktierna. Syrén var VD mellan 2012 och 2021 och är arbetar nu på riskkapitalbolaget Monterro (som tidigare var huvudägare i Lime). Entreprenören Martin Gren är genom sitt ägarbolag Grenspecialisten näst största ägare i Lime med runt 10%.

Nils Olsson tillträdde som VD våren 2021 och har arbetat på Lime sedan 2006 (tidigare som säljchef och operativ chef). Olsson äger 1% av aktierna (värda 44 Mkr).

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 490 | 580 | 678 | 759 |

| – Tillväxt | +21,4% | +18,2% | +17,0% | +12,0% |

| Rörelseresultat (Ebita) | 125 | 150 | 176 | 205 |

| – Rörelsemarginal | 25,5% | 25,9% | 26,0% | 27,0% |

| Resultat efter skatt | 68 | 84 | 114 | 146 |

| Vinst per aktie | 5,11 | 6,30 | 8,50 | 11,00 |

| Utdelning per aktie | 2,80 | 3,00 | 4,40 | 5,50 |

| Direktavkastning | 0,9% | 0,9% | 1,4% | 1,7% |

| Avkastning på eget kapital | 40% | 35% | 37% | 37% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebita | 1,5 | 2,2 | 0,7 | -0,4 |

| P/E | 62,0 | 50,3 | 37,3 | 28,8 |

| EV/Ebita | 36,5 | 30,4 | 25,9 | 22,3 |

| EV/Sales | 9,3 | 7,9 | 6,7 | 6,0 |

| Kommentar: Rörelseresultat avser Ebita | ||||

Sedan noteringen 2018 (teckningskurs 72 kronor) har Lime uppvisat drygt 19% årlig tillväxt. Organiskt sett har bolaget vuxit med 15% per år i snitt. Bolagets finansiella mål är att växa 18% per år totalt sett på medellång sikt. Förut var målet 15% årlig organisk tillväxt.

2022 växte Lime 21% varav 18% organiskt. Ebita-marginalen, som Lime själva lyfter fram och exkluderar immateriella förvärvsavskrivningar uppgick till 25,5% (26,6). Ambitionen är att nå en årlig Ebita-marginal överstigande 25%. Femårssnittet är 24,6%. På Ebit-nivå har marginalen varit 18,6% jämförelsevis under 2018-2022. Vidare är målsättningen att dela ut minst 50% av vinsten.

| Lime | Q1-Q3 2023 | Q1-Q3 2022 |

| Omsättning | 422,5 Mkr | 354,6 Mkr |

| Tillväxt Y/Y | 19% | 21% |

| Repetitiva intäkter | 255,2 Mkr | 220,5 Mkr |

| Tillväxt Y/Y | 16% | 24% |

| OPEX | 314,4 Mkr | 263,6 Mkr |

| Tillväxt Y/Y | 19% | 24% |

| Ebita | 108,1 Mkr | 91,0 Mkr |

| Ebita-marginal | 25,6% | 25,7% |

| Ebit-marginal | 19,8% | 18,4% |

| Vinst per aktie | 4,45 kr | 3,65 kr |

Tre första kvartalen 2023 ökade Lime intäkterna med 19%. De repetitiva intäkterna steg 16% och stod för 60% av koncernens försäljning (62%). Rörelsekostnaderna steg 19% medan Ebita-marginalen i stort sett var oförändrad jämfört med motsvarande period året innan.

VD Nils Olsson uppger att säljprocesserna är längre och att fler beslutsfattare är involverade i affären. Trots det beskrivs orderingången som god och att Lime fortsätter att vinna fler affärer utanför Sverige. Bolaget har bland annat fått in Danska socialrådgiverforening, norska energibolaget Notnodden samt KLG Europe i Nederländerna som kunder.

Den svenska hemmamarknaden är fortsatt dominerande med 69% av koncernens totala intäkter. 2022 var tillväxten drygt 13% i Sverige och under första nio månaderna 2023 växte Lime 17% på den svenska hemmamarknaden. På övriga marknader var tillväxten 45% år 2022 samt 23% Q1-Q3 2023.

Lime konkurrerar dels med stora globala spelare som Microsoft, Salesforce, SAP och Oracle. Dels med lokala spelare som exempelvis svenska börskollegan Upsales. Även norska 24SevenOffice och Superoffice säljer system för CRM.

En del av de stora spelarna använder partners och systemintegratörer vid implementation av systemen hos kunderna. Lime använder egen direktförsäljning, implementering och support. Lime är starka inom segmentet småbolag (2-20 användare) samt medelstora bolag (20-200 användare).

Branschbedömare spår att marknaden växer med drygt 10% per år i snitt mellan 2024 och 2028. Tillväxten drivs av förflyttning från lokalt installerade program till SaaS. Även regulatoriska krav så som GDPR driver utvecklingen. En del bolag använder heller inte CRM-system idag. Digitaliseringen har också accelererat de senaste åren drivet av pandemin då många personer arbetade mycket hemifrån.

När Lime noterades 2018 hade bolaget churn på omkring 4% i årstakt. Sedan dess redovisar inte Lime kundtappet. Börskollegan Upsales som noterades våren 2019 uppgav i deras prospekt att de också hade churn kring 5%. Bolagets största kund stod för 1,3% av intäkterna 2022 medan de tio största tillsammans utgjorde 6,8%.

Förvärv av SportAdmin

I början av januari meddelade Lime att de förvärvar 85% av det svenska mjukvarubolaget SportAdmin i Skandinavien för 149 Mkr. Lime kommer att förvärva resterande 15% av aktierna senast under Q3 2027 och köpeskillingen är beroende av SportAdmins finansiella utveckling 2024-2026 (villkor okända).

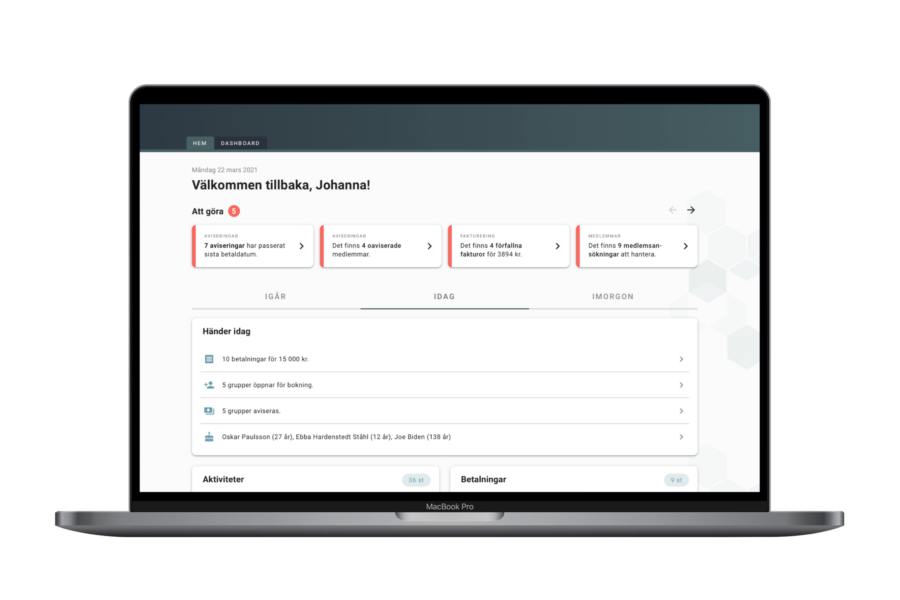

SportAdmin är en leverantör av mjukvara specialiserad för idrottsföreningar. Bland kunderna återfinns svenska mästarna Malmö FF. Plattformen underlättar administration, tränings- och medlemshantering.

De senaste tre åren har SportAdmin vuxit med 31% i snitt per år. Bolaget har över 1500 föreningar som kunder som i sin tur har närmare en miljon medlemmar. Preliminärt omsatte SportAdmin 46 Mkr med en Ebitda-marginal på 17% år 2023. SportAdmin har högre andel återkommande intäkter relativt vad Lime-koncernen har (60%).

Prislappen landade på 3,2x intäkterna (EV/Sales) samt drygt 19x rörelsevinsten före avskrivningar (EV/Ebitda). Det är något lägre än förvärvet av tyska Userlike som Lime köpte våren 2021. Generellt har Lime betalat ganska höga prislappar för bolagen de förvärvat.

| Bolag | Tidpunkt | Omsättning | Marginal | Köpeskilling | EV/Sales | EV/Ebit |

| SportAdmin | Januari 2014 | 46 Mkr | 17% | 149 Mkr | 3,2x | 19,1x |

| Userlike | April 2021 | 44,5 Mkr | 18% | 259 Mkr | 5,8x | 32,8x |

| More intenz | Juni 2019 | 16,7 Mkr | Okänt | 12 Mkr | 0,7x | – |

| Summa: | 107 Mkr | Snitt: | 3,3x | 25,9x | ||

Limes ordförande och största ägare Erik Syrén ägde innan transaktionen 9% av SportAdmin som Syrén nu alltså säljer till Lime. Syrén har inte varit delaktig i utvärdering av eller beslut om förvärvet, uppger Lime.

Att Lime bryter sig in i en ny vertikal är intressant ur flera perspektiv. En tolkning är att konkurrensen inom CRM-system hårdnar och att koncernen vill diversifiera sig till nya områden. Samtidigt är förvärvet inte superstort rent omsättningsmässigt (adderar runt 8% tillväxt på pro-forma basis).

Lime uppger att förvärvet är en del i koncernens strategi “att leverera verksamhetskritiska kundhanteringssystem inom utvalda fokusbranscher”. I och med förvärvet väljer Lime att addera medlemsorganisationer som en femte fokusbransch.

Prognoser och värdering

Koncernens tillväxtstrategi baseras främst på organisk tillväxt men Lime vill också växa vidare genom förvärv. Både för att växa geografiskt och bredda kundbasen. Vidare är ambitionen att sälja fler tilläggstjänster till kunderna.

För 2023 skissar vi på 580 Mkr i omsättning med en Ebita-marginal på knappt 26%. För 2024 räknar vi med att förvärvet av SportAdmin konsolideras från januari och att gamla Lime växer 8-9% organiskt. För 2025 skissar vi på 12% vilket är något högre än marknadstillväxten.

Marginalmässigt räknar vi med 26% Ebita-marginal 2024. SportAdmin har lägre marginaler med högre andel återkommande intäkter. I slutet av prognoshorisonten skissar vi på 27%. Limes mål är minst 25% på Ebita-nivå. Använder vi en multipel på 23x rörelsevinsten (EV/Ebita) finns cirka 15-20% uppsida på radarn.

Optimisten ser möjligheter till fler förvärv framåt och att Lime kan nå marginaler kring 30% i linje med globala CRM-bolag som SalesForce och SAP. Risken är att konkurrensen hårdnar och att tillväxten saktar in och värderingen faller (pessimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2024E | EV/Ebit 2024E | EV/Sales 2024E | Ebit-marginal 2024E % | Årlig tillväxt 2024E-2025E % |

| Lime Technologies | 35 | 37,3 | 25,9 | 6,7 | 26,0 | 14,4 |

| Upsales | -49 | 25,5 | 19,0 | 3,4 | 17,8 | 16,6 |

| Fortnox | 12 | 50,0 | 39,4 | 16,3 | 41,3 | 25,7 |

| Vitec | 44 | 43,3 | 30,0 | 7,0 | 23,2 | 14,1 |

| SalesForce | 77 | 27,2 | 21,0 | 6,7 | 32,0 | 11,1 |

| SAP | 34 | 22,7 | 16,6 | 4,8 | 29,1 | 9,6 |

| Genomsnitt | 25 | 34,3 | 25,3 | 7,5 | 28,3 | 15,2 |

| Källa: Affärsvärlden / Factset | ||||||

Marknaden för CRM-system spås växa med omkring 10% per år framöver. Samtidigt är osäkerheten på marknaden högre än på länge och en del kunder är mer avvaktande.

Lime har uppvisat stark tillväxt över tid (19% årligen sedan millennieskiftet). Att Lime slår till med ett förvärv inom en ny vertikal är intressant. Nettoskulden uppgår efter förvärvet till omkring 330 Mkr.

Så agerar insiders

Senaste året har insiders köpt aktier för 0,4 Mkr. VD Nils Olsson har köpt aktier för 0,1 Mkr. Insynsförsäljningarna uppgår till 0,3 Mkr under det senaste året.

Aktien värderas till 26x rörelsevinsten på Afv prognoser för 2024E. Det är högre än stora globala spelare men lägre än till exempel Fortnox. Uppsidan är för klen för ett köpråd. Vi landar i en neutral hållning.

| Tio största ägare i Lime | Värde (Mkr) | Andel |

| Erik Syrén | 428,0 | 10,2% |

| Martin Gren (Grenspecialisten) | 421,6 | 10,0% |

| SEB Fonder | 399,8 | 9,5% |

| Cliens Fonder | 366,1 | 8,7% |

| Swedbank Robur Fonder | 317,0 | 7,5% |

| ODIN Fonder | 215,6 | 5,1% |

| Spiltan Fonder | 166,3 | 3,9% |

| TIN Fonder | 121,1 | 2,9% |

| Invesco | 109,8 | 2,6% |

| Danske Invest | 103,2 | 2,5% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Nils Olsson | 44,3 | 1,1% |

| Anna Hansen | 12,7 | 0,3% |

| Vishal Ganatra | 9,2 | 0,2% |

| Filip Arenbo | 7,3 | 0,2% |

| Marlene Forsell | 1,0 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 12,0% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser