Analys Latvian Forest

Latvian Forest: Växer pengar på träd?

| Latvian Forest Company | |

| Börskurs: 8,45 kr | Antal aktier: 36,7 m |

| Börsvärde: 310 Mkr | Nettoskuld: 14 Mkr |

| VD: Aleksandrs Tralmaks | Ordförande: Martin Hansson |

| Kommentar: Efter nyemission samt efter förvärv av skog i Litauen under Q4. Vid beräkning av nettoskuld har kursen EUR/SEK 10,20 använts. | |

Latvian Forest Company (8,45 kr) köper och äger skog i Baltikum och då framförallt i Lettland. Bolaget startade 2009 och finns sedan 2012 listat på Spotlight.

Utgångspunkten är att skog är en bra investering i allmänhet och baltisk skog i synnerhet eftersom prisnivåerna är lägre där än i exempelvis Sverige. Nyligen gjorde bolaget sin första investering i Litauen.

Enskilt största ägare är Anders Nilsson som också sitter i styrelsen. Han äger knappt 11%. Peter Gyllenhammar äger via sitt fastighetsbolag Galjaden drygt 5%. Latvian Forests ordförande Martin Hansson (tillika VD och delägare i Galjaden) äger knappt 5%.

VD Aleksandrs Tralmaks äger inga aktier. Hans ersättning är både fast och rörlig. Varje krona i ökat aktiepris per första februari varje år ger honom en prestationsbaserad ersättning på 0,3 Mkr.

Strategi

De tre huvudsakliga grunderna för verksamheten, förutom att skog är eftertraktad realtillgång som växer av egen kraft, är enligt bolaget självt:

- värdeskapande för aktieägarna genom aktiv skogsförvaltning,

- värdeskapande genom att konsolidera ett större fastighetsinnehav, och

- en tro på en allmän ökning av prisnivåerna på lettiska skogs- och jordbruksfastigheter.

Den löpande verksamheten finansieras genom skogsförvaltning. Sådan verksamhet omfattar till exempel avverkning. Beroende på faktorer så som väder och virkespris sker avverkning oregelbundet. Bolagets intäkter och kostnader (som främst är rörliga) varierar därmed över tid.

Pussel för premie

Det stora värdeskapandet sker genom att köpa upp mindre markområden och skapa större sammanhängande bestånd som kan säljas till premie jämfört mot förvärvskostnaderna. Historiskt har denna premie varit upp mot 30-40% när industriella skogsaktörer som Södra och SCA gjort förvärv.

För större aktörer är det ofta inte aktuellt att köpa mindre ytor och här fyller Latvian Forest ett tomrum. Marknaden för skogsfastigheter i Baltikum präglas också av att den till stor del består av många små fastigheter med många olika ägare. Det har till stor del sitt ursprung i den privatisering av fastigheter som genomfördes efter Sovjetunionens kollaps.

Expansionen finansieras främst genom nyemissioner. I januari genomförde Latvian Forest en företrädesemission om 25 Mkr. Teckningskursen var 7,50 kr och emissionen övertecknades. 19,5 Mkr ska användas till att betala av skulder och resterande del till nya skogsfastighetsförvärv. Skulderna avser krediter från befintliga aktieägare som använts för finansiering av förvärv under 2021.

Höga skogspriser

Priserna på skogsmark är rekordhöga i Sverige. Enligt Handelsbankens senaste skogsrapport har vi under det senaste året sett den största prisökningen på skogsmark någonsin, framförallt i södra Sverige.

Lågt ränteläge, hög efterfrågan på förpackningsmaterial och timmer under pandemin samt en långsiktig stark strukturell efterfrågan på förnyelsebart byggmaterial är faktorer som lyfts fram som bidragit till prisuppgången.

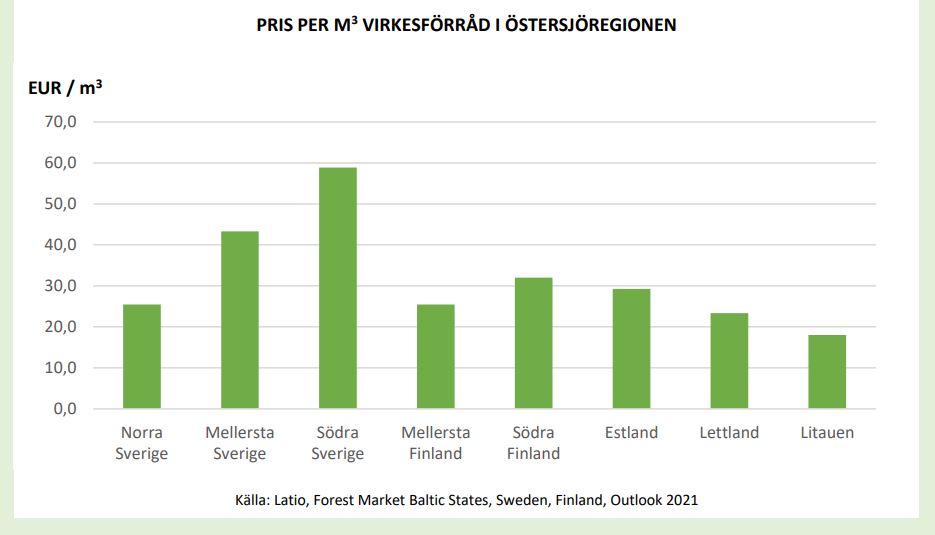

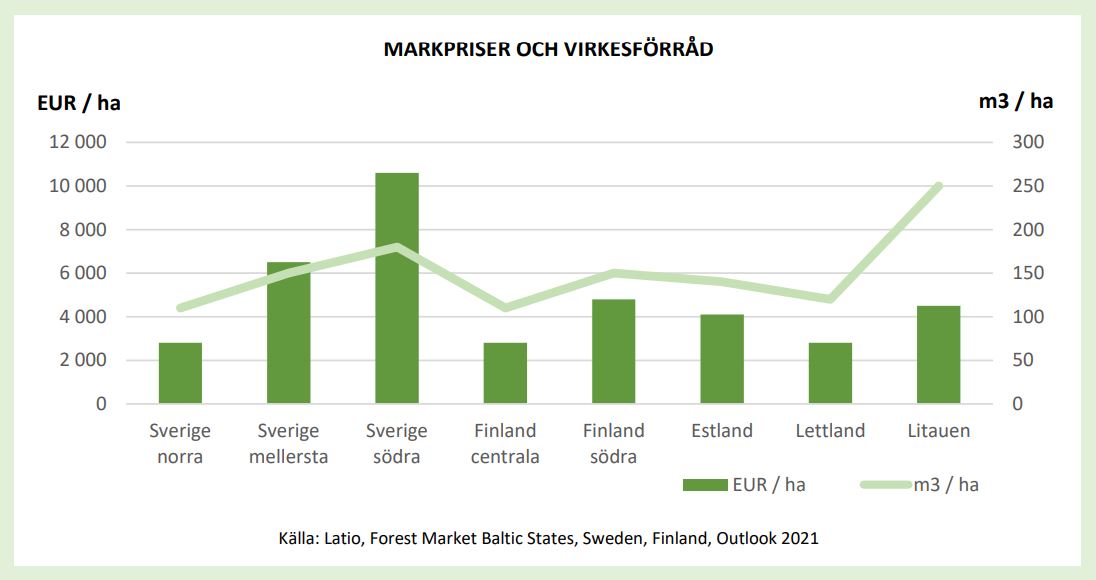

Diagrammen nedan är hämtade ur Latvian Forests memorandum och visar mark- och virkesförrådspriser i Sverige, Finland och Baltikum. Det svenska priset är 58-62 EUR per kubikmeter i de regioner där tillväxttakten liknar den lettiska. Litauen sticker ut som billigt och med hög virkesvolym per hektar. Priset där är 18 EUR per kubikmeter och med en tillväxttakt som i genomsnitt överstiger den lettiska med 1-2 kubikmeter per hektar.

Stor affär i Litauen

Nyligen gjorde Latvian Forest sitt första förvärv av mark i Litauen. Drygt 1 300 hektar förvärvades och efter affären äger bolaget sammanlagt cirka 7 200 hektar av vilka 5 600 hektar är skogsmark. Virkesförrådet ökade med 0,3 miljoner kubikmeter och det totala virkesförrådet uppskattas nu till drygt en miljon kubikmeter. Med affären ökade bolagets hektar skogsmark med 23%, virkesförrådet med 30% och andelen skogsmark från 74% till 78%. Prislappen på 7,5 MEUR motsvarar 24,9 EUR per kubikmeter. Det är attraktivt jämfört mot svenska priser, som alltså är 58-62 EUR per kubikmeter. De senaste förvärven i Lettland gjordes till 22,8 EUR men det gällde en mycket liten areal.

En fördel utöver den höga virkesvolymen i Litauen är att fastigheterna till allra största del är separerade vad gäller skogsmark och jordbruksmark vilket så klart är en fördel för bolag som vill äga skog.

Balansräkning i korthet

| Balansräkning i korthet | ||

| Materiella anläggningstillgångar | 336 Mkr | |

| – varav skogsmark & övrig mark | 168 Mkr | Värderat till anskaffningsvärde |

| – varav biologiska tillgångar | 169 Mkr | Marknadsvärderat |

| Värde/hektar | 46 800 kr | 7189 hektar |

| Belåningsgrad | 12% | Målet är att ha en belåningsgrad om högst cirka 20% |

| Eget kapital/aktie | 8,45 kr | Kan jämföras med börskurs 8,45 kr |

| Kommentar: Per Q3 2021 inklusive nyemission samt förvärv av 1338 hektar mark i Litauen under Q4 (värderat till 7,5 MEUR). Vid omräkning till SEK har kursen EUR/SEK 10,20 använts. | ||

Tidigare sålt rubbet

Efter försäljningen till SCA hamnade Latvian Forest i tvist med före detta VD och grundare Fredrik Zetterström. Tvisten gällde ett vinstdelningsavtal påtecknat 2009 där dåvarande VD krävde 3,8 Mkr i ersättning. Latvian Forest motsatte sig kravet och i juni 2020 kom avgörandet. Enligt beslutet blev bolaget förpliktigad till att ersätta dåvarande VD för större delar av beloppet. Efter att Zetterström lämnat Latvian Forest var han delaktig i att grunda konkurrenten Skogsfond Baltikum som han senare också lämnat.

Under 2019 såldes hela bolagets fastighetsinnehav till SCA. Försäljningen omfattade drygt 10 600 hektar med ett virkesförråd på en miljon kubikmeter. Priset uppgick till 260 Mkr vilket motsvarande cirka 26 000 kr per hektar eller nära 300 kr (cirka 29 EUR) per kubikmeter skog som vid tillfället bör ha varit cirka 30% billigare mätt mot det svenska genomsnittet. Affären gav en vinst på 110 Mkr.

Populär skog

Konkurrensen om baltisk skog har på senare år blivit hårdare:

- SCA har ett pågående investeringsprogram på att förvärva 100 000 hektar skogsmark i Baltikum. Per Q3 21 hade SCA 44 000 hektar i Estland och Lettland och förutom förvärvet av Latvian Forests skog har även andra köp varit i storleksklassen 10 000 – 13 000 hektar.

- Södra förvärvade 2018 hela 110 000 hektar varav 80 000 hektar skogsmark i Lettland. Köpeskillingen på 320 MEUR motsvarade cirka 35 000 kr per hektar skogsmark och 275 kr (cirka 27 EUR) per kubikmeter.

- Även IKEA har på senare år seglat upp som en av Lettlands och Baltikums största skogsägare.

Ovan aktörer är alla potentiella framtida köpare av Latvian Forests innehav. En direkt konkurrent om mindre skogsfastigheter är Skogsfond Baltikum som också gjorde en nyemission alldeles nyligen. Skogsfond Baltikums mål är att uppnå en förvaltad areal om sammanlagt minst 15 000 hektar och att sälja av 2026.

Jämförelse mellan skogsbolagen

I sammanställningen över bokförda värden nedan för några skogsbolag syns inte någon tydlig rabatt för baltisk skog relativt svensk skog. När vi gjorde samma uppställning för ett år sedan var rabatten för Latvian Forest omkring 20% jämfört med Holmen och SCA – lite beroende på om man såg till hektar eller virkesvolym. Under 2021 värderade Latvian Forest upp sin skog genom att ändra diskonteringsräntan till 6,75% (7,25%). Skälet var att avkastningskrav bland företag som investerar i reala tillgångar uppges ha minskat.

| Enhet | Latvian Forest | Skogsfond Baltikum | Holmen | SCA | |

| Produktiv skogsmark | miljoner HA | 0,006* | 0,006 | 1,04 | 2,6 |

| Virkesförråd per ha skogsmark | m3sk/ha | 181* | 121 | 119 | 100 |

| Bokfört värde per kubikmeter skog | kr/m3sk | 329* | 274 | 352 | 297 |

| Bokfört värde per ha skogsmark | kr/ha | 60159* | 33142 | 42013 | 29805 |

| Bokfört värde Skog | Mkr | 169 | 123 | 29144 | 52548 |

| Bokfört värde Mark | Mkr | 168* | 70 | 14549 | 24945 |

| Bokfört värde skog och mark | Mkr | 336* | 193 | 43693 | 77493 |

| Kommentar: Siffrorna för Latvian Forest (LF) och Skogsfond Baltikum (SB) är hämtade från respektive memorandum. För SB är siffrorna per Q3 2021 och för LF har vi justerat (*) Q3-siffrorna med förvärvet av mark i Litauen under Q4 (1272 ha (Rättelse), 7,5 MEUR). Posten “Fastigheter under inköp + lager” på 0,74 MEUR har också lagts till under “Bokfört värde mark”. Vid omräkning till SEK har kursen EUR/SEK 10,20 använts. Kubikmeter virkesförråd för Holmen är taget från årsredovisningen 2020 och övriga siffror från Q3-rapporten 2021. Siffror för SCA är hämtade från Q3-rapporten 2021. | |||||

Tydligt är att Latvian Forest är klart dyrare än Skogsfond Baltikum. Skillnaden är också större nu än för ett år sedan. Kvaliteten på Latvian Forests bestånd är dock bättre. Andelen jordbruksmark och annan mark är 22% för Latvian Forest och 24% för Skogsfond Baltikum. Samtidigt är virkesvolymen per hektar 50% högre vilket hänger ihop med expansionen i Litauen där Skogsfond Baltikum bara har en mindre andel skogsmark.

Billigt eller dyrt?

Att Latvian Forest idag äger 7 200 hektar mark är imponerande med tanke på att innehavet på 10 600 hektar som såldes till SCA 2019 tog 10 år att bygga upp. Som aktieägare hoppas man naturligtvis på en ny liknande värdeskapande affär. Vi har ingen riktig bild av hur mogen den nuvarande portföljen är men troligen är den ännu något för liten även om antal kubikmeter skog faktiskt är samma som då.

Enligt den lettiska mäklarfirman Latio är det svenska priset 58-62 EUR per kubikmeter i de regioner där tillväxttakten liknar den lettiska. Tänker vi oss att en framtida avyttring sker till 30% rabatt mot svenska priser, som vid SCA-affären, borde Latvian Forests nuvarande bestånd på en miljon kubikmeter, till nuvarande prisnivåer, lite grovhugget vara värt 400-450 Mkr. Det kan jämföras med bolagsvärdet (EV) som är 324 Mkr.

Eget kapital per aktie är ungefär 0,83 EUR vilket är i nivå med vad det går att köpa aktien för på börsen – 8,45 kr.

Några reflektioner

- Ägarbilden: Jämfört med ett år sedan så är ägarbilden mer splittrad idag. Peter Gyllenhammar har minskat sitt ägande från 20% till 5% samtidigt som andelen anonyma aktieägare via kapitalförsäkringar hos Avanza ökat från 22% till 28%. Latvians ordförande Martin Hansson (tillika VD och delägare i Galjaden) har förvisso blivit ägare till 5% av bolaget men det kompenserar inte.

- Litauen: Expansionen framstår som bra då kvaliteten på skogen är bättre i Litauen. Komplexiteten i beståndet ökar något men länderna är relativt små utan några stora geografiska avstånd. Framtida affärer i Litauen ställer krav på att ledningen lika effektivt kan fånga upp möjliga affärer där som i Lettland. I Litauen finns striktare begränsningar kring hur stora areal en enskild ägare kan förärva och äga. Hur reglerna ser ut i detalj vet vi inte.

- Skogsfond Baltikum: Att Skogsfond Baltikum bara fick in 24 av sökta 202 Mkr ska nog ses som positivt för Latvian Forest (i form av minskad konkurrens) snarare än negativt (i form av minskat förtroende för affärsidén). Börsen var under januari, när teckningstiden för båda bolagens emissioner pågick, skakig.

Affärsvärldens slutsats

Att äga realtillgångar så som skog är lockande när börsen är skakig. Låga baltiska skogspriser lockar också jämfört med svenska. Vi imponeras över hur snabbt Latvian Forest lyckats bygga upp ett bestånd igen efter försäljningen till SCA. Expansionen till Litauen ser vi som bra och kanske kommer fler möjligheter till större förvärv i landet. Vi landar i ett köpråd för den som letar en defensiv placering.

| Latvia Forests största ägare inför företrädesemissionen | Värde (Mkr) | Kapital | Röster |

| Avanza Pension | 79 | 28,3% | 27,7% |

| Anders Nilsson | 30 | 10,8% | 11,7% |

| Nils-Robert Persson | 30 | 10,8% | 10,5% |

| Galjaden AB | 15 | 5,4% | 5,3% |

| Martin Hansson | 14 | 4,9% | 4,8% |

| Nordnet Pensionsförsäkring | 13 | 4,8% | 4,7% |

| Ulf Greger Jönsson | 8 | 3,0% | 2,9% |

| Kurt Andersson | 5 | 1,7% | 1,7% |

| Handelsbanken Liv Försäkring AB | 4 | 1,5% | 1,5% |

| Lars-Åke Johansson | 4 | 1,3% | 1,3% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser