Analys IPO-guiden KB Components

KB Components: Håller formen i sig?

| KB Components | |

| Teckningskurs: 38,00 kr | Antal aktier: 56,0 m |

| Börsvärde: 2 128 Mkr | Nettoskuld: 534 Mkr exkl. leasing |

| VD: Stefan Andersson | Ordförande: Erling Levin |

KB Components (teckningskurs 38 kr) är en global aktör inom avancerad tillverkning av polymerkomponenter. Bolaget är en kontraktstillverkare med 13 produktionsanläggningar i sju länder i Europa, Nordamerika och Asien. Nordamerika är största marknaden med 58% av försäljningen. Fordonsindustrin står för 60% av omsättningen. En börsnoterad konkurrent är Nolato.

Kunderna återfinns inom tunga och lätta fordon, medicinteknik samt generell industri. De fem största kunderna stod för 39% av omsättningen 2023. Dessa är amerikanska elfordonstillverkaren Rivian, Volkswagen, Volvo Cars, Stoneridge och Scania.

KB grundades 1947 och har idag drygt 1560 anställda. Huvudkontoret ligger i Örkelljunga i Skåne där företaget också har sin största fabrik.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 2 333 | 2 589 | 3 107 | 3 200 |

| – Tillväxt | 26,9% | 11,0% | 20,0% | 3,0% |

| Rörelseresultat | 197 | 240 | 296 | 314 |

| – Justeringar | 52 | 11 | -10 | -10 |

| Justerat rörelseresultat | 249 | 251 | 286 | 304 |

| – Rörelsemarginal | 10,7% | 9,7% | 9,2% | 9,5% |

| Resultat efter skatt | 118 | 167 | 190 | 205 |

| Vinst per aktie | 2,77 | 2,98 | 3,40 | 3,70 |

| Utdelning per aktie | 0,00 | 1,75 | 2,00 | 2,25 |

| Direktavkastning | 0,0% | 4,6% | 5,3% | 5,9% |

| Avkastning på eget kapital | 25% | 30% | 30% | 28% |

| Kapitalbindning | 41% | 41% | 36% | 36% |

| Nettoskuld/Ebit | 2,4x | 2,2x | 1,8x | 1,5x |

| P/E | 13,7x | 12,8x | 11,2x | 10,3x |

| EV/Ebit | 10,7x | 10,6x | 9,3x | 8,8x |

| EV/Sales | 1,1x | 1,0x | 0,9x | 0,8x |

| Kommentar: Afv exkluderar leasingskulder (227 Mkr) ur nettoskulden och flyttar därför tillbaka kostnaden för leasingränta (ca 10 Mkr) från finansnettot till rörelsekostnaderna. I prognoserna antas att det avviserade förvärvet av Plastone genomförs och konsolideras per årsskiftet 2024/25. | ||||

BrA Invest CKS är största ägare i bolaget med 93,8% av aktierna innan erbjudandet. BrA kom in som majoritetsägare 2009. Bolaget ägs av VD Stefan Andersson och hans två bröder. De äger en tredjedel vardera av ägarbolaget. Sedan huvudägartrion kom in i bolaget har KB Components genomfört tio förvärv.

I grunderbjudandet (exklusive övertilldelning) säljer huvudägarna aktier för 422 Mkr och deras ägarandel efter IPO landar på 73,9%. Huvudägarna har ingått lock-up-avtal om att inte sälja några aktier 360 dagar från noteringen.

Totalt sett säljs befintliga aktier för 555 Mkr i grunderbjudandet. De övriga säljarna är Lars Holtskog som äger 5% av aktierna innan IPO och säljer hela sitt innehav. Holtskog har tidigare varit vice VD för KB Components.

Även Mikael Klint säljer samtliga sina aktier (1,25%). Klint äger aktier via holdingbolaget Deebrade och är VD för KB Systems som är ett dotterbolag till KB Components.

Ordförande sedan 2024 är Erling Levin. Han sitter även i kommunstyrelsen i Örkelljunga Kommun. Levin sitter som suppleant i Örkelljunga Fjärrvärme Aktiebolag.

LÄS OM ALLA AKTUELLA NOTERINGAR PÅ IPO-GUIDEN

| IPO-GUIDE | KB Components |

| Lista | First North |

| Omsättning rullande tolv månader | 2 500 Mkr |

| Antal anställda | 1 500 |

| Teckningskurs | 38,00 kr |

| Rådgivare | Handelsbanken |

| Storlek på erbjudande | 555 Mkr (varav 0% nyemission) |

| Börsvärde vid IPO | Cirka 2 128 Mkr |

| Emissionskostnad | Cirka 19 Mkr (3,4% av erbjudandet) |

| Säkrad andel av IPO* | – |

| Investerare som ska teckna i IPO | – |

| Garanter | – |

| Flaggor** | Två flaggor |

| Sista teckningsdag | 2024-12-10 |

| Beräknad första handelsdag | 2024-12-11 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Två flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide hittar en flagga i KB Components

# Bristfällig information

Det är en varningsflagga om man anar eller vet att det saknas viktig information i prospektet. Exempel på detta är att det saknas information om emissionskostnader, intressekonflikter, teckningsåtagare etc. Hit räknas också rejält vilseledande information.

Två av KB Components dotterbolag har blivit föremål för konkurs respektive rekonstruktion i år, i bägge fall som konsekvens av rättstvister med kunder. Att en underleverantör bråkar med kunder och försätter dotterbolag i konkurs är skäl till oro. Informationen kring dessa turer är väl skral och förtjänar en flagga.

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har en historik av exempelvis konkurser, tvister, åtal eller större affärsmässiga fiaskon. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

Två av tre delägare i KB Componentas huvudägare, BrA Invest CKS, har avtjänat fängelsestraff för grovt bokföringsbrott, grovt skattebrott samt försvårande av skattekontroll. Bra Invest CKS ägs av KB Componentas VD Stefan Andersson och hans två bröder, vilka är de två som avtjänat 18 respektive 20 månader i fängelse. Domen föll i hovrätten 2011 och är kopplad till förehavanden i bolaget BAB Byggtjänst.

Verksamhet

KB Components kärnverksamhet, med 92% av omsättningen, är formsprutning – en process för att massproducera detaljrika plastkomponenter. Bolaget har 400 formsprutningsmaskiner i sina fabriker och producerar komponenter åt 1 000 kunder. Exempel på produkter som tillverkas är takräcken åt Thule, haklappar åt Babybjörn och instrumentpaneler åt Volvo Cars.

Produktionsvolymerna styrs av kundens försäljning av sin slutprodukt, till exempel av hur många XC60-bilar som Volvo Cars säljer. Oväntat låga volymer ger svagt kapacitetsutnyttjande för KB Components, som inte får någon kompensation för det. Men omvänt betalar kunden extra om volymerna blir högre än prognos och fördyrar produktionen exempelvis genom behov av övertidsarbete.

Råvaran i processen är så kallad termoplast vars prisutveckling KB Components kan föra vidare till kunden, om än med viss fördröjning. Kundrelationerna är vanligen långa. När väl en process och verktyg (form) anpassats för en komponent byter inte kunden produktionspartner.

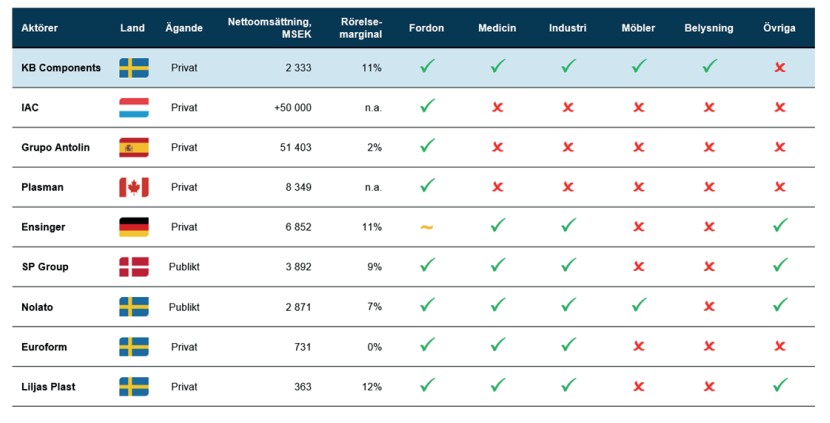

Formsprutning är vad Afv förstår en relativt kapitalintensiv, men automatiserad process. De årliga investeringarna i utrustning har varit drygt 100 Mkr eller 4-6% av omsättningen. Det finns en rad företag som erbjuder formsprutningstillverkning. I prospektet listas ett tiotal och ett par är noterade, Nolato och danska SP Group.

En konkurrensfördel som KB Components lyfter fram är sin globala närvaro. Under de nuvarande huvudägarnas ledning har bolaget internationaliserats. Man har byggt en fabrik i Kina, en i Mexiko och gjort ett flertal förvärv som gjort Nordamerika till den intäktsmässigt största regionen (58% R12M). Det ger KB Components möjligheter att betjäna globala kunder på ett bra vis.

60% fordonskunder

KB Components är främst en underleverantör till fordonsindustrin. Tillverkare av lätta fordon står för 35% av omsättningen och tillverkare av tunga för 25%. Det finns en trend att plastinnehållet ökar på bekostnad av metall i bilar, menar KB vilket är gynnsamt.

Övriga kundgrupper

Medicinteknik – Producerar polymerkomponenter som används till instrumentbrickor, behållare, öglor och nålar inom medicinteknikindustrin.

Industriteknik – Polymerer och kompositmaterial. För exempelvis skyddsutrustning inom skogsindustrin och generell industri. KB producerar komponenter till takräcken till Thule och haklappar till BabyBjörn.

Möbler – Formsprutade möbelprodukter. Bolaget har en egen patenterad produktlinje kallad Onside Furniture, riktad till kontorsutrymmen.

Belysning – Levererar optiska produkter i akryl, polykarbonat och polystyren som delar och linser till LED-baserade armaturer. Philips är en välkänd kund inom belysningsarmaturer.

Industriella fönster – ett nytt slutmarknadsområde är industrifönster. KB levererar ramar, glaseringsmöjligheter och olika grader av värmeisoleringsnivåer. En kund är Assa Abloy.

Kromning – Erbjuder lösningar för effektiv kromplätering på plastytor vilket är en viktig process för att uppnå ett önskat utseende och känsla kranar och liknande i krom. FM Mattson är en kund. KB levererar även produkter till bilindustrin, flygindustrin och inom hemelektronik.

Volvo Cars, elbilsbolaget Rivian från USA och tyska Volkswagen är några större kunder på personbilssidan. Det finns ett storkundberoende i KB som får 39% av sina intäkter från de fem största kunderna. Man uppger i prospektet att Volvo Cars stod för 263 Mkr av omsättningen 2023. Det motsvarade drygt 11% av koncernen.

Därutöver finns kunder inom vad bolaget kallar generell industri, som svarar för 40% av omsättningen. Det är en handfull olika industrier, se faktarutan.

Nuvarande lönsamhet

På rullande 12 månader tjänar KB Components 181 Mkr i rörelsevinst (7,2% marginal). Senaste åtta åren har marginalen varit 7,5% i snitt. Bolaget lyfter dock fram ett justerat resultatmått som exkluderar vissa kostnader. Detta var 261,5 Mkr på rullande 12 månader eller 10,3% i marginal.

Finansiella mål

- Omsättningstillväxt om minst 10% årligen, både organiskt och genom förvärv

- Sträva efter en Ebit-marginal om minst 10% över en konjunkturcykel

- Nettoskuldsättningen ska inte överstiga en multipel på 2,5x Ebitda

- Utdelning på 50% eller mer av årets resultat

Den stora justeringen är att en kostnad på 60 Mkr för en tvist räknats bort, mer om det senare. Under 2021-22 var justeringarna mindre (27 Mkr respektive 4 Mkr).

Företagets lönsamhetsmål är att tjäna över 10% i Ebit-marginal över en konjunkturcykel. Den justerade marginalen har snittat 9,7% 2021-2023.

| Tillväxt | 2022 | 2023 | Q1-Q3 2024 |

| Total tillväxt | 55,4% | 26,9% | 11,6% |

| Organisk tillväxt | 16,7% | 22,2% | -1,9% |

| Förvärvad tillväxt | 38,8% | 4,7% | 13,4% |

Målet är också att växa 10% årligen, genom både organisk och förvärvad tillväxt. I år har dock den organiska tillväxten upphört och efter nio månader uppgår den till -2%, som en effekt av fallande priser på insatsvaran. Vinsttillväxten var 6,5% under årets första nio månader men hela 31% isolerat i Q3, tack vare ett starkt resultat inom segmentet Nordamerika.

Förvärvsstrategin

De nuvarande ägarna har sedan 2015 jobbat med en internationell expansion av företaget. Förutom de nya fabrikerna hade sju förvärv genomförts fram till 2024 och dessa byggde alltså särskilt ut verksamheten i Nordamerika. Idag har KB fyra fabriker i Kanada, en i USA och två i Mexiko.

Företagsledningen lyfter fram förvärvsstrategin som en framgångsfaktor för bolaget. Man pekar på att förvärven har varit billiga. Priset har varit eget kapital plus 1-5 Mkr. Med tanke på att bolaget gjort förvärv som adderat över 1 mdr kr i omsättning sedan 2015 är det talande att goodwill-posten inte är större än 68,5 Mkr per Q3 2024. Vi noterar att detta avviker mot de dyra förvärv som konkurrenten Nolato gjort för att expandera inom medtech.

| Förvärv 2024 | Konsolideras | Intäkter* | Ebit* | Pris | EV/Ebit |

| Plastone Finland | dec-24 | 400 | 11 | 48 | 4,4 |

| Draken i Reftelse | apr-24 | 119 | 11 | 60 | 5,5 |

| Kommentar: Siffor i Mkr. Förvärvet av Plastone är inte slutfört. *2023A. | |||||

I år har ett förvärv genomförts och ett ska slutföras nu i december. I tabellen framgår fakta om dessa företag. Det kan nämnas att Draken i Reftelse köpts av KB Components huvudägare BRA Invest CKS. Det köpet ger upphov till relativt mycket goodwill, 41 Mkr.

Det planerade förvärvet av Plastone Finland är stort och innebär en tillväxt på ca 16% för KB. Bolaget har svag marginal (2,7%). KB Components menar att man tidigare lyft lönsamheten i förvärvade enheter kraftigt.

Ambitionen är att fortsätta expandera genom förvärv. KB är bland annat intresserade av etablering i Indien. Möjligheterna till förvärvstillväxt är goda, menar bolaget, och pekar på att det finns 10 000 bolag i intressant storlek (5-15 m euro omsättning) och att finansiella köpare inte intresserar sig för branschen.

Givet dessa utsikter är det kanske lite förvånande att bolaget inte reser pengar i sin IPO för att växa ännu mer. Belåningen ligger på 1,8x justerad EBITDA och ska inte överstiga 2,5x, enligt bolagets mål. Så förvärvsutrymme finns, men det kunde kanske vara större.

Ovanliga inslag

Det finns en del ovanliga och dåliga inslag i den här IPOn. Ett är att KB har ett dotterbolag i Litauen, KB Components UAB, med 214 Mkr i omsättning och 119 anställda som sedan november 2024 är försatt i rekonstruktion.

Ansökan om rekonstruktion gjordes efter att en skiljedomsprocess med en ex-kund ålagt bolaget betala 55 Mkr. Beloppet är en del av en reservering som räknats bort ur det justerade resultat, vilket nämndes ovan. KB Components försatte i februari 2024 ett svenskt dotterbolag i konkurs i samband med samma skiljedomsprocess.

Rekonstruktion och konkurs bland dotterbolagen är inget som skapar förtroende och har renderat i en flagga i IPO-guidens granskning liksom för huvudägarnas bakgrund.

Några andra observationer ur prospektet:

- Ovanligt täta kopplingar till huvudägarna inför IPO. Bland annat har huvudägarnas bolag skött likviditeten för KB Components (cash pool) – vilket dock ersätts med en helt extern lösning efter IPO. Huvudägarna har även sålt ett bolag till KB inför noteringen.

- Styrelsens utdelningsförslag röstades ned av ägarna. Ovanligt med sådan brist på samsyn när antalet ägare är begränsad.

- Ett par mindre ägare säljer allt i erbjudandet. Det förekommer men är inte så vanligt att ägare säljer allt direkt.

- Inga ankarinvesterare finns vilket är ovanligt numera och förekommer i alla andra aktuella IPO:er (Intea, Envar Holding och Apotea). Avsaknaden tyder på svagt intresse för erbjudandet.

Scenario och värdering

| Bolag | Kurs-utv 1 år, % | EV/Sales 2025 | Rörelsemarginal 2025 | EV/Ebit 2025 | P/e-tal 2025 | Tillväxt/år 2021-2025 | Dir-avkastning |

| KB Components | IPO | 0,9 | 9,2% | 9,3 | 11,2 | 36% | 4,6% |

| AQ | 38 | 1,4 | 9,4% | 14,7 | 18,8 | i.u | 1,2% |

| Hexpol | -2 | 1,8 | 16,6% | 11,2 | 14,5 | 8% | 3,5% |

| Nolato | 4 | 1,6 | 10,3% | 15,1 | 17,9 | -3% | 3,1% |

| SP Group | 55 | 1,5 | 13,4% | 11,2 | 11,9 | 7% | 1,6% |

| Medeltal: | -1,5 | 1,4 | 11,8% | 12,3 | 14,9 | 12% | 2,8% |

| Kommentar: Källa är Factset förutom KB Compinents (Afv). | |||||||

Generellt ser siffrorna starka ut i KB Components som lyckats expandera kraftigt utan att ge avkall på sina marginaler. En liten oro kan kännas för att Nordamerika driver mycket av vinstökningen och nu drivs med högt kapacitetsutnyttjande (75-100% mot ca 50% i Europa). Men troligen är exponeringen mot Amerika bra, särskilt om amerikanska företag flyttar hem mer av sin produktion.

Givet teckningskursen värderas KB Components till 1,1x omsättningen (EV/Sales) samt 11,0 gånger rörelsevinsten (EV/justerad Ebit).

I våra prognoser har vi utgått från att förvärvet av finska Plastone blir av. Pro forma med 2023 års siffror för finnarna och R12M för KB så skulle omsättningen bli 3 050 Mkr, rörelsevinsten 260 Mkr med Afv:s justering för leasing och marginalen 8,5%. Den organiska tillväxten är för närvarande -3% (Q3-2024).

Antaganden i huvudscenariot:

- Tillväxt. Vi antar 3% organisk tillväxt per år framöver – något mer än marknaden som spås växa 1,6% per år till 2028. Bolaget har klarat mycket mer än så men troligen har återhämtningen för bilindustrin efter covidkrisen spelat stor roll i det.

- Lönsamhet. Utgångsläget inklusive Plastone och med alla hyreskostnader i rörelseresultat är en marginal på 8,5%. Bolaget har bra historik av att ta över svaga enheter och lyfta vinsten. Vi räknar med 9,5% 2026E. I det optimistiska scenariot antas att man når 10%-målet.

- Värdering. Liknande bolag värderas till ca 13x nästa års rörelsevinst. Det finns en tendens att underleverantörer inom fordon har låg värdering, som Hexpol i tabellen ovan. Båda KB:s konkurrenter SP Group och Nolato har satsat på att växa inom medtech, och har 40% respektive 56% av omsättningen i den sektorn. Med 60% fordonsexponering antar vi en tydlig rabatt för KB-aktien och använder EV/Ebit 9x.

Detta är antaganden som ger en avkastningspotential på ca 20%. Det är dock som alltid rätt osäkert hur börsen värderar ett nytt bolag. Vi kan nämna att allt annat lika producerar huvudscenariot en uppsida på 30% med en antagen multipel på 10x Ebit.

Slutsats

En ren utförsäljning och avsaknad av ankarinvesterare är faktorer som talar mot denna IPO liksom att bolaget har en kundexponering som börsen inte värderar högt (fordon). Å andra sidan är historiken riktigt stark, i alla fall sedan 2021. Och värdering är hyggligt låg.

Vårt råd är att hålla ett öga på om aktien värderas ned framöver men att inte teckna denna IPO.

- Texten är uppdaterad 2024-12-05 avseende IPO-guidens granskning

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser