Analys Precise Biometrics

Inte precis billigt i Precise Biometrics

Precise Biometrics fingeravtrycksmjukvara, för att säkert verifiera en persons identitet, består av avancerade algoritmer som är centrala för användarupplevelsen. Kunderna är främst sensortillverkare vars produkter i sin tur integreras i mobiltelefoner, datorer med mera och framöver även smarta kort. Precise får royaltyintäkter baserat på sensortillverkarnas försäljning som i sin tur går till så kallade modulhus eller tillverkaren av slutprodukten.

Lundabolaget Precise Biometrics sysselsätter idag 36 personer och hörde ursprungligen till den grupp snilleföretag som under sent 1990-tal byggdes upp av uppfinnaren och entreprenören Christer Fåhreus. Tre av dessa finns på börsen idag. Mest framgångsrika av dessa är medicinteknikbolaget Cellavision. Minst lyckat är Anoto som förgäves har försökt kommersialisera Fåhreus algoritm för att en ”smart penna” ska kunna läsa och tolka handskriven text. Och så har vi Precise Biometrics som likt de andra två Fåhreusbolagen är baserat på algoritmer för tolkning av ”icke-digital” information vare sig det handlar om blod, handskrift eller fingeravtryck.

Klart är att Precise Biometrics lösningar funkar utmärkt. Annars skulle de inte vara hovleverantör till storkunden Fingerprint Cards.

Som Börsplus förstår saken så har samtliga produkter från Fingerprint Cards fram till helt nyligen innehållit mjukvara från Precise Biometrics. I april meddelade Fingerprint att man kommer börja fasa ut Precise till förmån för egenutvecklad mjukvara. Hur långt detta kommit vet vi inte men rimligen slutar det med att Precise förlorar merparten av dagens intäkter. Precise har en fin och lång kundlista med över 20 sensortillverkare men Fingerprint står som sagt för lejonparten av försäljningen.

Det vill alltså till att flera av de andra kraftigt växlar upp sitt användande av Precises produkt. Den största fjädern i hatten kom därvidlag i november när Samsungs komponentdivision LSI tecknade licensavtal med Precise.

I måndags handelsstoppades Precise Biometrics varpå man skickade ut nyheten att en befintlig sensorkund tecknat ett nytt avtal där den garanterade intäkten går från 1,5 Mkr till 17,5 Mkr för åren 2017–2018. Goda nyheter alltså.

En annan färsk god nyhet var att Pareto Securities som första etablerade analysfirma börjar bevaka Precise Biometrics.

– Mindre och mer komplexa sensorlösningar för smartphones och framväxande resursbegränsade vertikaler, som smarta kort och IoT, är trender som borde ge stöd år Precises konkurrenskraft, skriver Pareto i sin analys enligt nyhetsbyrån Direkt.

Pareto anser att Precise ger intressant ”teknikneutral” exponering mot den globala tillväxten i antalet sensorer. Pareto säger att Precise är en köpvärd aktie upp till 4,90 kronor men då ska tilläggas att Pareto så sent som i december lyfte ett miljonarvode som finansiell rådgivare åt Precise.

Börsplus syn på Precise Biometrics

Investeringar i entreprenörsdrivna utvecklingsföretag med minimala intäkter och högtflygande planer kräver andra metoder än vanliga börsaktier. I faktarutan i slutet av artikeln beskrivs metoden som Börsplus använt för denna analys.

———

1. Incitament nyckelpersoner

Det är oerhört klent beställt med aktieägandet i styrelsen. Precise har heller ingen enda pådrivande eller aktiv huvudägare. Ledningen äger i princip inga aktier alls men har ett litet optionsprogram som summerar till några enstaka miljoner kronor för hela ledningen. Uppenbarligen har Precise trots sin långa börshistorik och kommersiella genombrott inte knutit till sig en enda nyckelperson som tror tillräckligt på bolaget för att satsa väsentliga egna pengar.

2. Track record nyckelpersoner

Bolagets prestationer de senaste åren är så klart en rejäl merit för ledningen och det finns inga skäl att betvivla att det finns stor kompetens i firman. Att Precise för tredje gången på två år byter finanschef är däremot en klar varningssignal. Det är också märkligt att vd Håkan Persson inte kan ge en sammanhängande förklaring till finanschefskarusellen.

3. Trovärdighet för produkt och strategi

- Produktportföljen verkar hålla god klass med tanke på den fina kundlistan som också får tillökning med namn som Samsung LSI med flera.

- Strategin att utveckla sina styrkeområden ytterligare förefaller klok och riktig.

- Jokern är väl konkurrenssituationen i stort och på sikt samt mer närliggande hur det går för Fingerprint. Stora motgångar och/eller en snabb utfasning av Precise kommer bli svårt för Precise att parera.

4. Nödvändiga antaganden i optimistiskt scenario

- Samsung och några av de andra 19 sensortillverkarna röner stor framgång med Precise som storleverantör av mjukvara.

- Marknadstillväxten infrias utan att prispress eller ökad konkurrens äter upp möjligheterna för Precise att växa snabbt och lönsamt.

- En realistisk möjlighet till uppköp eftersom det är enda sättet att varaktigt försvara en värdering på över 10 gånger omsättningen.

5. Väsentliga frågor

- Hur stort är beroendet av Fingerprint idag?

- Varför vill varken styrelse, ledning eller kunniga teknikinvesterare äga aktien?

Vi på Börsplus famlar helt i mörkret när vi ska gissa på Precise Biometrics tillväxt de närmaste åren. Bolaget är extremt sparsamt med information samtidigt som det sker mycket stora förändringar bland kunderna. Om Fingerprint snabbt skiftar över så kan dagens omsättning nog halveras på ett år. Men om några av de andra lovande kunderna leder till stora volymer så kan det innebär stora tillskott som kanske kan kompensera även en snabbt krympande försäljning till Fingerprint. Vi väljer därför den löjligt simplistiska ansatsen att salomoniskt räkna med att plus och minus tar ut varandra och att omsättningen ligger still. Samtidigt kan man tänka sig en fortsatt hög värdering på låt oss säga 10 gånger omsättningen (EV/Sales) eftersom det underliggande speglar en rätt imponerande transformation.

| Precise Biometrics | ||||

| Börskurs: | 4,15 kr | |||

| Antal aktier (miljoner): | 360,0 | |||

| Börsvärde: | 1 433 Mkr | VD | Håkan Persson | |

| Nettokassa: | 75 Mkr | Styrelseordförande | Torgny Hellström | |

| SvD Börsplus förväntningar | ||||

| 2015 | 2016E | 2017E | 2018E | |

| Omsättning | 56 | 100 | 100 | 100 |

| – Tillväxt | 79,5% | 77,5% | 0,0% | 0,0% |

| Rörelseresultat | -9 | 25 | 25 | 25 |

| – Rörelsemarginal | -16,7% | 25,0% | 25,0% | 25,0% |

| EV/EBIT | -144,3 | 54,3 | 54,3 | 54,3 |

| EV/Sales | 24,1 | 13,6 | 13,6 | 13,6 |

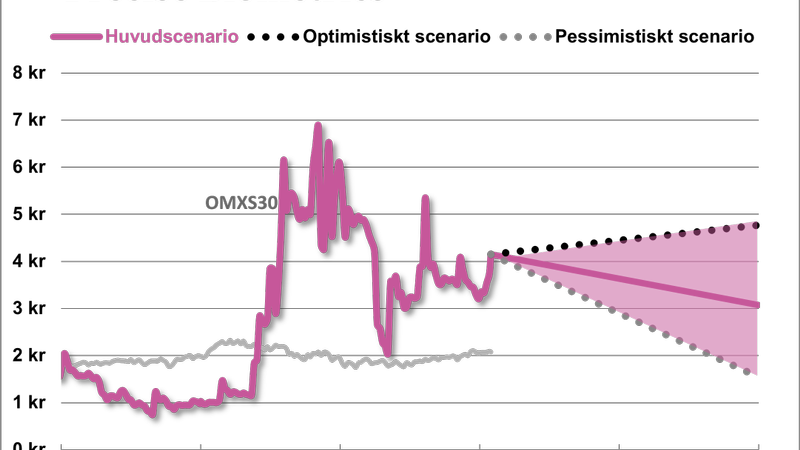

Optimistiskt scenario

Här tänker vi oss att Precise växer med cirka 20 procent per år framöver trots att volymerna från Fingerprint minskar. Det vore imponerande med tanke på att exempelvis Pareto räknar med en volymtillväxt på 40 procent och från det ska alltså dras prispress och att man tappar en marknadsledare i Fingerprint. En värdering på 12 gånger omsättningen är då kanske långsiktigt tänkbart.

Pessimistiskt scenario

Nedsidan är så klart mycket brant när ett bolag som omsätter 100 Mkr håller på att tappa sin viktigaste kund. Börsplus ”pessimistiska” scenario är i det perspektivet väldigt lindrigt när vi räknar med att omsättningen backar 10–15 procent de kommande åren med marginaler som faller från dagens cirka 25 procent till drygt hälften. En halvt heroisk värderingsmultipel på det visar ändå att aktien lätt kan halveras och mer därtill.

Börsplus slutsats

Vi landar i att Precise är en hopplöst övervärderad aktie som bolaget står och går idag. Det finns tre huvudskäl till att vi kan ha fel här.

1. Antingen om det är så att Börsplus missat något väsentligt om detta omvittnat informationssnåla företag. Detta är alltid en möjlighet när man analyserar bolag men här ser vi risken som större än vanligt. Å andra sidan verkar ju styrelse och ledning, som ju borde veta bäst, dela vår analys att det här inte är en aktie man ska äga.

2. Eller att marknaden för biometri i enklare saker samt smarta kort innebär oväntat goda vinstmöjligheter för Precise. Detta är ett spel på volym kontra pris. Högre volym kräver oerhört mycket lägre priser och det är en öppen fråga om balansen här emellan blir bingo eller inte för Precise. Till saken hör att Precise redan idag beskriver sig som en ”de facto-standard” inom algoritmer för sensorer till mobiltelefoner. Ökad konkurrens lär ju inte innebära att den positionen stärks utan snarare tvärtom.

3. Den sista möjligheten är om det finns en närliggande chans till uppköp. Kanske vore det inte så tokigt för Fingerprint att betala ett par miljarder för Precise? Då blir man ägare till produkter och kompetens man har erfarenhet av samtidigt som Fingerprint får in fötter i dörrarna hos kunder som Samsung.

Så ser Börsplus på utvecklingsbolag

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Börsplus åsikt börja med nyckelpersonerna i projektet.

1. Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

2. Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

3. Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

4. Nödvändiga antaganden i optimistiskt scenario

Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

5. Väsentliga frågor

Vilka centrala pusselbitar saknas? Detta ska vara frågor där man har goda skäl att tro att svaret kan göra skillnad på vilken slutsats man landar i. Det handlar alltså inte om att lägga ett 1000-bitars pussel utan om att identifiera vilka bitar som är nycklar till att komma fram till rätt slutsats om vad helhetsbilden visar.

Ofta kan man inte få fram svaren här och nu men det har ett egenvärde att försöka identifiera vilka som är de viktiga frågorna att hålla koll på framöver.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.