Analys Norwegian

Inte läge lossa säkerhetsbältet i Norwegian

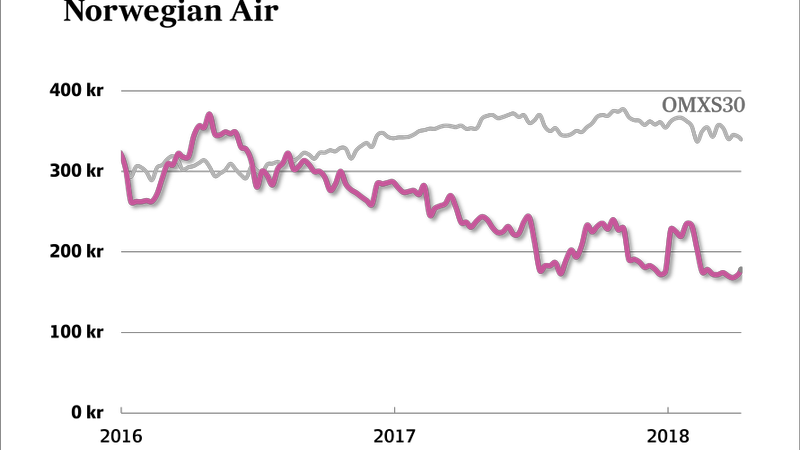

Det är med lika delar skräck som förtjusning vi betraktar utvecklingen i flygbolaget Norwegian (börskurs 176 norska kronor den 9 april).

Bolaget grundades 1993 av bland annat Bjørn Kjos men det var först kring 2002 som Norwegian blev känt mer som den lågkostnadsutmanare vi tänker på i dag. Tillväxtresan har varit minst sagt häftig vilket storleken på bolagets flotta illustrerar i grafiken nedan. Just nu är ytterligare drygt 210 plan på beställning.

Det är ett mycket aggressivt spel – och knappast självspelande. Nya flygplan är inte gratis och redan i dag väger Norwegians finansiella bagage blytungt. Nettoskulden har skenat till 22,3 miljarder norska kronor vilket är nästan tre gånger så mycket som bolagets börsvärde. För att finansiera kommande flygplansleveranser väntas skulden dessutom trefaldigas till nästan 70 miljarder år 2020.

Samtidigt har aktiekursen halverats från toppen då marknaden i allt större utsträckning verkar förbereda sig på en skakig landning. Flygbolaget har alldeles nyligen tvingats ta in 1,5 miljard via nyemission och tidigare har bolaget även sålt av delar av innehavet i banken Norwegian (se vår senaste analys av den aktien här).

Men den långsiktiga visionen är tydlig. Det finns bara en verklighet som Norwegians vd och storägare Bjørn Kjos rättar kartan efter – och det är den där Norwegian blir ett av de allra största flygbolagen i världen. Som tidigare stridspilot och en riktig våghals är det tydligt att eventuella risker kommer i andra hand. Det bör den som funderar på att köpa aktier i bolaget vara medveten om.

Men hittills har satsningen betalat sig. Norwegian har sedan länge expanderat ut ur den nordiska marknaden och ska nu vara det sjätte största flygbolaget i Europa, eller tredje störst bland lågkostnadsspelarna.

Genom att lägga stora beställningar (troligen till kraftiga rabatter mot listpris) är idén att skaffa sig en enorm flotta av högeffektiva plan med betydligt lägre driftskostnader än många konkurrenter.

2012 chockade man exempelvis när man placerade Europas då hittills största flygplansorder på 222 nya plan från Boeing och Airbus.

Därmed har Norwegian nu också en av de yngsta och mest bränsleeffektiva flottorna i världen. Rörelsekostnaderna utslaget per tillgänglig flygstol är nära hälften jämfört mot SAS (även om man fortfarande har en bit kvar till irländska Ryanair och ungerska Wizz Air).

Siktet är också allt tydligare inställt på att erövra marknaden för interkontinentala lågprisflyg, från Europa och ut till USA och Asien. Det är inte bara ny mark för Norwegian utan rätt så oprövad terräng i flygbranschen överlag. Nya plan är en nödvändighet för att nå dit men bolaget lär behöva vända på varje krona och flygstol för att få ned kostnaderna ytterligare.

| Bolag | Börsvärde, mdr | Nettoskuld 2018, mdr | Ålder, flotta | EBIT-marginal 2019E % | EV / Sales 2019E | Pris/bok 2018E |

| Norwegian (NOK) | 8,0 | 36,1 | 3,5 år | 2,6 | 1,1 | 1,8 |

| Ryanair (EUR) | 19,6 | 0,4 | 7,0 år | 21,6 | 2,2 | 3,2 |

| Easyjet (GBP) | 6,5 | 0,3 | 7,5 år | 10,3 | 1,1 | 2,2 |

| Wizz Air (EUR) | 2,4 | -0,8 | 4,5 år | 15,5 | 0,8 | 3,0 |

| SAS (SEK) | 6,5 | 10,6 | 10,0 år | 5,1 | 0,4 | 0,9 |

| Lufthansa (EUR) | 12,4 | 1,9 | 11,5 år | 8,1 | 0,4 | 1,1 |

| IAG (GBP) | 12,6 | 0,3 | 10,0 år (ca) | 13,1 | 0,6 | 1,7 |

| Air France-KLM (EUR) | 3,8 | 1,9 | 11,0 år | 6,0 | 0,2 | 1,0 |

| Genomsnitt | 8,1 år | 10,3 | 0,8 | 1,9 | ||

| Källa: Börsplus / Factset | ||||||

| Definition | Förväntad rörelsemarginal 2019E | EV = Börsvärde + Nettoskuld. Sales = förväntad omsättning 2019E | Börsvärde delat med bokfört eget kapital |

Men Norwegian är knappast ensamma om att flytta fram positionerna. Lågkostnadsbolagen (de fyra översta) sitter alla med relativt unga flottor och väntas utöka kapaciteten rejält framöver. Lite annorlunda är läget för de traditionella flygbolagen som har äldre flottor, tjänar mindre pengar och värderas mycket lägre på börsen.

Det som länge varit flygbolagens verklighet och som mycket väl kan hända igen är förstås att man i jakten på stordriftsfördelar investerar sönder marknaden. I en bransch där den sista flygstolen knappt har någon marginalkostnad är det upplagt för prisdumpning. Lägg till detta det faktum att kunderna knappast är så trogna Norwegian som de är låga priser. Och att det lägsta priset enkelt hittas över internet på nolltid.

Här och nu går dock flygmarknaden starkt och de flesta tjänar till och med pengar. Norwegian är ett undantag vilket oroar. Tillväxt kostar förstås bland annat i form av nyrekryteringar där det tar ett tag att få upp effektiviteten.

En expansionstokig norrman – är det något att ta rygg på? Tja, låt oss först se ungefär hur bolaget kan utvecklas om allt går vägen.

De analytiker som följer bolaget (varav ungefär hälften har köpråd och hälften har säljråd) skissar på att Norwegian kan omsätta bortåt 60 miljarder år 2020.

På lång sikt borde rörelsemarginaler på 10 procent eller mer vara möjligt att åtminstone fantisera om. Det är få som räknar med det i dagsläget men borde inte vara orimligt givet vad andra lågkostnadsbolag presterar.

Då skulle Norwegian kunna tjäna ungefär 6 miljarder i rörelsen. Med billig finansiering (tack vare garantier från amerikanska exportkreditmyndigheter som underlättar flygplansköp från Boeing) ger det ungefär 3 miljarder kvar i vinst efter räntor och skatt.

Det skulle motsvara mer än 60 kronor per aktie och p/e-talet blir då kring 3. Det är nog ungefär vad man kan drömma om även om analytikerna på tre års sikt räknar betydligt lägre än så.

| Norwegian Air Shuttle (NOK) | ||||

| Börskurs: | 176,00 | |||

| Antal aktier (miljoner): | 45,4 | |||

| Börsvärde: | 7 996 miljoner | VD | Bjørn Kjos | |

| Nettoskuld: | 20 765 miljoner | Styrelseordförande | Bjørn Halvor Kise | |

| Konsensusprognos (Factset) | ||||

| 2017 | 2018E | 2019E | 2020E | |

| Omsättning | 30 948 | 45 435 | 54 184 | 61 641 |

| – Tillväxt | 18,8% | 46,8% | 19,3% | 13,8% |

| Rörelseresultat | -2 001 | -362 | 1 391 | 3 471 |

| – Rörelsemarginal | -6,5% | -0,8% | 2,6% | 5,6% |

| Resultat efter skatt | -300 | -1 019 | 35 | 1 105 |

| Vinst per aktie | -8,38 | -22,42 | 1,30 | 27,19 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Avkastning på eget kapital | -7% | -28% | 1% | 30% |

| Nettoskuld/EBIT | neg. | neg. | 38,0 | 18,9 |

| P/E | neg. | neg. | 144,3 | 6,9 |

| EV/EBIT | neg. | neg. | 43,4 | 21,0 |

| EV/Sales | 1,0 | 1,0 | 1,1 | 1,2 |

Gott så med lågt p/e-tal. Men det är också i första hand en effekt av den extremt höga skuldsättningen som ger en enorm hävstång på resultatet. Tar man hänsyn till att bolaget faktiskt väntas addera drygt 40 miljarder i skulder under perioden så stiger i stället skuldjusterade nyckeltal som EV/Sales. Tillväxt i all ära – men till vilket pris?

Skuldsättningen innebär också stora risker om marknaden vänder eller konkurrensen hårdnar. Visserligen finns här stora tillgångar (flygplan) som säkerhet för lånen. Men i ett läge där hela marknaden vänder och Norwegian tvingas banta balansräkningen för att klara finansieringen lär nya flygplan knappast stå lika högt i kurs som i dag. Och en eventuell köpare kommer garanterat utnyttja det till sin fördel. I ett sådant läge kan man glömma Norwegians tillväxtagenda.

Att räkna fram ett motiverat pris på aktien i kronor och ören framstår för oss inte som helt lätt givet hävstången. Norwegian är garanterat en potentiell dubblare om det vill sig väl. Men stigande bensinpriser och lite hårdare konkurrens kan lika gärna sätta Norwegian i en finansiell rävsax där bolaget kan tvingas sälja eller leasa ut delar av flottan, eller plocka in ännu mer pengar från ägarna.

Givet riskerna och riskviljan i bolaget tycker inte vi Norwegian framstår som tillräckligt billigt jämfört med andra mer konservativa och lönsamma bolag. Vi avstår från aktien.

| Norwegian Air Shuttles 10 största ägare | Procent |

| Bjørn Kjos | 24,80 |

| Folketrygdfondet | 9,23 |

| DNB Asset Management AS | 5,42 |

| Danske Capital AS | 4,68 |

| Ferd AS (Private Equity) | 3,87 |

| KISE BJORN HALVOR | 1,87 |

| Pareto Asset Management AS | 1,79 |

| Keskinainen tyoelakevakuutusyhtio Varma | 1,68 |

| KLP Kapitalforvaltning AS | 1,67 |

| Skagen AS (Investment Management) | 1,55 |

| Källa: Factset |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.