Analys IAR Systems

IAR Systems: Värd en chanspost

| IAR Systems | |

| Börskurs: 82,30 kr | Antal aktier: 13,8 m |

| Börsvärde: 1 132 Mkr | Nettokassa: 93 Mkr |

| VD: Richard Lind | Ordförande: Nicolas Hassbjer |

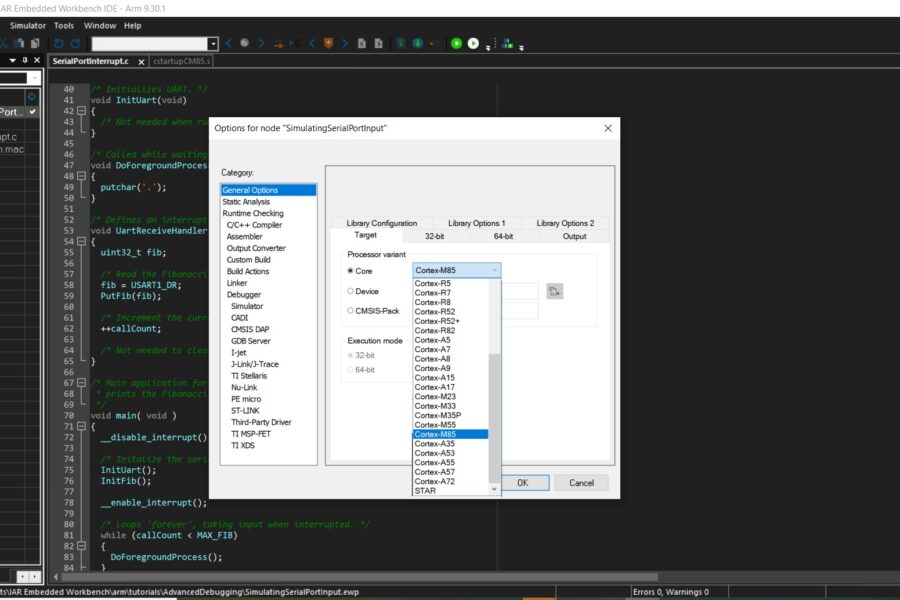

IAR Systems (82,30 kr) utvecklar och säljer mjukvara som används av programmerare av så kallade inbyggda system. Ett inbyggt system kan beskrivas som en dator med en specialiserad uppgift i en produkt eller ett större system.

I en modern bil finns det hundratals inbyggda system. Andra användningsområden är exempelvis inom industriell automation, telekom och medicinteknik. Men också betydligt enklare produkter så som hushållsapparater.

Bolaget har haft ett par tuffa år med klen tillväxt och fallande lönsamhet. 2021 klev HMS-grundaren Nicolas Hassbjer in som ny ordförande i bolaget. Dåvarande VD fick sparken senare samma år och sedan dess är Richard Lind VD med en lång karriär på Microsoft bakom sig. Han äger aktier för 1,3 Mkr i IAR Systems. Bolaget saknar tydlig huvudägare och har en ägarlista som domineras av fondkapital.

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 420 | 453 | 481 | 510 |

| – Tillväxt | +18,0% | +8,0% | +6,0% | +6,0% |

| Rörelseresultat | 76 | 68 | 96 | 102 |

| – Rörelsemarginal | 18,0% | 15,0% | 20,0% | 20,0% |

| Resultat efter skatt | 58 | 49 | 73 | 77 |

| Vinst per aktie | 4,23 | 3,50 | 5,30 | 5,60 |

| Utdelning per aktie | 1,50 | 1,75 | 2,00 | 2,25 |

| Direktavkastning | 1,8% | 2,1% | 2,4% | 2,7% |

| Avkastning på eget kapital | 9% | 7% | 10% | 10% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebit | -1,0 | -1,7 | -1,7 | -2,1 |

| P/E | 19,4 | 23,5 | 15,5 | 14,7 |

| EV/Ebit | 13,7 | 15,3 | 10,8 | 10,2 |

| EV/Sales | 2,5 | 2,3 | 2,2 | 2,0 |

| Kommentar: under 2022 aktiverades utvecklingskostnader om 50,2 Mkr i stället för att kostnadsföras. Aktiveringarna överskred avskrivningarna på immateriella tillgångar med 22,4 Mkr vilket således lyfte rörelsemarginalen med totalt 5,3 procentenheter. | ||||

Licens- och supportintäkter

Den huvudsakliga intäktskällan är licensintäkter från försäljning av bolagets utvecklingsverktyg. Varken IAR eller bolagets direkta konkurrenter tillämpar någon SaaS-modell i större utsträckning utan mjukvaran säljs för en engångspeng som ofta kan vara många tusen kronor per licens. Dessa står för runt 55% av koncernens intäkter.

Även om betalning sker per licens är kunderna ofta återkommande och relationerna mångåriga. I många fall använder kunderna IAR:s utvecklingsverktyg under en produkts hela livscykel vilket ofta är flera års tid. Dessutom kommer ytterligare 40% av intäkterna från löpande support och programvaruuppdateringar som också är av mer återkommande karaktär.

Den redovisade bruttomarginalen är nära 100% men ska inte tolkas som att bolaget saknar rörliga kostnader. Åtminstone bör kostnaderna för supportfunktionen öka ungefär i linje med omsättningen. Skalbarheten är ändå god då bolaget många år redovisat rörelsemarginaler runt 30% även om det ska sägas ha skett med hjälp av att stora kostnader för utveckling aktiverats på balansräkningen i stället för att kostnadsföras.

Osäkert förvärv

Bolaget hade länge en mycket högt värderad aktie men har sedan 2019 tappat både tillväxt och lönsamhet. Ett större snedsteg var förvärvet av Secure Thingz som gjordes 2018. Totalt betalade IAR över en kvarts miljard kronor för ett förhoppningsbolag som nästan helt saknade intäkter.

Secure Thingz är verksamma inom säkerhet för inbäddade system med lösningar bland annat för att skydda produkter mot hackning och kopiering. Det är ett intressant område men vi kan bara konstatera att framgångar här nästan helt uteblivit.

Man bör nog inte avskriva optionen att det slut kan bli något bra av detta. Men det verkar ta avsevärt mycket längre tid än bolaget trott för många tillverkare att köpa in lösningar som adresserar säkerhetsfrågan i deras produkter.

Bättre gratisalternativ

IAR beskriver sig ha omkring 50% marknadsandel vilket gör detta till en mycket liten nisch värd kanske 700-1000 Mkr per år i global omsättning.

Värt att ha i bakhuvudet är dock att den utvecklingsmiljö som bolaget säljer är en premiumprodukt i en nisch där gratismjukvara verkar blivit ett alltmer gångbart alternativ det senaste decenniet. Skulle man mäta marknadsandel efter hur många som använder respektive utvecklingsmiljö skulle IAR:s andel vara betydligt lägre.

Vårt huvudscenario är inte att gratisalternativen utgör något existentiellt hot för IAR. För krävande kunder inom exempelvis industriella applikationer är vår gissning att betald kvalitetsprogramvara kommer fortsätta vara en vettig investering för att höja effektiviteten för de dyrbara utvecklare som jobbar med inbäddade system. Men det är en svårbedömd fråga som hur som helst inte kommer verka till IAR:s fördel.

Svag start på 2023

Under 2022 återhämtade sig tillväxten något (+18%) även om valutaeffekter hjälpte en hel del. Bolaget säljer nämligen mest i dollar, euro och japanska yen medan kostnaderna i större utsträckning finns i Sverige. Det gör IAR till en vinnare på den svaga svenska kronan. I lokal valuta blev tillväxten knappt 9%.

| IAR Systems Q1 | Q1 2023 | Q1 2022 |

| Omsättning | 107,7 Mkr | 97,4 Mkr |

| – tillväxt | 10,6% | 9,6% |

| – lokal valuta | 4,6% | 3,0% |

| Rörelseresultat | 11,4 Mkr | 17,3 Mkr |

| – rörelsemarginal | 10,6% | 17,8% |

| Resultat per aktie | 0,47 kr | 0,88 kr |

Årets första kvartal startade svagare. Tillväxten blev knappt 5% i lokal valuta vilket var sämre än bolaget räknat med. Samtidigt steg personalkostnaderna på grund av ökade säljsatsningar inom bolagets säkerhetsaffär. Rörelsemarginalen föll från 17,8% till 10,6%.

En översyn har kostnadsstrukturen har gjorts som ska ge årliga besparingar på 15 Mkr med full effekt i fjärde kvartalet. Framför allt har bolaget stängt ned ett antal överflödiga kontor bland annat i Stockholm (huvudkontoret finns i Uppsala) men också utanför Sverige.

Vi ser risk att 2023 blir ännu ett svagt år för IAR och skissar på 15% rörelsemarginal för helåret. VD Richard Lind hyser dock fortsatt ”en god förhoppning om att möta de mål vi satt upp för året”. Bolagets finansiella mål är att växa 10-15% årligen i lokal valuta samt nå en rörelsemarginal på minst 25% över en konjunkturcykel.

Den analytiker (DNB) som följer bolaget tror IAR kan nå dit redan nästa år. Då ser värderingen ut som i tabellen nedan där bolaget jämförs med ett antal andra mjukvaruföretag. För oss är sådana förhoppningar mer av ett optimistiskt scenario i dagsläget.

| Bolag | Avkastning 1 år % | P/E 2024E | EV/Ebit 2024E | EV/Sales 2024E | Ebit-marginal 2024E % | Årlig tillväxt 2024E-2025E % |

| IAR Systems | -26,0 | 12,0 | 8,1 | 2,0 | 24,9 | 9,7 |

| Enea | -53,3 | 13,1 | 13,6 | 1,4 | 10,4 | 4,2 |

| HMS Networks | 28,2 | 45,3 | 35,6 | 8,7 | 24,3 | 3,6 |

| Vitec | 15,0 | 44,6 | 29,5 | 7,3 | 24,8 | 13,9 |

| Formpipe | -11,7 | 24,0 | 19,3 | 2,4 | 12,5 | 10,1 |

| Genomsnitt | -9,5 | 27,8 | 21,2 | 4,4 | 19,4 | 8,3 |

| Källa: Affärsvärlden | ||||||

I bättre skick?

Mycket kokar ned till om man tror IAR kan hitta tillbaka till tidigare tillväxt (runt 10%) och rörelsemarginaler (25-30%). Då är aktien ett fynd på den här nivån och kan stå i över 200 kronor inom två-tre år, se vårt optimistiska scenario.

Det är tydligt när Affärsvärlden pratar med bolagets ordförande Nicolas Hassbjer att IAR gjort ett stort förändringsarbete senaste året, med ny VD som basar över en i övrigt erfaren ledningsgrupp. Allt från bolagets produkter och produktutveckling till säljorganisation och HR-avdelning har setts över och moderniserats.

Det är dock inget som syns i senaste tidens dåliga siffror. Vi vågar därför inte räkna med mer än blygsam tillväxt på 6-8% och rörelsemarginaler som når 20%. Något bättre än senaste två årens dryga 18% men fortfarande en bra bit från bolagets mål på 25%.

Kassaflödet är ett frågetecken i vår bok. Det bokförda resultatet överskattar kassaflödet en del på grund av de utvecklingsutgifter som bolaget kapitaliserar på balansräkningen i stället för att kostnadsföra. Ser man till senaste årens tröga historik och den nedskrivning av immateriella tillgångar på 118 Mkr som gjordes under 2021 är det inte uppenbart vilka värden som skapas här.

Slutsats

I dagsläget är IAR-aktien något av ett osäkert kort. De siffror bolaget redovisar just nu är dåliga och det kan dröja ytterligare ett par kvartal innan någon vändning kommer.

Vi tycker ändå aktien kan vara värd en mindre chanspost där den verkliga uppsidan är ifall bolaget skulle börja visa tecken på att närma sig historisk tillväxt och lönsamhet. Den starka balansräkningen med nettokassa på 93 Mkr är också ett plus.

Rådet blir köp – men den mer konservative investeraren bör nog avvakta en mer tydlig vändning i siffrorna.

| Tio största ägare i IAR Systems | Värde (Mkr) | Andel |

| Andra AP-fonden | 111,4 | 9,3% |

| Aktia Asset Management | 82,3 | 6,9% |

| Alcur Fonder | 77,2 | 6,4% |

| Tredje AP-fonden | 71,3 | 5,9% |

| Avanza Pension | 65,5 | 5,5% |

| Fjärde AP-fonden | 59,3 | 4,9% |

| Highclere International Investors LLP | 58,4 | 4,9% |

| Arbejdsmarkedets Tillægspension (ATP) | 49,9 | 4,2% |

| Enter Fonder | 47,2 | 3,9% |

| Anders Bladh (Ribbskottet AB) | 43,0 | 3,6% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Nicolas Hassbjer (ordförande) | 22,9 | 1,9% |

| Haydn Povey (grundare Secure Thingz, lämnar IAR i Q2 2023) | 11,2 | 0,9% |

| Fred Wikström (ledamot) | 3,0 | 0,3% |

| Richard Lind (VD) | 1,3 | 0,1% |

| Michael Ingelög (ledamot) | 0,6 | 0,1% |

| Källa: Holdings | Totalt insynsägande: | 3,3% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser