Analys E-handel

H&M värderas fortfarande på gamla meriter

| Hennes & Mauritz | |

| Börskurs: 197,00 kr | Antal aktier: 1 655,1 m |

| Börsvärde: 326 049 Mkr | Nettokassa: 1 577 Mkr |

| VD: Helena Helmersson | Ordförande: Karl-Johan Persson |

H&M:s transformation har knappast undgått någon. Bolaget har börjat skära rejält i den 5 000 butiker tunga retailaffären. Ambitionen är att bli ett bolag baserat på ”omnikanal” där försäljning på nätet kompletteras av ett nätverk välplacerade butiker.

Lönsamhetsmässigt har bolaget gjort en tio år lång golgatavandring där lönsamheten pressats för varje år som gått. En ljusning anades just innan coronapandemin slog till och utraderade nästan hela fjolårets vinst.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 187 031 | 207 604 | 224 213 | 230 939 |

| – Tillväxt | -19,6% | +11,0% | +8,0% | +3,0% |

| Rörelseresultat | 1 788 | 11 418 | 16 816 | 18 475 |

| – Rörelsemarginal | 1,0% | 5,5% | 7,5% | 8,0% |

| Resultat efter skatt | 965 | 8 629 | 12 759 | 14 014 |

| Vinst per aktie | 0,58 | 5,20 | 7,70 | 8,50 |

| Utdelning per aktie | 3,25 | 6,50 | 7,00 | 7,50 |

| Direktavkastning | 1,6% | 3,3% | 3,6% | 3,8% |

| Avkastning på eget kapital | 2% | 16% | 25% | 26% |

| Avkastning på operativt kapital | 4% | 27% | 39% | 41% |

| Nettoskuld/EBIT | 0,2 | 0,1 | 0,2 | 0,1 |

| P/E | 339,7 | 37,9 | 25,6 | 23,2 |

| EV/EBIT | 181,5 | 28,4 | 19,3 | 17,6 |

| EV/Sales | 1,7 | 1,6 | 1,4 | 1,4 |

| Kommentar: Exklusive IFRS 16 (leasing). H&M har brutet räkenskapsår och alla hänvisningar till helår avser perioden 1 dec – 30 nov. | ||||

2020 ett förlorat år

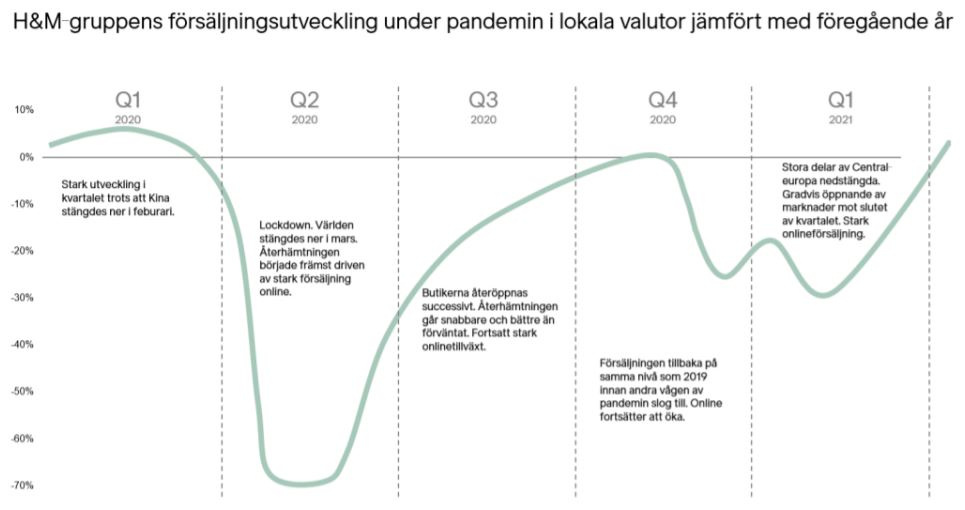

Året har förstås präglats av pandemin och ett butiksnät som i varierande utsträckning varit nedstängt. Bilden bredvid illustrerar ungefär hur försäljningen utvecklats under senaste dryga året, enligt H&M.

Det värsta tycks alltså ligga bakom oss. Totalt under helåret tappade H&M knappt 20% av omsättningen med en rörelsemarginal på 1,0%. Det säsongsmässigt svaga och fortsatt coronadrabbade första kvartalet slutade med förlust och en marginal på -3,6%. Mot slutet av kvartalet tycks utvecklingen dock vänt till det bättre.

H&M i blåsväder i Kina

Ytterligare en sten i skon har dykt upp efter att H&M tagit ställning för minoritetsbefolkningen uigurerna i Xinjianprovinsen och slutat köpa bomull som man menar framställts med hjälp av tvångsarbete.

Sedan någon vecka tillbaka är H&M i princip bojkottade i Kina. Det finns bland annat rapporter om att bolagets butiker raderats från Apple Maps och Baidu Maps. Vissa kinesiska telefontillverkare som Huawei och Xiaomi har dragit tillbaka H&M:s app i landet. Och H&M ska ha tagits från vissa kinesiska e-handelsplattformar.

Bolaget har omkring 500 butiker i Kina varav 20 av dessa ska vara stängda. H&M vill dock inte svara på varför dessa stängts och är generellt restriktiva med information om händelseförloppet. Kina står för 5% av koncernens omsättning.

Stora statliga stöd är fortfarande i spel, motsvarande knappt 2 procentenheter på rörelsemarginalen i första kvartalet. Och ett visst ökat behov av prisnedsättningar finns även om lagret generellt sägs vara i gott skick.

Överlag är utvecklingen inte så illa som man hade kunnat befara när det såg som värst ut. Vissa positiva bieffekter lär dessutom hänga kvar. En del hyreslättnader väntas exempelvis bli permanenta. Och förbättrade faktura- och betalningsprocesser väntas frigöra totalt omkring 10 miljarder kronor i rörelsekapital under året.

Långsiktig lönsamhet ett frågetecken

För den som intresserar sig för den långsiktiga potentialen för bättre lönsamhet i H&M har de senaste kvartalens extremläge inte gett särskilt många ledtrådar.

Innan pandemin bröt ut nådde H&M en rörelsemarginal på knappa 8%. Mycket har hänt sedan dess men kanske är detta ändå den bästa startpunkten för en gissning om framtiden?

Något som talar för bättre förutsättningar framöver är att H&M lär komma ur krisen med en betydligt lägre kostnadskostym än tidigare. Bolaget är dessutom övertygade att man kan växa försäljningen framöver utan att växa kostnaderna i samma tempo. Att vissa konkurrenter med fysiska butiker slagits ut talar dessutom för att konkurrenspositionen inom handeln kan ha förbättrats, från ett knepigt läge förvisso.

Att spanska konkurrenten Inditex fortsatt väntas göra marginaler norr om 15% är en ljuspunkt som kan hålla liv i idén om att betydligt högre marginaler är möjligt även i H&M.

Växande e-handel hot eller möjlighet?

Vad skiftet mot e-handel innebär för H&M är dock mer oklart. Bolaget har på allvar börjat stänga butiker och räknar med att minska antalet butiker med 250 för helåret, eller drygt 5% av totalen. Vad kan detta tänkas kosta? Och finns det risk att på sikt svälta butiksnätet så pass att det får svårt att bära sina egna kostnader? Idén med omnikanal är fin men det är inte säkert att den är gångbar om efterfrågan i allt större utsträckning helt flyttar online.

Givet krympande butiksnät och växande e-handel räknar vi med att var tredje försäljningskrona i H&M kan komma från nätet redan 2023. E-handel är dock inte känt för någon vidare lönsamhet. Hård konkurrens och hög returgrad är exempel på faktorer som gör att klädhandlare på nätet regelmässigt har rörelsemarginaler under 5%. Sist H&M lyfte på locket för ett par år sedan menade bolaget att man tjänade 18% online. Men hur kostnader fördelas mellan butiksnät och e-handel är oklart och siffran är nästan svår att ta på allvar.

Vi tror man ska vara försiktig med att hoppas på rörelsemarginaler norr om 10% innan det bevisats. Huruvida omnikanal med kombinationen butik/online faktiskt är en stor konkurrensfördel eller inte tror vi är en viktig fråga.

| Bolag | Avkastning 1 år % | P/E 2022E | EV/Ebit 2022E | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % |

| H&M | 60,1 | 22,6 | 19,9 | 1,7 | 8,6 | 5,7 |

| Inditex | 25,4 | 23,8 | 17,9 | 3,1 | 17,1 | 7,0 |

| GAP | 405,6 | 15,6 | 13,9 | 1,0 | 7,0 | 2,3 |

| Zalando | 146,5 | 71,8 | 45,6 | 1,8 | 3,9 | 18,6 |

| ASOS | 397,9 | 34,9 | 24,0 | 1,1 | 4,4 | 15,9 |

| Genomsnitt | 207,1 | 33,7 | 24,3 | 1,7 | 8,2 | 9,9 |

| Källa: Affärsvärlden / Factset | ||||||

Att det på sikt ändå finns potential att nå marginaler över 10% är vad man behöver tro på för att se värde i H&M-aktien. Vi vågar inte räkna med det, och det gör inte heller de analytiker som följer aktien. Då ser den dyr ut kring 20 gånger rörelseresultatet (EV/Ebit).

Vi är fortsatt neutrala till H&M på de här kurserna.

| Tio största ägare i Hennes & Mauritz | Värde (Mkr) | Kapital | Röster |

| Stefan Persson & Familj | 162 444 | 49,5% | 75,4% |

| Lottie Tham | 11 682 | 3,6% | 1,7% |

| Swedbank Robur Fonder | 5 951 | 1,8% | 0,9% |

| BlackRock | 5 313 | 1,6% | 0,8% |

| Nordea Fonder | 5 093 | 1,6% | 0,8% |

| AMF Pension & Fonder | 4 879 | 1,5% | 0,7% |

| Harris Associates | 4 731 | 1,4% | 0,7% |

| Handelsbanken Fonder | 4 526 | 1,4% | 0,7% |

| Vanguard | 4 486 | 1,4% | 0,7% |

| Fjärde AP-fonden | 4 406 | 1,3% | 0,7% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser