Analys Fastighet Pref-guide Heimstaden Pref

Heimstaden Pref: Kan bli en ränterysare

| HEIMSTADEN PREF | |

| Börskurs preferensaktie: 22,00 kr | Direktavkastning: 9,1% |

| VD: Patrik Hall | Ordförande: Ivar Tollefsen |

| VILLKOR I BOLAGSORDNING | |

| Preferensutdelning per år: 2,00 kr | Avstämningsdagar: 5 jan/apr/jul/okt |

| Inlösenkurs: 37,50 kr. Ändras 11 jun 2025 till 33,00 kr | Likvidationsbelopp: 33,00 kr |

| Straffränta: 10% | |

Heimstaden är ett bostadsfastighetsbolag som grundades 1998 i Malmö men har den norska miljardären och äventyraren Ivar Tollefsen som huvudägare sedan 2005.

Bolaget har senaste åren expanderat kraftigt. Inte minst genom fjolårets uppmärksammade monsterförvärv från Akelius för 93 miljarder kronor. Idag äger bolaget cirka 150 000 hyreslägenheter värderade till 321 miljarder kronor. Sverige, Tyskland och Danmark är de största marknaderna med drygt tre fjärdedelar av värdet.

Stamaktien är onoterad. Däremot har Heimstaden en preferensaktie (22 kr) som rasat kraftigt under senaste månadens fastighetsbaisse. Den handlas nu till 9,1% direktavkastning. Inlösenkursen är 37,50 kr idag men faller till 33,00 kr i juni 2025. Vi ser dock inga signaler på att huvudägaren skulle vara intresserad av att lösa in den.

Ask i ask-struktur

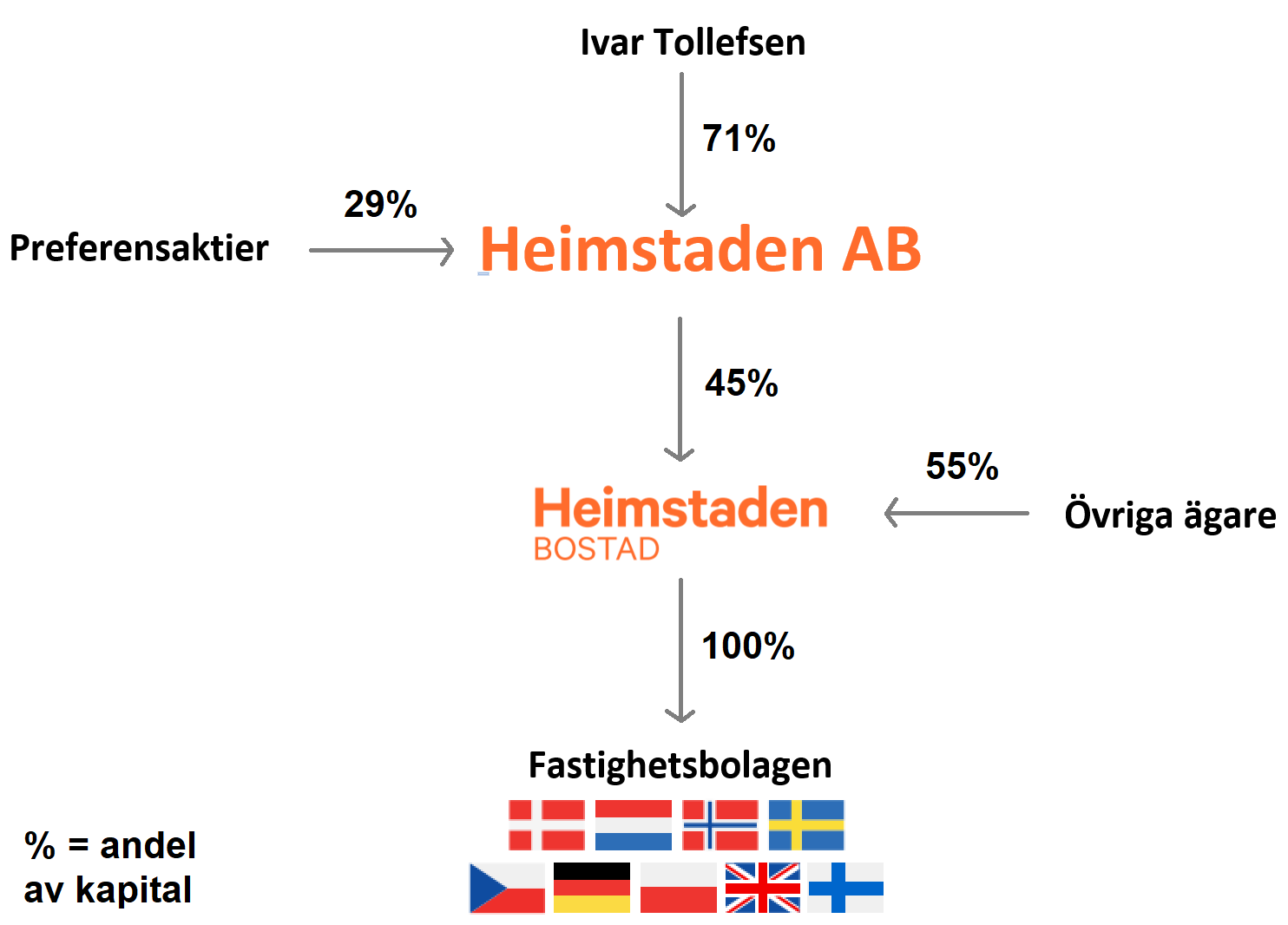

Koncernen är strukturerad i två lager vilket finns illustrerat i bilden bredvid. Preferensaktien är emitterad av Heimstaden AB som kontrolleras till fullo av huvudägaren Ivar Tollefsen. Heimstaden AB äger i sin tur bara 45% av Heimstaden Bostad som äger själva fastigheterna.

Bägge led är belånade vilket innebär att det finns skuldsättning i två lager att ta hänsyn till. Dessutom innebär upplägget att delar av fastigheternas kassaflöde sipprar ut till de investerare som äger aktier direkt i Bostad. Till exempel pensionsbolaget Alecta och Heimstadens ledning.

Högre riskpremie i AB

| Bostad | AB | AB | |

| Instrument | Evig obl. 3,625% | Evig obl. 6,75% | Preferensaktie |

| Kupong/kurs | 6,2% | 10,9% | 9,1% |

| Kursutveckling juni | -36% | -25% | -26% |

Även om Bostad och AB delvis är knutna till samma fastighetsbestånd har de alltså olika ägarbild och visar helt olika nyckeltal. Resultatet av strukturen tydliggörs i tabellen bredvid som visar två efterställda obligationer utan säkerhet och med evig löptid. Där syns tydligt att investerare kräver betydligt högre kompensation för att låna pengar till AB än Bostad. Vi noterar också att preferensaktien i AB ger lägre avkastning till högre risk än obligationen i AB.

Obligationspriser i hela fastighetssektorn har rasat kraftigt under året och särskilt de senaste veckorna. Ju längre löptid på instrumenten, desto kraftigare kursfall. För eviga obligationer med fast kupong ser vi kursfall på bortåt 30% över hela brädet – även i mer stabila pjäser som Castellum exempelvis.

Har Heimstaden förköpt sig?

Det enorma portföljköpet från Akelius (läs mer i vår tidigare analys länkad bredvid) skedde till rekordpriser och en mycket låg direktavkastning på 1,9%. Samtidigt finns signaler på att fastighetsbolagen nu får betala 2 till 4 procentenheter högre ränta vid refinansiering än tidigare. Har Heimstaden förköpt sig?

I ett scenario där avkastningskravet på fastigheter stiger med 1 procentenhet tappar fastigheterna 28% av värdet och belåningsgraden i Heimstaden Bostad stiger från dagens 49% till 67%. Ett ganska allvarligt men ändå hanterbart läge, tror vi.

AB klarar 2% högre ränta

| Heimstaden AB:s intjäningsförmåga | Nuläge | SCENARIO: 2% högre ränta |

| Utdelningar från Heimstaden Bostad | 3 250 | 1 083 |

| Övrigt rörelseresultat (direktägda fastigheter) | 205 | 205 |

| Finansiering exkl. preferensaktier | -658 | -1 028 |

| Resultat före preferensutdelningar | 2 797 | 260 |

| Preferensutdelning | -117 | -117 |

| Kupongtäckning | 23,9x | 2,2x |

Värre blir det i resultaträkningen. Räntebindningen på cirka 2 år köper visserligen lite tid men om vi tänker oss att snitträntan ändå stiger från 1,4% till 3,4% så utraderas två tredjedelar av Heimstaden Bostads resultat.

Exakt hur det påverkar aktieutdelningarna från Bostad till AB beror på ett ganska komplext utdelningsschema som finns beskrivet i bolagsordningen. Men om vi leker med tanken att utdelningen faller lika mycket som vinsten så faller AB:s intjäningsförmåga från närmre 3 miljarder till bara knappt 300 Mkr. Skulle räntan stiga ytterligare några tiondelar är vinsten i AB borta och bolaget har då inte längre någon täckning för utdelningen på preferensaktien.

Slutsats

Heimstaden är en ganska stor och välägd preferensaktie i ett enormt bolag med i grunden stabila bostadsfastigheter. Magkänslan säger att Heimstaden och i förlängningen Ivar Tollefsen kommer reda ut detta. Den som vågar lita på det kan överväga köpa Heimstaden Pref på den här nivån.

Lågavkastande fastigheter och skuldsättning i två lager gör dock Heimstaden känsligt för stigande räntor. Bolaget klarar av omkring 2 procentenheter högre ränta – men inte särskilt mycket mer. I takt med att räntan stiger finns risk att det blir allt svettigare och att synen på bolaget omprövas. Att obligationsinvesterare som har bättre rätt till kassaflödena än preferensaktien kräver nästan 11% är en annan signal om att preferensaktien kanske inte är så billig som det först verkar.

Vi stannar med ett neutralt råd på aktien.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser