Analys Dustin

Fina utdelningar hägrar i Dustin

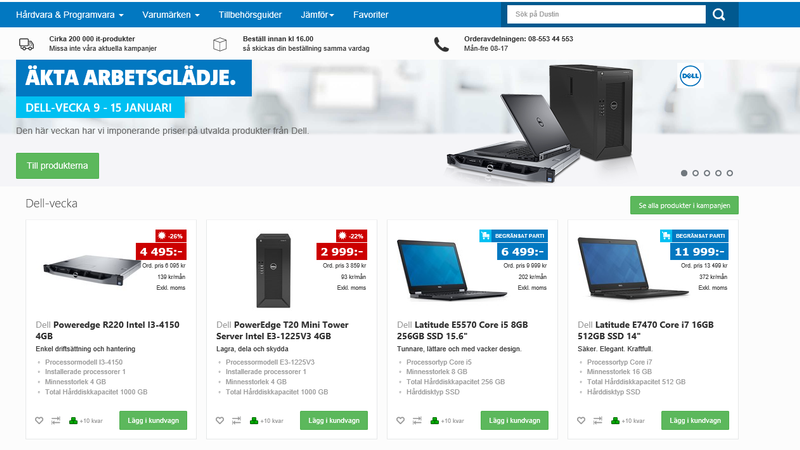

Dustin är en av Nordens ledande IT-återförsäljare. Bolaget erbjuder ett brett sortiment med PC, bärbara datorer, tillbehör med mera som framför allt säljs via Dustins webbsida till kunder på små och medelstora företag.

Bolaget noterades i februari 2015, har ett börsvärde på 5 miljarder och handelskoncernen Axel Johnson som största ägare.

| Dustin Group | SEK | |||

| Börskurs: | 66,00 | |||

| Antal aktier (miljoner): | 76,2 | |||

| Börsvärde: | 5 027 Mkr | VD | Georgi Martin Ganev | |

| Nettoskuld: | 824 Mkr | Styrelseordförande | Ulf Fredrik Cappelen | |

| SvD Börsplus förväntningar | ||||

| 2016 | 2017E | 2018E | 2019E | |

| Omsättning | 8 301 | 8 867 | 9 400 | 9 964 |

| – Tillväxt | 4,6% | 6,8% | 6,0% | 6,0% |

| Rörelseresultat | 324 | 364 | 414 | 458 |

| – Rörelsemarginal | 3,9% | 4,1% | 4,4% | 4,6% |

| Resultat efter skatt | 225 | 241 | 295 | 331 |

| Vinst per aktie | 2,95 | 3,20 | 3,90 | 4,30 |

| Utdelning per aktie | 2,40 | 3,00 | 3,40 | 3,80 |

| Avkastning på eget kapital | 16% | 16% | 17% | 19% |

| Operativt kapital/omsättning | -2% | -1% | -1% | -1% |

| Nettoskuld/EBIT | 2,5 | 1,6 | 1,3 | 1,0 |

| P/E | 22,4 | 20,6 | 16,9 | 15,3 |

| EV/EBIT | 18,1 | 16,1 | 14,1 | 12,8 |

| EV/Sales | 0,7 | 0,7 | 0,6 | 0,6 |

Attraktionen i Dustin ligger mycket i bolagets starka ställning inom sin kärnaffär – att sälja bas-IT-produkter till små- och medelstora företag via webben. Sedan bolaget startade med e-handel, redan i mitten av 90-talet, har Dustin finslipat på sina processer, sitt sortiment och byggt ett starkt varumärke och en trogen kundbas. Det fortsätter man att skörda frukterna av.

- Övergången från fysisk handel till nätet adderar några extra procent tillväxt varje år. Bolagets organiska tillväxt har snittat 7–8 procent sedan 2011 och ligger i senaste kvartalet på 4,4 procent. Det är bättre än den underliggande marknaden. Migrationen till nätet lär dessutom fortsätta många år – då onlineandelen på företagsmarknaden bara är 15 procent mot 45 procent på konsumentsidan.

- För branschen måttlig prispress. Även om konkurrensen är tuff och marginalerna alltid låga för en återförsäljare så är Dustins kärnsegment troligen mindre pressat än andra – som storbolag/offentlig sektor eller privatmarknaden. Dustins kunder köper vanligen produkter i samband med att det behövs nytt och inte i stora strukturerade upphandlingar.

- Effektiv affärsmodell. Rätt hanterat är återförsäljarmodellen kapitalsnål vilket Dustin utnyttjar. Rörelsekapitalet når sällan mer än 1 procent av omsättningen, vilket innebär att tillväxt inte binder mycket kapital. En stor del av vinsten kan delas ut, gå till återköp av aktier, amorteringar, förvärv och investeringar. Då Dustin är välinvesterat och har givet sina egna mål en låg belåning är förvärv och utdelningar mest aktuellt.

Det senaste fem åren har rörelsevinsten typiskt sett ökat runt 10 procent årligen och så ser det ut att fortsätta. Enligt den färska Q1-rapporten steg rörelseresultatet 13 procent i kvartalet samtidigt som intäkterna ökade 4,4 procent organiskt. Bolaget bör kunna höja marginalerna något framöver, till exempel genom satsningen på egna märkesvaror inom utvalda produktkategorier.

Värderingen tar dock höjd för en sådan utveckling. På rullande 12 månader har Dustin omsatt 8,46 miljarder kronor med 334 Mkr i rörelseresultat (3,9 procents marginal). Vinsten per aktie var 2,83 kronor. På börsen ligger kursen på 66 kronor vilket ger ett rullande p/e-tal på 23.

När vi väljer att skissa på framtiden så får aktien i normalscenariot en avkastningspotential på knappt 20 procent givet att vi använder en multipel kring 13 gånger rörelseresultatet (EV/Ebit) motsvarande 16,6 gånger vinsten (p/e). Merparten av avkastningen kommer från utdelningar.

Det som är intressant är att stabila bolag som Dustin tenderar att skaffa sig handelsmöjligheter med tiden. Kassaflödena tickar på och skulderna minskar. Nu är nettoskulden nere i 1,4 gånger rullande rörelsevinst före avskrivningar. Styrelsen kan tänka sig att låta den siffran gå upp till 3 gånger. Även om man begränsar sig till att gå halvvägs så finns ett ”extra” utrymme på 330 Mkr eller 4 kr/aktie den här tiden nästa år. Kan man göra något värdeskapande med det? Här är några möjligheter:

- Större utlandsförvärv. Under Altors ägartid 2006–15 tog man steget in i Finland via ett större förvärv. En möjlighet är att bygga upp större skalfördelar genom liknade affärer där eller i Norge eller Danmark.

- Kompletterande förvärv. Ledningen jobbar nu mycket med att köpa mindre IT-bolag som kompletterar Dustins mer ”basala” erbjudande med mer komplexa produkter och tjänster. I fjol investerades 190 Mkr i sådana bolag. Här kan man driva upp tempot – till exempel satsa på driftstjänster.

- Utdelningar. Policyn är att dela ut minst 70 procent av vinsten. Dustin kan mycket väl göra som branschkollegan Atea och lägga sig på en nivå över 100 procent.

Huvudägaren i Dustin har i Axfood både visat prov på en förkärlek för extrautdelningar och nydanande förvärv som Mat.se. Det blir intressant att se vad de har för några planer i Dustin. Konsensus på aktiemarknaden är att man satsar på utdelning. Analytikerna tror på 3,45 kronor i utdelning nästa år – vilket är i nivå med vinsten och ger 5,5 procent direktavkastning.

Som korten ligger idag är alltså utdelningen grejen med aktien. Den är relativt hög och säker, tror vi. Så till en utdelningsinriktad portfölj kan Dustin vara ett stabilt namn. Faktum är att Börsplus tog in aktien i vår Utdelningsportfölj strax innan nyår (läs mer här). Aktien är något dyrare i dag och avkastningspotentialen är i lägsta laget för ett regelrätt köpråd.

Läs fördjupad analys

Marknaden

Dustin är återförsäljare av IT-produkter som PC, bärbara datorer, mobiler, tillbehör, mjukvaror med mera på främst företagsmarknaden i Norden. Leverantörerna är såväl globala jättar som Microsoft och HP som regionala och lokala distributörer som Deltaco. Kunderna är främst små och medelstora företag. Merparten av försäljningen sker via bolagets webbplats och Dustin har inga fysiska butiker (bortsett från en konceptbutik).

Den adresserbara marknaden var värd 111 miljarder kronor under 2014. Dustin har en årsomsättning kring 8,5 miljarder och således ingen dominerade marknadsandel. Företaget anser dock att inom sin kärnnisch, små- och medelstora företag, är man marknadsledande. En stor del av marknaden utgörs av volymer till storbolag och offentlig sektor. Här är Dustin mindre framträdande och aktörer som Atea och Caperio större.

Tillväxten för IT-produkter är i linje med BNP eller något bättre. Dustin anser att man kan växa klart mer än så tack vare sin inriktning dels mot webbförsäljning, dels mot segmentet små- och medelstora företag. Till skillnad från på konsumentsidan (”B2C”) har nämligen företagsmarknaden (”B2B”) varit långsam med att lägga över sina inköp på nätet – endast 15 procent av inköpen sker där på B2B-sidan mot 45 procent inom B2C.

En förklaring till skillnaden är att många mindre företag köper in sin utrustning av lokala återförsäljare som inte har onlineförsäljning. Dustin väntar sig dock att webbförsäljningen knaprar andelar av den fysiska handeln, tack vare bredare utbud, bättre priser och enklare inköpsförfarande. Bolaget har som mål att växa 8 procent årligen, organiskt.

En viktig trend som påverkar Dustin är att IT alltmer konsumeras som en tjänst levererad över nätet. Lokal lagring, printers, stationära datorer minskar medan mobila lösningar och molnbaserade tjänster ökar. Om det leder till minskad försäljning av ”fysiska burkar” kan det vara negativt för ett bolag som Dustin. Företaget jobbar aktivt med att förbättra sitt utbud inom mer avancerade tjänster och produkter. Exempelvis har mindre bolag inom nätverk och IT-säkerhet förvärvats.

Geografiskt är Dustin verksamt i Sverige (55% av försäljningen 2015/16), Finland (18%), Danmark (15%) och Norge (13%).

Affärsmodell

Dustin är en återförsäljare som huvudsakligen säljer via sin hemsida (75 procent av försäljningsvolymen). Man har även en säljkår som bearbetar större kunder med mer avancerade behov, till exempel av tjänster inom IT-säkerhet eller nätverk. Denna ”rådgivande försäljning” sker via telefon och besök (25 procent av försäljningsvolymen).

Inköpen sker både direkt från tillverkare som Dell och Microsoft (25 procent av volymen) och från distributörer som internationella Tech Data eller regionala Dist IT (75 procent av volymen). Även om Dustins totala inköpsvolym inte är gigantiskt visavi marknaden (8,3 miljarder mot 111 miljarder) så anser bolaget att man får väsentliga pris- och villkorsfördelar mot sina konkurrenter.

Bolaget har en central logistikplattform med ett lager i Rosersberg utanför Stockholm. Det byggdes 2008, är på 20 000 kvadratmeter och hanterar 5 000 beställningar per dag. Enligt Dustin är kapaciteten större så några investeringsbehov på den sidan verkar inte finnas i närtid. Bolaget äger inte fastigheten. Man har mindre lager i de övriga nordiska länderna.

En hög servicegrad och bra pris är av yttersta vikt för Dustins kunder. Man verkar inte främst i de mest priskänsliga segmentet (strukturerade upphandlingar från storbolag/offentlig sektor samt privatkundsmarknaden). Bolagets kunder lägger vanligen order i samband med att behov uppstår. Det är viktigt att Dustin kan hålla rätt produkter i lager och att leveranserna är snabba.

Återförsäljarmodellen är attraktiv om den hanteras rätt. Det gäller att vara effektiv i och med att marginalerna är låga. Bruttomarginalen, alltså det som är kvar efter att leverantörerna fått betalt, är 14–15 procent för Dustin. Bolaget har dock stabila rörelsemarginaler på 4,5–5,1 procent (ebita) sedan 2011, vilket tyder på att rörelsen sköts på ett bra vis. Bolaget har lång erfarenhet av sin marknad och sina kunder efter att startat redan för 30 år sedan.

En fin egenskap med återförsäljarmodellen är att den rätt skött är kapitalsnål. Dustin binder inte mycket kapital när bolaget växer. Typiskt sett har det operativa kapitalet varit mellan minus 2 och plus 2 procent av omsättningen. Med en välinvesterad logistikplattform innebär det att en stor del av bolagets vinst kan användas för återköp, utdelningar, amortering, förvärv och investeringar. Styrelsen har hittills valt att jobba med utdelningar (minst 70 procent av vinsten ska delas ut) och förvärv.

Nackdelen med återförsäljare, särskilt nätbaserade, är att konkurrensfördelarna ofta är svaga. Alla har i stort sett tillgång till samma produkter på IT-marknaden. Vissa kan få bättre inköpspriser tack vare volymer och Dustin hör till den gruppen. Bolaget är dock avsevärt mindre än andra spelare som Atea. Ett starkt varumärke är en annan konkurrensfördel som Dustin byggt upp under sina 30 år i branschen. Möjligen kan även exponeringen mot SME-segmentet ses som en strukturell fördel, då detta är kunder som inte pressar sista kronan.

Mål och strategier

Styrelsen i Dustin har fastslagit följande finansiella mål:

- En genomsnittlig årlig organisk tillväxt om 8 procent över en konjunkturcykel. Utöver detta avser Dustin att växa genom förvärv.

- En justerad EBITA-marginal på mellan 5 och 6 procent, vilket ska nås på medellång sikt.

- Skuldsättningen ska uppgå till 2.0–3.0x justerad EBITDA för de senaste 12 månaderna.

Börsplus kommentar:

Tillväxt. De senaste fem åren har den organiska tillväxten varit cirka 7,5 procent i snitt. Tillväxttakten har varierat kraftigt mellan åren (3–21 procent). Detta speglar både effekter av konjunkturen och produktcyklar. Det är rimligt att anta att det finns en underliggande trend att inköp via nätet tar andelar från den fysiska handeln. Vi räknar därför med att tillväxten framöver ligger kring 6–7 procent. Bolaget har indikerat att årets (2017/18) tillväxt ska bli ”något bättre” än fjolårets som låg på 4,4 procent.

Marginaler. Målet exkluderar vad Dustin anser är engångskostnader och avskrivningar på immateriella tillgångar som uppstår vid förvärv. Senast man klarade det var 2011/12 då marginalen låg på 5,1 procent. Snittet de senaste fem åren är 4,8 procent. Dustin har stabila marginaler som pendlar mellan 5,1 och 4,5 procent. I fjol var siffran 4,7 procent. I Börsplus prognoser antar vi att nivån ökar och når lite över 5 procent under 2018–19. Det som driver förbättringen är att rörelserna i Norge och Finland optimeras, erbjudandet breddas med produktgrupper med högre marginaler och att Dustins försäljning av egna märkesvaror ökar.

Skuldsättning. Per senaste rapporten motsvarade nettoskulden 1,4 gånger rullande EBITDA. Siffran är säsongsmässigt låg och mer rättvisande är nog att säga att nyckeltalet ligger kring 2,0 gånger. Det ger ändå Dustin stora möjligheter att öka belåningen, om styrelsen ser möjligheter. Man flaggar för att förvärv är aktuella.

Företaget sammanfattar sin strategi så här:

Dustins övergripande strategi för att ytterligare stärka positionen som en av Nordens ledande återförsäljare av IT-produkter med tillhörande tjänster och lösningar bygger på följande grundpelare:

• Flexibel försäljningsmodell

• Introduktion av erbjudandet i hela Norden

• Kontinuerliga effektivitetsförbättringar

• Förvärv för tillväxt och bredare kunderbjudande

| Bolagets största ägare | Andel av aktierna |

| Axel Johnson AB | 25,00% |

| Swedbank Robur Fonder | 11,55% |

| Fjärde AP-Fonden | 9,89% |

| Nordea Fonder | 6,49% |

| Altor | 2,49% |

| Catella Fonder | 2,45% |

| Investeringsselskabet Af 4 Juli 200 | 2,42% |

| Stenshagen Invest AS | 2,41% |

| Protector Forsikring Asa | 2,02% |

| Ilmarinen Mutual Pension Insurance Company | 1,74% |

| Källa: Holdings |

Om aktien

Dustin noterades på Stockholmsbörsen i februari 2015. Teckningskursen var 50 kronor och huvudägaren var då Altor. Kursen rusade direkt upp till 60 kronor första handelsdagen men sedan dess har aktien pendlat kring den nivån. Till dagsnoteringen 66 kronor är börsvärdet cirka 5 miljarder kronor.

Altor har numera sålt nästan hela sitt innehav i bolaget och istället har Axel Johnson-koncernen tagit ledarrollen. De äger 25 procent av aktierna. Axel Johnson är en av Sveriges största handelskoncerner som äger majoriteten i Axfood och Åhlens.

Bolaget drivs med en affärsmodell som inte är särskilt kapitalkrävande. Styrelsen har därför höga ambitioner att dela ut pengar till ägarna – även om man också spenderar en del medel på förvärv. Policyn är att dela ut mer än 70 procent av nettovinsten.

Räknat på 2015/16 års resultat var utdelningsandelen 81 procent. Utdelningen var 2,40 kr/aktie. Det motsvarar en direktavkastning på 3,8 procent räknat på dagens kurs. Börsplus väntar sig ökade utdelningar framöver och att Dustin ger ägarna runt 5 procent i direktavkastning per år.

Enligt Factset är konsensus bland de analytiker som bevakar bolaget att styrelsen höjer årets utdelning rejält upp mot 3,45 kronor per aktie. Det skulle ge 5,5 procent i direktavkastning.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.