Analys Ework

Ework: Fel riktning

Konsultmäklaren Ework (87 kr) har som affärsmodell att matcha konsulter som söker uppdrag med uppdragsgivare i behov av konsulter. Kunden kan exempelvis vara ett företag som behöver särskild kompetens inom IT och använder Ework för hitta den. Hos vissa större företag med behov av tiotals eller kanske hundratals konsulter kan Ework sitta med egen personal hos kund för att effektivt hitta och hantera de konsulter som kunden behöver.

Konsulterna arbetar i egen regi och är inte anställda av Ework. Bolaget har därför knappt 300 anställda men drygt 9 000 förmedlade konsulter ute på uppdrag. Börsvärdet är 1,5 mdr.

Dagens kvartalsrapport från Ework var åt det svagare hållet. Tillväxten var visserligen klart godkänd på 18 procent men orderingången var klen och såväl bruttomarginal som rörelsemarginal föll.

| Ework Q3 2018 | Q3 2018 | Q3 2017 |

| Orderingång | 2 390 Mkr | 2 197 Mkr |

| – tillväxt | +9% | +18% |

| Omsättning | 2 370 Mkr | 2 011 Mkr |

| – tillväxt | +18% | +22% |

| Bruttoresultat | 96,2 Mkr | 85,8 Mkr |

| – bruttomarginal | 4,1% | 4,3% |

| Rörelseresultat | 18,3 Mkr | 18,0 Mkr |

| – rörelsemarginal | 0,77% | 0,89% |

Vi håller särskilt ögonen på ett par extra viktiga faktorer just nu:

- Tillväxt och konjunkturutsikter? Även om Ework har en annan affärsmodell än traditionella konsultbolag är många av drivkrafterna gemensamma – som beroendet av konjunkturläget och konsultmarknaden. Generellt beskrivs marknaden som stark men det oroar att efterfrågan var något svagare än väntat under september. Är det tecken på en vikande konjunktur? Ework gör inte den bedömningen utan tror avvikelsen beror på senarelagda och utdragna sommarsemestrar.

- Tecken på stigande lönsamhet? Ework lär befinna sig i slutfasen av en längre period med extra intensivt arbete kring bolagets digitala infrastruktur och den egna organisationen. Man har därför flaggat för successivt högre marginaler än dagens när detta går mot sitt slut. I det här kvartalet fanns dock inga sådana signaler utan snarare tvärtom då rörelsemarginalen nådde nya bottennivåer. Har ledningen lovat för mycket för tidigt?

- Utveckling utanför Sverige? Ework har klart starkast ställning i Sverige och en viktig sak för bolaget är att fortsätta växa på övriga nordiska marknader. Här är utfallet blandat. I Danmark har utvecklingen varit kraftigt negativ senaste kvartalen då en större kund drar ned på konsultinköpen. I Finland växer Ework men i långsam takt. Norge går dock starkt bland annat tack vare bolagets tioåriga ramavtal med Statoil som tecknades förra året och som ger bra förutsättningar för affärsområdet framöver.

Nytt under kvartalet är också att Ework sålt en för bolaget helt ny typ av tjänst. Det är en mjukvaruaffär där kunden får tillgång till Eworks egenutvecklade system för hantering av konsultinköp. Kanske är det detta som mycket digitala utvecklingsarbete mynnat ut i?

Än så länge är informationen knapphändig men när man lanserar tjänsten fullt ut inom några kvartal räknar bolaget med ett bidrag till intäkterna såväl som förbättrade marginaler och förstärkt marknadsposition. Det ser vi som en trevlig bonus men räknar inte med det i huvudscenariot nedan.

| Ework | |||

| Börskurs: | 87,00 | ||

| Antal aktier (miljoner): | 17,2 | ||

| Börsvärde: | 1 500 Mkr | ||

| Nettoskuld: | 231 Mkr | ||

| VD | Zoran Covic | ||

| Styrelseordförande | Staffan Salén | ||

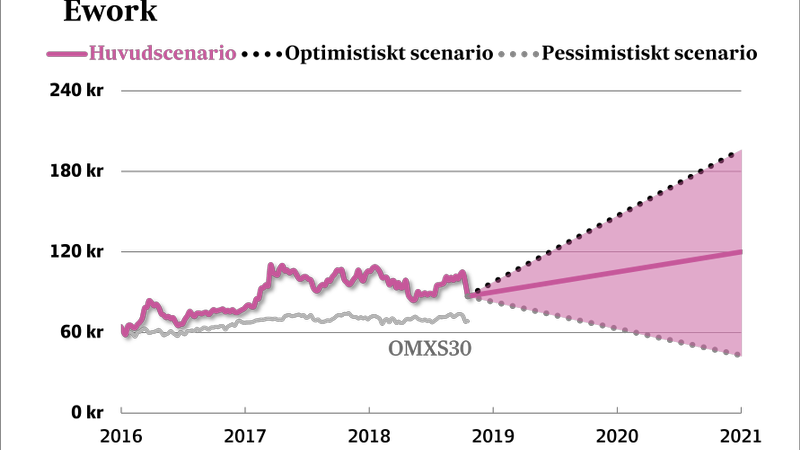

| SvD Börsplus huvudscenario | |||

| 2018E | 2019E | 2020E | |

| Omsättning | 11 000 | 12 650 | 14 548 |

| – Tillväxt | 16% | 15% | 15% |

| Rörelseresultat | 105 | 139 | 175 |

| – Rörelsemarginal | 0,95% | 1,10% | 1,20% |

| Resultat efter skatt | 72 | 102 | 128 |

| Vinst per aktie | 4,19 | 5,89 | 7,43 |

| Utdelning per aktie | 4,50 | 5,00 | 7,00 |

| Direktavkastning | 5,2% | 5,7% | 8,0% |

| Nettoskuld/EBIT | 1,6 | 1,4 | 1,2 |

| P/E | 20,8 | 14,8 | 11,7 |

| EV/EBIT | 16,0 | 12,2 | 9,8 |

| EV/Sales | 0,2 | 0,1 | 0,1 |

Vi har tidigare skissat på fortsatt intäktstillväxt men kostnader som stiger i kanske halva takten jämfört mot idag. I så fall kan rörelsemarginalen nå 1,3 procent om några år.

Kanske ligger det scenariot lite längre bort än vi trott så här och nu sänker vi förväntningarna till 1,2 procent. En till synes liten skillnad men stor när det gäller Eworks affärsmodell med lövtunna marginaler. Lite hänger det hela också på att konjunkturen håller i sig vilket är långt ifrån givet.

Dagens kvartalsrapport var inte ett steg i rätt riktning för Ework. Men tror man att bolaget kan höja marginalerna framöver finns uppsida i aktien även om det kan krävas några kvartal innan det visar sig.

| Eworks 10 största ägare | Andel |

| Staffan Salén | 26,61% |

| Avanza Pension | 17,95% |

| Investment AB Öresund | 10,60% |

| Protector Forsikring ASA | 6,83% |

| Katarina Salén | 2,69% |

| Patrik Salén | 2,25% |

| Jan Pettersson | 2,14% |

| Erik Åfors | 1,61% |

| Veralda Investment Ltd | 1,45% |

| Elementa Management | 1,33% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.