Analys Epiroc

Epiroc: Guldmedaljör i gruvan

| Epiroc | |

| Börskurs: 152,00 kr | Antal aktier: 1 208,0 m |

| Börsvärde: 183 616 Mkr | Nettokassa: 1 844 Mkr |

| VD: Helena Hedblom | Ordförande: Ronnie Leten |

Epiroc (152 kr) utvecklar, tillverkar och underhåller utrustning som borriggar, bergbrytnings- och anläggningsutrustning.

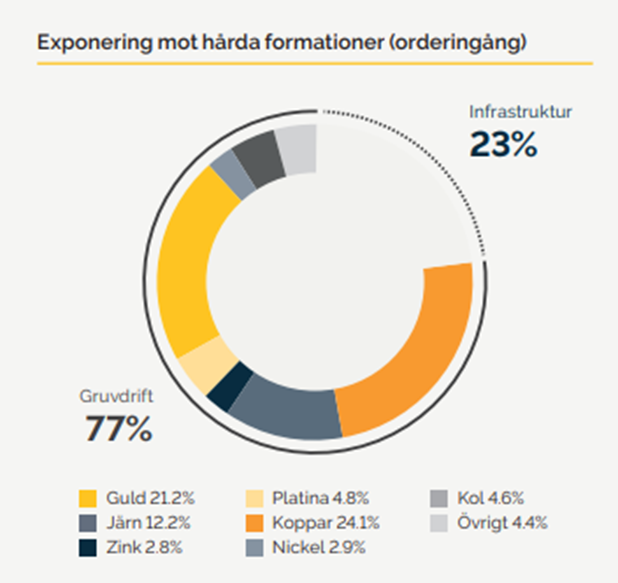

Kunderna finns typiskt sett inom gruvindustrin men en knapp fjärdedel av intäkterna kommer från kunder i infrastrukturbranschen. Koncernen har drygt 15 500 anställda, omsatte 42 miljarder kronor senast redovisade tolvmånadersperioden och är en av jättarna i branschen.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 39 645 | 47 574 | 49 477 | 51 456 |

| – Tillväxt | +9,8% | +20,0% | +4,0% | +4,0% |

| Rörelseresultat | 8 995 | 10 942 | 10 885 | 10 806 |

| – Rörelsemarginal | 22,7% | 23,0% | 22,0% | 21,0% |

| Resultat efter skatt | 7 058 | 8 063 | 8 269 | 8 208 |

| Vinst per aktie | 5,85 | 6,70 | 6,80 | 6,80 |

| Utdelning per aktie | 3,00 | 3,50 | 3,75 | 4,00 |

| Direktavkastning | 2,0% | 2,3% | 2,5% | 2,6% |

| Avkastning på eget kapital | 29% | 27% | 24% | 21% |

| Avkastning på operativt kapital | 55% | 57% | 51% | 48% |

| Nettoskuld/Ebit | -0,1 | -0,5 | -0,7 | -1,0 |

| P/E | 26,0 | 22,7 | 22,4 | 22,4 |

| EV/Ebit | 20,2 | 16,6 | 16,7 | 16,8 |

| EV/Sales | 4,6 | 3,8 | 3,7 | 3,5 |

| Kommentar: bolagets exponering mot Ryssland och Ukraina uppgår till cirka 1,8 miljarder kr i orderstock och 1,0 miljard kr i rörelsekapital. Merparten finns i Ryssland dit alla leveranser pausats. 2021 stod Ryssland och Ukraina för knappt 7% av intäkterna. | ||||

Råvarucykeln styr efterfrågan

Just nu är det goda tider för Epiroc. Råvarupriserna är höga inte minst på viktiga metaller som koppar och guld. Det ger bra klirr i kassan för Epirocs kunder inom gruvdrift och lär på sikt också leda till ökad prospektering och fler nya gruvor. Till exempel väntas efterfrågan på koppar stiga markant som följd av skiftet till elbilar, medan guld utöver användning i smycken också finns i mycket elektronik.

Efter ett svagt 2020 växte Epiroc intäkterna med 10% under 2021. Den fina trenden stärktes ytterligare i första kvartalet med rekordhög orderingång på knappt 14 miljarder kronor. För 2022 väntas bolaget nu växa med hela 20% medan rörelsemarginalerna är på toppnivåer runt 23%.

Konjunkturläget är det huvudsakliga orosmolnet. Över tid brukar metallpriserna samvariera med den globala konjunkturen – även om det sambandet delvis varit satt ur spel det senaste året av utbudsstörningar och ovanligt hög efterfrågan från Kina. Ändring på de punkterna skulle sannolikt dämpa metallpriserna något, men även så tror många bedömare på fortsatt förhöjda priser under den närmsta framtiden.

Eftermarknad ger stabilitet

Lönsamheten är dock förvånansvärt stabil – trots intäkter som ofta varierar med 10-20% från år till år beroende på efterfrågeläget i gruvbranschen. Rörelsemarginalerna är också höga på drygt 19% i snitt över den långa tidsserien i grafiken ovan.

Förklaringen ligger i att eftermarknad står för omkring två tredjedelar av intäkterna i bolaget. Eftermarknaden som består av serviceintäkter och försäljning av förbrukningsvaror så som borrkronor sägs över tid vara två till tre gånger så lönsam som försäljningen av själva utrustningen.

Epirocs segment och geografiska exponering

Gynnsamma trender

På marginalen finns också ett antal stora trender som gör Epiroc lite extra intressant. Digitalisering, automatisering och elektrifiering är populära modeord men inte desto mindre beskrivande för vad som händer i många gruvor runt om i världen. Till exempel har två av de tre större beställningar som Epiroc skickat pressmeddelande om hittills i år inkluderat batterielektrisk utrustning. Dessa minskar oljud och hetta, sänker utsläppen och minskar den energiförbrukning som annars krävs vid användning av dieselmotor under jord.

| Utvalda finansiella mål | Målsättning | Utfall snitt 2015–2021 |

| Årlig tillväxt | Växa snabbare än marknaden, minst 8% över cykel inkl. förvärv | 6% |

| Rörelsemarginal | Branschledande rörelsemarginal, och stabil över cykel | 19,4% |

| Utdelning | Stabil och ökande utdelning. Minst 50% av nettovinst över cykel. | 50% |

Digitalisering och automatisering bidrar framför allt till ökad produktivitet. Att på så sätt hjälpa kunden minska på andra drift-, energi- och bränslekostnader kan vara ett sätt för Epiroc att ta bättre betalt för det egna erbjudandet.

Det här är inte saker som kommer göra Epiroc till någon tillväxtfantom. Men driver likväl på en utveckling där bolaget över tid ser ut att kunna växa omkring 5% organiskt årligen och ytterligare något via förvärv. Om än med ganska stora variationer längs vägen givet konjunkturläge och metallpriser.

Så värderas konkurrenterna

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2022-2024E % |

| Epiroc | -3,9 | 20,1 | 15,1 | 3,5 | 23,4 | 7,1 |

| Sandvik | -13,7 | 13,4 | 11,7 | 2,3 | 20,0 | 6,1 |

| Caterpillar | -5,5 | 14,1 | 14,8 | 2,3 | 15,8 | 5,5 |

| Komatsu | 10,4 | 11,9 | 10,1 | 1,3 | 12,8 | 1,5 |

| Genomsnitt | -3,2 | 14,9 | 12,9 | 2,4 | 18,0 | 5,0 |

| Källa: Affärsvärlden / Factset | ||||||

Värt priset?

Epiroc är guldmedaljören i gruvbranschen. Historiken talar sitt tydliga språk med hög och stabil lönsamhet och en tillväxt som verkar extra lovande just nu.

Sandvik är det mest jämförbara bolaget och då särskilt affärsområdet Mining and Rock Solutions. Sandvik har en svajigare historik och större fordonsexponering på andra håll i koncernen som talar för lägre värdering. För den kvalitetsskillnaden betalar man en premie på nära 30% för Epiroc (15,1x rörelseresultatet) jämfört Sandvik (11,7x rörelseresultatet).

Samtidigt har skillnaderna mellan Epiroc och Sandvik minskat de senaste åren och ter sig i nuläget ganska små, åtminstone för en lekman utan personlig erfarenhet av produkterna. Även Sandvik väntas prestera rörelsemarginaler kring 20% kommande år. Men kanske är det i nästa svacka som en eventuell kvalitetsskillnad visar sig?

Slutsats

I vårt huvudscenario tänker vi oss att tillväxten mattas av nästa år och marginalerna normaliseras något framöver. Det finns egentligen inget konkret som pekar i den riktningen här och nu. Men tydligt är att kriserna inom gruvnäringen tycks avlösa varandra med några års mellanrum. Vi tänker oss 21% som en långsiktigt hållbar rörelsemarginal över tid, en liten bit över femårssnittet på drygt 20%. Med en multipel på 17x rörelseresultatet finns ingen vidare uppsida i aktien.

Aktien har historiskt ofta varit dyrare än så. Den som vågar räkna med att aktien återhämtar sig och bolaget bibehåller nuvarande höga marginaler ser stor uppsida i aktien. Vårt optimistiska scenario är ett exempel på det. Skulle Epiroc å andra sidan tappa konkurrenskraft och börja värderas mer i linje med Sandvik finns istället stor nedsida i ett pessimistiskt scenario. Vi landar i ett neutralt råd på aktien.

| Tio största ägare i Epiroc | Värde (Mkr) | Kapital | Röster |

| Investor | 36 998 | 17,1% | 22,7% |

| Alecta Pensionsförsäkring | 11 573 | 5,9% | 3,5% |

| BlackRock | 10 525 | 5,0% | 5,4% |

| Vanguard | 5 574 | 2,7% | 2,4% |

| Swedbank Robur Fonder | 4 378 | 2,2% | 1,4% |

| Capital Group | 4 091 | 2,1% | 1,2% |

| Handelsbanken Fonder | 4 250 | 2,0% | 2,1% |

| AMF Pension & Fonder | 3 537 | 1,9% | 0,3% |

| Fidelity Investments (FMR) | 3 630 | 1,7% | 2,2% |

| Norges Bank | 2 872 | 1,5% | 0,2% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.