Analys IPO-guiden Nimbus Group

En Nimbus av högkonjunktur

| Nimbus Group | |

| Teckningskurs: 52 kr | Antal aktier: 19,4 m |

| Börsvärde: 1 008 Mkr | Nettokassa: 77 Mkr |

| VD: Jan-Erik Lindström | Ordförande: Mats Engblom |

Nimbus Group (teckningskurs 52 kr) är en ledande tillverkare av fritidsmotorbåtar i Norden. Bolaget erbjuder genom sina sju varumärken 65 båtmodeller i olika pris- och kvalitetssegment. Nimbus grundades 1968 och omsatte under 2019 drygt 930 Mkr.

Nimbus blir den första miljardnoteringen i år. Erbjudandet i samband med noteringen består av både befintliga och nyemitterade aktier. Nettolikviden som tillförs bolaget efter transaktionskostnader är ca 183 Mkr.

| Affärsvärldens huvudscenario | 2020E | 2021E | 2022E |

| Omsättning | 1 025 | 1 200 | 1 319 |

| – Tillväxt | +10% | +17% | +10% |

| Rörelseresultat | 77 | 108 | 106 |

| – Rörelsemarginal | 7,5% | 9,0% | 8,0% |

| Resultat efter skatt | 54 | 78 | 77 |

| Vinst per aktie | 2,77 | 4,05 | 3,96 |

| Utdelning per aktie | 0,00 | 1,22 | 1,19 |

| Direktavkastning | 0,0% | 2,3% | 2,3% |

| Operativt kapital/omsättning | 41% | 41% | 41% |

| Nettoskuld/EBIT | 2,0 | 1,4 | 1,3 |

| P/E | 18,8 | 12,9 | 13,1 |

| EV/EBIT | 15,1 | 10,7 | 10,9 |

| EV/Sales | 1,1 | 1,0 | 0,9 |

| IPO-GUIDE | Nimbus Group |

| Lista | First North |

| Omsättning rullande tolv månader | 930 Mkr |

| Antal anställda | 299 |

| Teckningskurs | 52,00 kr |

| Rådgivare | Carnegie, Nordea |

| Storlek på erbjudande | 445 Mkr (varav 45% nyemission) |

| Börsvärde vid IPO | Cirka 1 008 Mkr |

| Emissionskostnad | Cirka 17 Mkr (3,8% av erbjudandet) |

| Säkrad andel av IPO* | 65% |

| Investerare som ska teckna i IPO | RoosGruppen, ODIN Fonder, Lazard Asset Management, Handelsbanken Fonder, LMK Ventures, m.fl. (65% i åtagande) |

| Garanter | – |

| Flaggor** | Inga upptäckta flaggor |

| Sista teckningsdag | 2021-02-07 |

| Beräknad första handelsdag | 2021-02-09 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Inga upptäckta flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 265 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,9 för småbolag och 4,0 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar inga flaggor i Nimbus Group

HISTORISK OCH NUVARANDE LÖNSAMHET

I kommunikation med Afv berättar Nimbus att tillväxten varit ungefär 20% organiskt årligen sedan 2014. Det är betydligt bättre än marknaden. Enligt bolaget ska det bero på lyckad produktutveckling, nya återförsäljare och nya marknader. 2020 är så klart ett starkt år på grund av Covid-19 och fokuset på “hemester”. Omsättningen för de tre första kvartalen var 830 Mkr (754) vilket motsvarade en ökning på drygt 10% jämfört med motsvarande period i fjol. Rörelsemarginalen (EBITA) för de tre första kvartalen var 7,4% (6,4).

90% av Nimbus Groups omsättning kommer från försäljning av nya båtar där varumärket Nimbus står för omkring 50%. Bruttomarginalen på nyproducerade båtar ligger kring 30%. Bolagets orderbok per sista december 2020 är rekordstark på drygt 700 Mkr (handpenning 15% redan betald) och bolagets mål är att omsätta 1150-1225 Mkr 2021.

Efterfrågan på dyra motorbåtar är så klart väldigt konjunkturkänslig. Nimbus resa har inte alltid varit så spikrak som siffrorna ovan antyder.

HISTORIK

Nimbus grundades av Göteborgsbröderna Hans och Lars Wiklund år 1968. Trettio år senare, 1998, noterades bolaget på SBI-listan (numera NGM). Året efter köpte sedan Hans Mellström ut Nimbus och bolaget ingick i den marina företagsgruppen Viamare. 2006 gick riskkapitalbolaget Altor in i Nimbus med en investering på ca 300 Mkr för ca 60% av bolaget. Vid tidpunkten var det högkonjunktur men finanskrisen slog som bekant till bara två år senare och noteringsplanerna fick helt avbrytas 2009. Trots att Altor gjorde sitt bästa för att gjuta olja på vågorna gick Nimbus i konkurs sommaren 2012 med 500 Mkr i skulder. Altor uppges ha förlorat ca en halv miljard på konkursen.

”Vi inbillade oss att alla skulle ut och åka båt i skärgården men så blev det inte riktigt. Nimbus visade sig vara väsentligt mer cykliskt än vi trodde.” citeras Harald Mix i boken De svenska riskkapitalisterna (2015) apropå konkursen för Nimbus 2012.

Konkursboet hade flera intressenter men köptes till slut av R12 Kapital vars huvudägare är Oriflamefamiljen af Jochnick. Harald Mix var också med på ett hörn. R12 Kapital minskar nu sitt ägande från knappt 73% till knappt 40% (ex. övertilldelningsoption) i samband med noteringen på First North.

Ägarbilden består också av Fort Cambridge Investments S.A. som kommer äga knappt 7% efter noteringen. Bolaget är registrerat i Luxemburg och Nimbus uppger för Afv att bolaget ägs av en Hans Lagergren med flera. Nyckelpersoner och ledning säljer i noteringen och kommer äga 5,9%. Största teckningsåtagare är finansmannen Håkan Roos som tecknar för drygt 100 Mkr.

KONKURRENSSITUATION

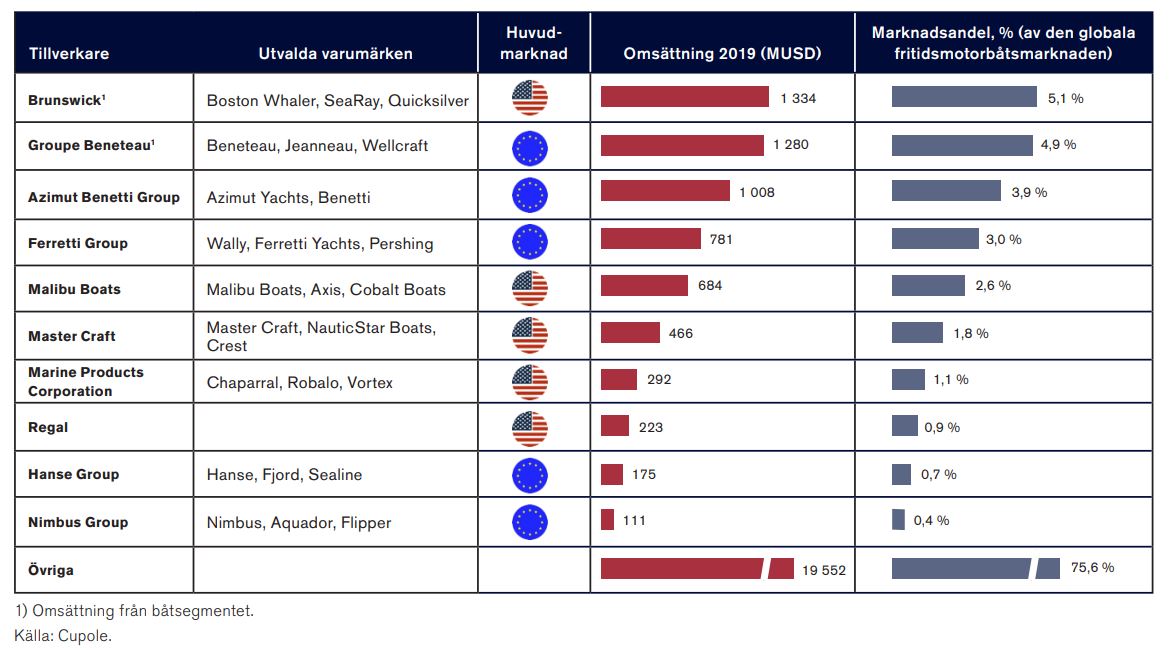

Nimbus har enligt tabellen nedan en marknadsandel om 0,4% på en fragmenterad marknad. Det finns alltså ur optimistiska ögon sett en stor potential för tillväxt. Nimbus etablerade sig 2017 i Nordamerika och det är också här bolaget ser störst tillväxtpotential. 51% av världsmarknaden finns nämligen i Nordamerika. 2019 sålde Nimbus båtar i Nordamerika för 54 Mkr motsvarande knappt 6% av omsättningen. Flera av konkurrenterna i tabellen är noterade. De värderas i snitt runt P/e 15 för 2021.

STRATEGIN FRAMÅT

Nimbus har ett marginalmål på 10% (Ebita). Flera initiativ ska ta bolaget dit:

- Mer eftermarknad:

Eftermarknadsaffären står nu för 4% av omsättningen. Här vill Nimbus upp till 10%. Exempel på produkter och tjänster är roder, propellrar, pumpar, flytvästar, fendrar, service och vinterförvaring. - Effektivitetsförbättringar i produktionen:

Genom åren har Nimbus ställt om sin produktion från traditionellt hantverksmässig till att bli mer automatiserad. Tidigare kunde en båt ta 900h att bygga. Nu är tiden ca 450h. - Förvärv:

Fokus främst på Norden och Europa i närtid. Förvärv av återförsäljare är högt på önskelistan. 56% av omsättningen kommer nu från externa återförsäljare vilket ger sämre marginaler på grund av lämnade rabatter. - Ökad export till Europa och Nordamerika:

I Nordamerika säljs bara varumärket Nimbus för tillfället. Nimbus är större båtar med högre bruttomarginal.

KAPITALBINDNING

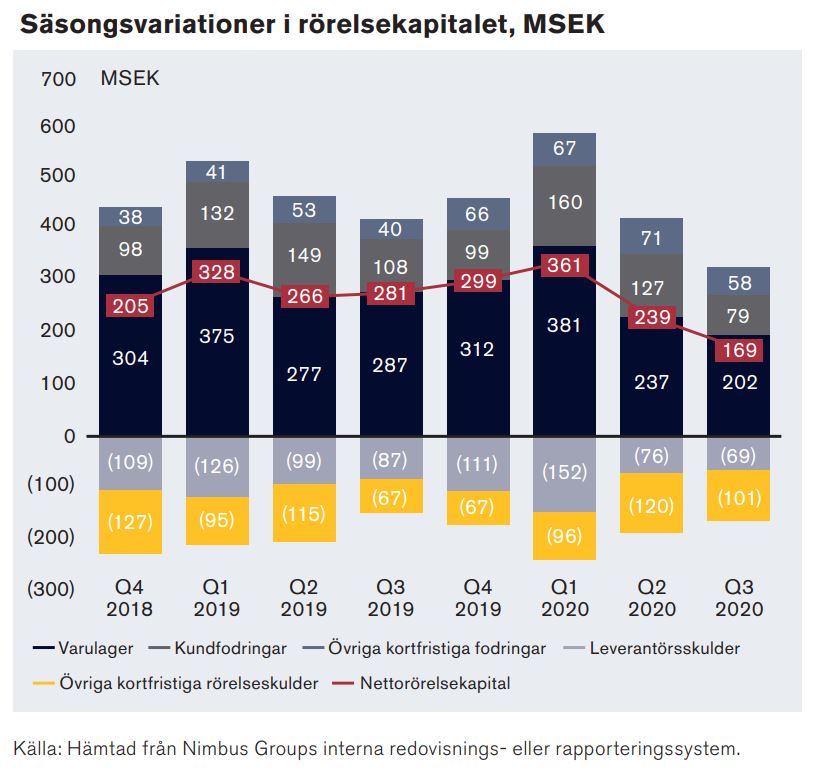

Efter nyemission får Nimbus en nettokassa på 77 Mkr per Q3 2020. Vi tror dock detta är en lite farlig synvilla. Kapitalbindningen varierar enormt över året för båttillverkare som Nimbus. Man producerar mest under vintern och levererar nästan allt under sommaren. Så i slutet av Q3 har alla sommarens intäkter flutit in samtidigt som man har en lång och utgiftstung vinter framför sig. Vår bedömning är att Nimbus sett över ett helår inte har en nettokassa utan snarare en nettoskuld. Grafen nedan visar säsongsvariationen.

Kapitalbindningen är som högst under Q1 och som lägst under Q3. Ökar tillväxten i Nordamerika, som Nimbus hoppas, kan kapitalbindningen komma att bli högre. Anledningen är den långa leveranstiden (ca 30-45 dagar) som innebär att extra mycket kapital binds i lager.

Nimbus säger sig ha arbetat med att bli mer motståndskraftiga mot nedgång i efterfrågan. Mer automatiserad produktion bör dock rimligen leda till högre fasta kostnader vilka är svårare att anpassa när en kris kommer. Produktion sker idag i Sverige, Finland och Polen. 40% av produktionen är outsourcad, till Polen inte minst. Nimbus bedömer att ca 89% av dess rörelsekostnader idag är rörliga på 6-månaders sikt.

KONJUNKTUR

I prospektet hävdar Nimbus att ”trenden för ökad inhemsk semester väntas i Norden vara uthållig och resultera i en strukturell förändring i resvanor på lång sikt, vilket väntas driva framtida tillväxt i marknaden för nya fritidsmotorbåtar.”

Vi är inte alls övertygade om detta, särskilt inte på längre sikt. Tvärtom finns det troligen en stor uppdämd efterfrågan på utlandssemester vilket på kort sikt lär konkurrera med båtlivets fröjder så snart reserestriktioner hävs.

Men så länge viruskrisen råder är marknaden för fritidsmotorbåtar stekhet. Branschjätten Brunswick släppte nyligen ett pressmeddelande där båttillverkaren meddelar att de ökar sin produktion för att möta “en aldrig tidigare skådad global efterfrågan”. Timingen för Nimbus notering är med andra ord mycket bra sett till vinsttillväxten 2020 och 2021.

AFFÄRSVÄRLDENS HUVUDSCENARIO

- Tillväxt. Med en rekordstark orderbok och ej ännu hävda reserestriktioner lär 2021 bli ett rekordår. Långsiktigt tror vi att Nimbus kan växa med 10%.

- Lönsamhet. Vi tippar att rörelsemarginalen (Ebita) landar runt 7,5% för 2020. Av försiktighetsskäl så tycker vi inte man ska räkna med någon stor långsiktig marginalförstärkning utan räknar med 8% framöver.

- Värdering. Vi räknar med en P/e-multipel på 15 vilket verkar vara genomsnittet för större konkurrenter. Varken billigt eller dyrt.

Detta är antaganden som tillsammans ger en avkastningspotential kring 17% i aktien på ett par års sikt. Detta inkluderar utdelningar.

SLUTSATS

Nimbus är ett konjunkturkänsligt bolag i en för tillfället mycket god marknad. Nimbus framstår som ett bättre bolag idag än vid konkursen 2012. Att IPO-guidens granskning inte fann några varningsflaggor är också ett kvalitetstecken. Värderingspotentialen några år ut är dock relativt beskedlig i Affärsvärldens relativt försiktiga huvudscenario. Hade ledningen inte sålt aktier vid noteringen hade vi kanske vågat oss på ett mer optimistiskt långsiktigt scenario.

Men noteringen lär bli rejält övertecknad och förmodligen har Nimbus styrelse bullat upp för goda nyheter framöver. En fylld orderbok med förmodligen låga rabattsatser på sålda båtar borgar för att 2021 kan bli ett riktigt bra år. Vårt råd blir att teckna aktien i förhoppning om en kursuppgång initialt och/eller under 2021. Om det är motiverat att äga aktien långsiktigt är vi mer osäkra på.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser