Analys Elekta

Elekta: Ser du stjärnan i det blå?

Sammanfattning investeringscaset (lästid <1 minut)

- Strålterapibolaget Elekta har en stark position med 30-40% marknadsandel globalt sett.

- 6% årlig försäljningstillväxt (CAGR) 2019-2023. Marknaden spås växa 7-8% per år över tid.

- Svag utveckling i Kina pga antikorruptionskampanj senaste åren. Uppdämt behov av investeringar.

- Grundarfamiljen Leksell äger 6% av kapitalet och 30% av rösterna.

- Insiders köpt för 12 Mkr senaste året. Sålt för <0,5 Mkr. Dock klent insynsägande överlag.

- OK balansräkning (nettoskuld/Ebitda 1,6x per senaste kvartalsslut).

- Mål om 14% Ebit-marginal. 9,3% R12M. Huvudkonkurrenten Varian tjänar 15-16%.

- EV/Sales 1,6x samt EV/Ebit 16,6x R12M. EV/Sales 1,5x samt EV/Ebit 11x 2025/26E.

- Värderas till tydlig rabatt mot peers.

| Elekta | |

| Börskurs: 60,00 kr | Antal aktier: 382,1 m |

| Börsvärde: 22 925 Mkr | Nettoskuld: 4 702 Mkr |

| VD: Gustaf Salford | Ordförande: Laurent Leksell |

Elekta (60 kr) utvecklar, tillverkar och säljer utrustning och stödsystem för strålterapi.

Globalt är Elekta näst störst med en marknadsandel på 30-40%. Störst är amerikanska Varian (som ägs av Siemens Healthineers) med över 50% marknadsandel. Den tredje största spelaren är amerikanska Accuray som har runt 10% av marknaden.

Grundarfamiljen Leksell är röstmässigt största ägare med drygt 30% samt knappt 6% av kapitalet. Den kapitalmässigt största ägaren är Fjärde AP-fonden med 9% av kapitalet samt runt 7% av rösterna. Gustaf Salford har varit VD sedan 2020 och arbetat på bolaget sedan 2009 (bland annat som CFO). Salford har aktier för 4,9 Mkr.

| Affärsvärldens huvudscenario | 23/24 | 24/25E | 25/26E | 26/27E |

| Omsättning | 18 119 | 18 700 | 19 822 | 21 011 |

| – Tillväxt | 7,4% | 3,2% | 6,0% | 6,0% |

| Rörelseresultat | 2 039 | 2 151 | 2 478 | 2 731 |

| – Rörelsemarginal | 11,3% | 11,5% | 12,5% | 13,0% |

| Resultat efter skatt | 1 302 | 1 289 | 1 581 | 1 798 |

| Vinst per aktie | 3,41 | 3,40 | 4,10 | 4,70 |

| Utdelning per aktie | 2,40 | 2,40 | 2,60 | 2,80 |

| Direktavkastning | 4,0% | 4,0% | 4,3% | 4,7% |

| Avkastning på eget kapital | 13% | 12% | 14% | 15% |

| Kapitalbindning | 11% | 10% | 10% | 9% |

| Nettoskuld/Ebit | 2,2x | 2,1x | 1,5x | 1,1x |

| P/E | 17,6x | 17,6x | 14,6x | 12,8x |

| EV/Ebit | 13,5x | 12,8x | 11,2x | 10,1x |

| EV/Sales | 1,5x | 1,5x | 1,4x | 1,3x |

| Kommentar: Elekta har brutet räkenskapsår som löper maj till april. | ||||

Trots en stark marknadsposition har Elekta haft (förtvivlat) svårt att få utväxling på sin ställning. Senaste räkenskapsåret 2023/24 (maj till april) föll orderingången 5% organiskt till 19,7 miljarder kronor (20,1) medan omsättningen steg 5% organiskt och uppgick till 18,1 miljarder kronor (16,9). Rörelsemarginalen (justerad Ebit) landade på 11,8% (10,3). Den redovisade Ebit-marginalen var 11,3% (8,5).

| Organisk tillväxt | 21/22 | 22/23 | 23/24 |

| Elekta | 4% | 4% | 5% |

| Varian | 6,5% | 13,8% | 8,6% |

Elekta har tappat marknadsandelar till huvudkonkurrenten Varian, som vuxit snabbare och även har högre marginaler. Varian är mer än dubbelt så stora omsättningsmässigt och har under de senaste åren haft marginaler kring 15-16%. Elekta har tjänat 8-11% jämförelsevis. Se grafiken intill.

Redan i somras i samband med bokslutet så flaggade Elekta för att inledningen på räkenskapsåret 2024/25 skulle bli svag på grund av ett utmanande marknadsläge och svåra jämförelsetal. Ledningen i Elekta har infört ett kostnadsbesparingsprogram.

- Under Q1 (maj-juli) steg orderingången 10% organiskt medan omsättningen sjönk 1% organiskt. Ebit-marginalen var 4,5% (10,8).

- Orderingången under andra kvartalet föll 9% organiskt. Omsättningen i kvartalet minskade med 4% organiskt (-8% i SEK). Ebit-marginalen var 8,9% (11,1).

Vid utgången av oktober hade Elekta uppnått kostnadsbesparingar på 150 Mkr i årstakt. Ledningens mål är att spara 250 Mkr under räkenskapsåret 2024/25.

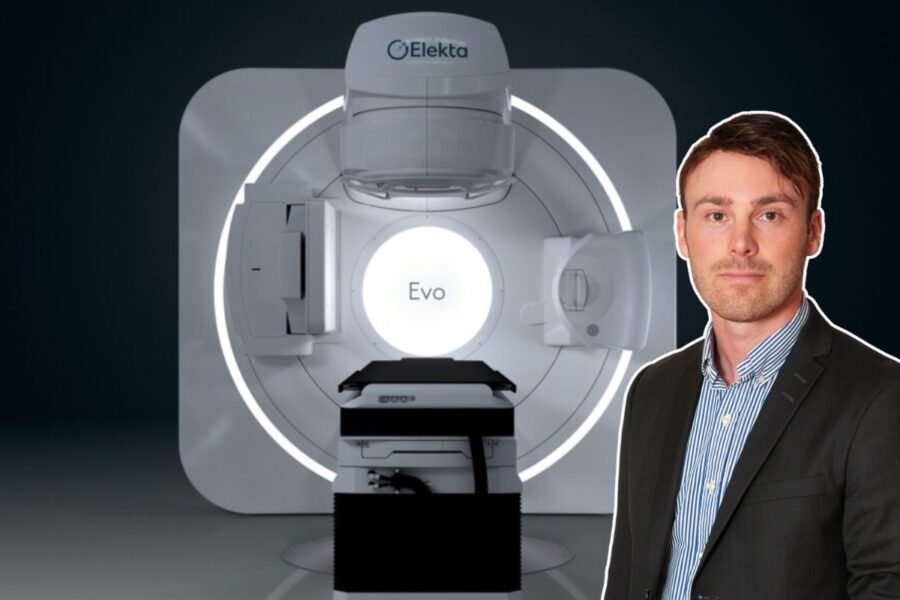

Ny linac lanserad

Lanseringen av bolagets nya behandlingsmaskin Elekta Evo uppges ha tagits väl emot av kunderna och har fått marknadsgodkännande (CE-märkning) i Europa. Under Q2 (aug-okt) lämnade Elekta in ansökan om marknadsgodkännande i USA. Nyligen meddelade bolaget att den första patienten nu behandlats med Elekta Evo.

I samband med senaste kvartalsrapporten lyfte ledningen i Elekta fram att de väntar sig att försäljning ska ta fart och lönsamheten stärkas under andra halvan av räkenskapsåret (nov-april). Både drivet av produktlanseringar av strålkanonen Elekta Evo och mjukvarulösningarna Elekta One. Samt att kostnadsbesparingarna får fullt genomslag.

För helåret 2024/25 väntas nettoförsäljningen växa med en medelhög ensiffrig procentsats, (vilket implicit borde innebära 4-6% tillväxt) samt med en förbättrad Ebit-marginal. Under räkenskapsåret 2023/24 var Ebit-marginalen 11,8% (10,3).

Efter räkenskapsåret 2024/25 strävar Elekta mot en rörelsemarginal på 14% eller högre. Drivet av ökad försäljning då marknaden växer underliggande med runt 7-8% per år.

Andelen serviceintäkter uppgår till drygt 40%. Senaste räkenskapsåret investerade Elekta 12% av omsättningen i FoU/produktutveckling.

Återhämtning i Kina

Elektas största enskilda marknad är USA som stod för knappt 22% av omsättningen senaste räkenskapsåret. Näst störst är Kina med runt 16%. Under sommaren 2023 inledde kinesiska myndigheter en antikorruptionskampanj. Till följd av det minskade efterfrågan på marknaden då både offentliga och privata sjukhus blev försiktiga vad gäller att göra större kapitalinvesteringar.

Kina har dock lanserat en åtgärdsplan för att främja en storskalig förnyelse av medicinsk utrustning, vilket driver användandet av avancerad utrustning, inklusive strålbehandlingslösningar.

Tidigare har Elekta redovisat marknadsandel både globalt samt för respektive geografi. Från och med årsredovisningen för 2022/23 finns däremot inte någon information avseende marknadsandelar. Från 2017 till 2021 minskade Elekta sin marknadsandel i Europa från 49% till 39%.

Globalt sett finns i dagsläget cirka 12 000 strålkanoner. Varian är dominanta på sin amerikanska hemmamarknad med en marknadsandel på uppskattningsvis 70%. Elekta har en marknadsandel i Nord- och Sydamerika på omkring 20-30% jämförelsevis. Elekta är å andra sidan starka i EMEA, det vill säga Europa, Mellanöstern och Afrika där bolaget har en marknadsandel på 30-40%. I Asien har Elekta en marknadsandel på ungefär 35-40%.

Konkurrent i konkurs – men tillbaka i ny tappning

Visste du att…

Under 2019 till början av 2021 var Elekta minoritetsägare i ViewRay med runt 8% av kapitalet. Troligen för att kunna blockera ett potentiellt uppköp av konkurrenten. ViewRay avlistades från Nasdaq sommaren 2023.

Sommaren/hösten 2023 gick ViewRay, som varit Elektas stora konkurrent inom MR-linacs, i konkurs. Under början av 2024 startades bolaget Viewray Systems av aktörer som köpt konkursboet. MR-linac är en strålkanon som är kombinerad med en magnetkamera. Det finns flera kliniska fördelar. Bland annat att onkologen (läkaren) kan se anatomisk mjukvävnad samtidigt som stråldosen ges. Det har tidigare inte varit möjligt. Elekta bedömer att det går att behandla 25% fler cancertyper med strålterapi genom Unity.

Tabellen nedan visar utvecklingen för en rad strålterapibolag.

Prognoser och värdering

Under första sex månader under räkenskapsåret 2024/25 är omsättningen ned 2%. Elekta har som sagt guidat för medelhög ensiffrig (4-6%) tillväxt för helåret 2024/25 med en förbättrad rörelsemarginal. Vi skissar på 3% tillväxt innevarande år och därefter 6% per år. Det är ungefär i linje med konsensus och den underliggande marknadstillväxten.

Marginalmässigt räknar vi med 11,5% under innevarande år och 13% i slutet av prognoshorisonten. Konsensus är lite mer optimistiska och skissar på knappt 14% år 2026/27.

De senaste fem åren har Elekta värderats till knappt 16x rörelsevinsten (EV/Ebit) i snitt. För tillfället är värderingen 11x. Använder vi en multipel på 12x finns cirka 40% uppsida på radarn.

Kan Elekta nå en rörelsemarginal på 14% eller mer och samtidigt få en något högre värdering finns fin uppsida. Risken är att Elekta fortsätter tappa marknadsandelar till Varian och/eller att prispress ökar ytterligare (pessimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2025E | EV/Ebit 2025E | EV/Sales 2025E | Ebit-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| Elekta | -26% | 14,6x | 11,2x | 1,4x | 12,5% | 6,0% |

| Siemens Healthineers | 0% | 21,7x | 18,9x | 3,1x | 16,5% | 5,9% |

| RaySearch | 115% | 33,3x | 23,2x | 5,2x | 22,5% | 12,3% |

| C-Rad | -31% | 13,8x | 9,9x | 1,6x | 16,5% | 14,7% |

| Accuray | -28% | neg | 48,4x | 0,7x | 1,5% | 5,1% |

| IBA | 18% | 12,2x | 9,5x | 0,6x | 6,8% | 15,1% |

| Genomsnitt | 8% | 19,1x | 20,2x | 2,1x | 12,7% | 9,9% |

| Källa: Affärsvärlden / Factset | ||||||

Elekta har ett tungt år i ryggen med svag tillväxt och klen marginalutveckling. Aktien är ned drygt 25% i år på börsen. Som väntat var inledningen på innevarande räkenskapsår svag.

Kommande kvartal har Elekta guidat för att aktiviteten skall öka med tillväxt och marginalförstärkning. Över tid är behovet av mer avancerad cancerbehandling växande. I pengar räknat väntas marknaden växa 7-8% per år enligt branschbedömare.

Så agerar insiders

Senaste året har insynspersoner köpt aktier för 12 Mkr. Ordförande Laurent Leksell står för merparten (cirka 10 Mkr). VD Gustaf Salford har köpt aktier för 1 Mkr, senast för 0,5 Mkr i december 2024 (kurs 61 kr).

Kan Elekta vända till tillväxt och minska marginalgapet till huvudkonkurrenten Varian så finns lockande kurspotential. Samtidigt har Varian faktiskt ökat avståndet till Elekta de senaste åren. Elekta har länge tillhört en av börsens mest blankade aktier. Bland annat på grund av klen kassaflödeskonvertering.

Uppsidan i huvudscenariot är helt okej. Elekta-aktien har inte rosat marknaden senaste året. Kommande fyra kvartal väntas vinsttillväxten bli god (+19 till +87% Ebit-tillväxt). Vi sätter ett köpråd. Nu är det verkligen upp till bevis Elekta.

| Tio största ägare i Elekta | Värde (Mkr) | Kapital | Röster |

| Fjärde AP-fonden | 2 108,4 | 9,1% | 6,7% |

| Laurent Leksell med bolag | 1 314,3 | 5,7% | 30,2% |

| T. Rowe Price | 1 142,8 | 4,9% | 3,7% |

| SEB Investment Management | 977,6 | 4,2% | 3,1% |

| Nordea Funds | 900,6 | 3,9% | 2,9% |

| Vanguard | 791,7 | 3,4% | 2,5% |

| AMF Pension & Fonder | 783,4 | 3,4% | 2,5% |

| Lannebo Kapitalförvaltning | 782,4 | 3,4% | 2,5% |

| Handelsbanken Fonder | 728,1 | 3,1% | 2,3% |

| Carnegie Fonder | 679,0 | 2,9% | 2,2% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Caroline Leksell Cooke | 14,9 | 0,1% | 0,0% |

| Gustaf Salford | 4,9 | 0,0% | 0,0% |

| Jan Secher | 2,3 | 0,0% | 0,0% |

| Maurits Wolleswinkel | 2,2 | 0,0% | 0,0% |

| John Lapré | 1,7 | 0,0% | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 5,8% | 30,3% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser