Analys Electrolux

Electrolux: Ovanligt billigt

| Electrolux | |

| Börskurs: 136,00 kr | Antal aktier: 272,0 m |

| Börsvärde: 36 992 Mkr | Nettoskuld: 21 068 Mkr |

| VD: Jonas Samuelson | Ordförande: Staffan Bohman |

Sällanköps-aktier har varit mycket svaga på börsen när placerarna tagit höjd för en tuff lågkonjunktur nästa år. Electrolux (136 kr) är inget undantag. Vitvarutillverkaren har rasat 27% under senaste året.

Börsvärdet är nu nere kring 37 miljarder kr vilket kan ställas mot att Electrolux säljer för 135 miljarder kr. Ett P/S-tal under 0,3 har historiskt varit ett bra tillfälle att köpa aktien. Hur ser det ut nu?

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 125 631 | 135 681 | 135 681 | 138 395 |

| – Tillväxt | +8,3% | +8,0% | 0,0% | +2,0% |

| Rörelseresultat | 6 801 | 1 764 | 4 070 | 6 228 |

| – Rörelsemarginal | 5,4% | 1,3% | 3,0% | 4,5% |

| Resultat efter skatt | 4 677 | 449 | 1 960 | 3 788 |

| Vinst per aktie | 16,30 | 1,65 | 7,20 | 13,90 |

| Utdelning per aktie | 9,20 | 2,00 | 8,00 | 8,00 |

| Direktavkastning | 6,8% | 1,5% | 5,9% | 5,9% |

| Avkastning på eget kapital | 25% | 2% | 9% | 17% |

| Avkastning på operativt kapital | 51% | 9% | 18% | 30% |

| Nettoskuld/Ebit | 1,3 | 9,4 | 3,1 | 1,5 |

| P/E | 8,3 | 82,4 | 18,9 | 9,8 |

| EV/Ebit | 8,5 | 32,9 | 14,3 | 9,3 |

| EV/Sales | 0,5 | 0,4 | 0,4 | 0,4 |

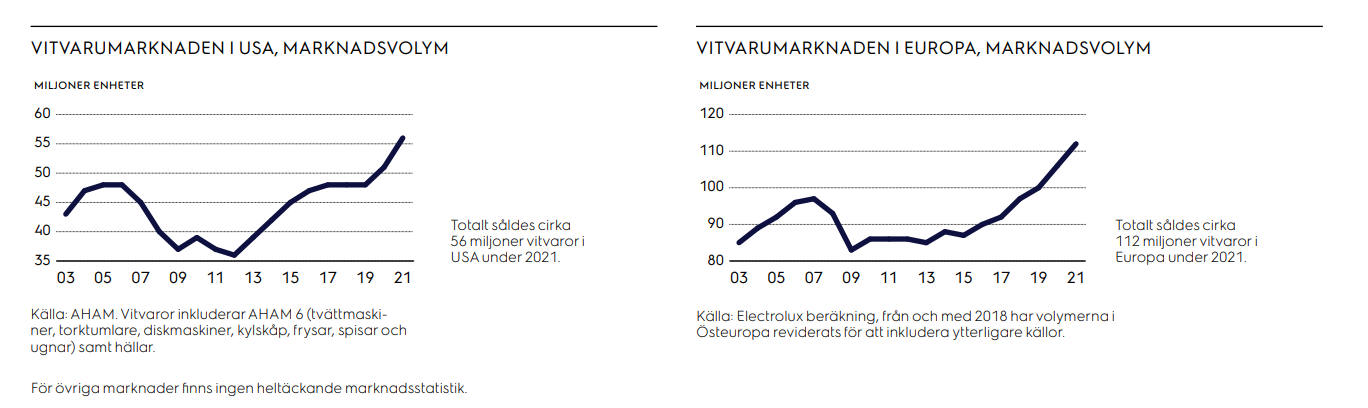

Efterfrågan faller raskt i Europa och USA som är Electrolux två stora regioner med 39% respektive 32% av omsättningen. I Q3 är volymerna ner 15% respektive 6%. Med höga elpriser och räntor är hushållen under press och frågan är hur illa det blir 2023. Electrolux flaggar för att de ser en negativ volymutveckling nästa år, men återkommer med en prognos först i bokslutet.

*Vanligen avses antal sålda tvättmaskiner, torktumlare, diskmaskiner, kylskåp, frysar, ugnar och spisar inklusive hällar.

Det som är extra knepigt när det gäller marknadsutvecklingen är att 2020-2021 var ovanligt bra år då mycket inköp av vitvaror kan ha tidigarelagts när folk var hemma och fixade under pandemin. Antalet sålda enheter* steg från 100 till 112 miljoner mellan 2019 och 2021 i Europa. I USA var uppgången 48 till 56 miljoner enheter. Frågan är till vilken nivå som efterfrågan återgår till kommande år.

Ledningen brukar peka på att en stor del av inköpen sker även under dåliga tider. Det är så kallade tvingade ersättningsköp. När spisen går sönder måste man köpa ny. Liknande är det vid renoveringar. Den här typen av inköp står för halva omsättningen. Resterande efterfrågan består av mer planerade ersättningsköp och inköp till nyproduktion av främst bostäder. Här kan man vänta sig kraftig nedgång.

| Bolag | Huvudmarknad | Prognos försäljning 2023 |

| Electrolux | Europa (39%) | -1% |

| Whirlpool | USA (ca 50%) | -4% |

| Haier | Kina (49%) | 9% |

| Groupe SEB | Europa (42%) | 3% |

| Källa: | Factset |

Analytikerkåren skissar på 1% försäljningstapp i kronor räknat under 2023 för Electrolux del. Det finns konkurrenter/liknande bolag som väntas klara sig både bättre och sämre, se tabellen.

Skulder och USA

Utöver riskerna för en starkt negativ marknadsutveckling så finns frågetecken kring hur Electrolux hanterar nedgången. Man kan inte klandra styrelsen alltför mycket för den aggressiva kapitalutskiftningen på 26 kr/aktie i ordinarie och extra utdelning senaste året. Vem kunde förutse krigsutbrott och rekordinflation? Men fakta är att bolaget nu är rätt illa rustat för riktigt usel marknad.

Nettoskulden är 21 miljarder kr. Eget kapital på 20 miljarder finansierar tillgångar på 128 miljarder, vilket innebär att bolaget drivs med soliditet under 16%. Det vill till att ledningen får rätt i att lageravveckling ger starkt kassaflöde i slutet av 2022 för att inte balansräkningen ska bli ett orosmoln.

Den dåliga utvecklingen i USA är det stora problemet i Electrolux. Bolaget omsätter mindre i Nordamerika idag än de gjorde 2017 – samtidigt som marknaden har växt ca 15% under perioden. Lönsamheten har varit helt otillräcklig. Det blir en förlust på kanske 2 miljarder kr i år.

Man kan rentav ifrågasätta beslutet att investera i den här affären efter att GE-affären gick i stöpet 2015. Man kan notera att konkurrenten Whirlpool tar en annan väg för sitt sorgebarn, regionen EMEA, och förhandlar om att sälja hela rörelsen. Det är en femtedel av bolaget. De hävdar att skalfördelarna i en global struktur blivit mindre under senare år.

Men Electrolux har investerat med eftertryck i USA och har nu två nya fabriker i drift. Inkörningen av den nya tillverkningsstrukturen i USA har inte fungerat i en, som Electrolux beskriver det, ”instabil” miljö som krävt expressfrakt, inköp på spotmarknaden och överdimensionerad personalstyrka för att hålla produktionstakten uppe.

Vi kan även se att även Whirlpool tappat i USA i år. En tredjedel av vinsten är borta och marginalen har minskat till 13,4% (18,7%) hittills i år.

Nya besparingar

Electrolux bemöter den tuffa miljön som de brukar göra – med ett stort besparingsprogram som ska sänka kostnaderna med 7 miljarder. Det berör 3 500-4 000 anställda eller 7% av personalstyrkan och kostar 1,2-1,5 miljarder kr. Man riktar särskilt in sig på USA-verksamheten. Chefen för Latinamerika, Ricardo Cons, lyfts in som ansvarig för Nordamerika i hopp om att de åtgärder som införts med framgång i syd ska fungera även norröver.

Målet är att åtgärderna ska öka 2023 års resultat med 4-5 miljarder kr. Detta är en stor siffra för Electrolux som tjänade 7,5 miljarder kr i rörelsen under toppåret 2021. Bolaget har genomfört stora sparpaket förr men det är svårt att se om det egentligen lyft intjäningsförmågan långsiktigt. Mycket av besparingarna verkar konkurreras bort.

Den här gången kan Electrolux få extra draghjälp av att priserna på de material man köper in för sina produkter kan förväntas falla. Stål, aluminium, plaster med mera. Bolaget köper in sådant för runt 17 miljarder kr per år och har sett ökningar på 10% för vissa delar. Om den inflationen pressas bort samtidigt som leverantörsledet kan behålla genomförda prisökningar så skulle det hjälpa marginalerna mycket.

Det är osäkert om leverantörsledet kan behålla sådana eventuella deflationsvinster. Vi tänker oss normalt sett inte vitvaror som en bransch där leverantörsledet är utpräglat starkt eller disciplinerat. Men Electrolux och övriga bolag var skickliga på att höja priserna under 2020-2021, så omöjligt är det inte alls.

Slutsats

- Aktien handlas till låg värdering sett till P/S-tal – idag 0,27 mot 0,5 i snitt senaste fem åren. Det är bara under 2022 och i Coronakrisen som det varit så billigt. Det är inte lika billigt om man tar in skulderna i bilden men troligen har ledningen rätt i att skuldsättningen faller snabbt när produktionstakten dämpas. Viktigt att ha koll på i nästa rapport.

- Vi har ingen anledning att misstro att Electrolux har en bättre produktdesign, fabriksstruktur och kostnadsstruktur nu än historiskt. Men positionen i USA är ett frågetecken. I vårt huvudscenario tänker vi oss att det uttrycks genom en marginal på 4,5% 2024, jämfört med ett 5-årssnitt på 5,3% och att analytikerna tror på 5,6%. Electrolux brukar handlas till 9-10 gånger rörelsevinsten normalt sett. Med 10x är uppsidan 50%.

- Jämfört med andra sällanköps-aktier har Electrolux troligen ett större inslag av ”nödvändighetsförsäljning” i sin mix och bolaget har en mer cementerad position på många av sina marknader. Aktien känns lite säkrare än Nobia och BHG för att nämna två alternativ.

- Risken är att marknaden har mer fallhöjd kvar än befarat. Europa, som drar in mer än halva bolagets vinst, är något under 2019 års nivå nu. Ska volymerna ner tydligt under den nivån så är konsensusprognoserna för höga. Electrolux marginaler tenderar vara starkt känsliga för volymerna, vilket öppnar ett rätt blodigt pessimistiskt scenario.

Vi sätter ett köpråd på aktien.

- Skribent äger aktier i bolaget

| Tio största ägare i Electrolux | Värde (Mkr) | Kapital | Röster |

| Investor | 6 931,2 | 17,9% | 30,4% |

| Handelsbanken Fonder | 1 821,7 | 4,8% | 3,8% |

| AB Electrolux | 1 755,4 | 4,6% | 3,7% |

| Swedbank Robur Fonder | 1 678,9 | 4,4% | 3,5% |

| Alecta Pensionsförsäkring | 1 419,0 | 3,7% | 4,2% |

| BlackRock | 1 174,8 | 3,1% | 2,4% |

| Vanguard | 1 018,9 | 2,7% | 2,1% |

| Lannebo Fonder | 760,3 | 2,0% | 1,6% |

| Tredje AP-fonden | 732,4 | 1,9% | 1,5% |

| Carnegie Fonder | 727,3 | 1,9% | 1,5% |

| Fyra största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Staffan Bohman (Ordförande) | 24,2 | 0,06% | 0,05% |

| Jonas Samuelson (VD) | 8,8 | 0,02% | 0,02% |

| Lars Worsøe-Petersen (HR-chef) | 3,6 | 0,01% | 0,01% |

| Ola Nilsson (ledningsperson) | 2,7 | 0,01% | 0,01% |

| Källa: Holdings | Totalt insynsägande: 18,08% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser