Analys Enad Global 7

EG7: Med fingrarna i syltburken

| Enad Global 7 | |

| Börskurs: 24,00 kr | Antal aktier: 88,6 m |

| Börsvärde: 2 126 Mkr | Nettokassa: 35 Mkr |

| VD: Ji Ham | Ordförande: Jason Epstein |

| Största ägarna i EG7 | Värde (Mkr) | Andel |

| Settecento LTD | 188 | 10,1% |

| Jason Epstein (ordförande) | 181 | 9,7% |

| Avanza Pension | 171 | 9,2% |

| Alta Fox Capital | 113 | 6,0% |

| Rasmus Davidsson | 60 | 3,2% |

| Alexander Albedj | 57 | 3,0% |

| Handelsbanken Liv | 46 | 2,5% |

| Ji Ham (VD) | 42 | 2,3% |

EG7 (24 kr) är en koncern inom dator-, konsol- och mobilspel som tidigare gick under namnet Toadman Interactive.

Aktien noterades i slutet av 2017 och har bjudit på en turbulent åktur. Under 2019 startade en våldsam förvärvsresa som tog stopp 2021 och slutade med att tidigare nyckelpersoner tappade kontrollen över bolaget.

I dag är det bolagets ordförande Jason Epstein samt VD Ji Ham vi uppfattar som de huvudsakliga drivkrafterna. Bägge var nyckelpersoner i spelutvecklaren Daybreak som EG7 förvärvade i slutet av 2020.

Största ägare är ett Cypernregistrerat bolag med ryska kopplingar som blev ägare när EG7 förvärvade en rysk spelförläggare, som sedermera såldes.

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 1 866 | 2 146 | 2 103 | 2 187 |

| – Tillväxt | +11,7% | +15,0% | -2,0% | +4,0% |

| Rörelseresultat (Ebita) | 377 | 429 | 357 | 328 |

| – Rörelsemarginal (Ebita) | 20,2% | 20,0% | 17,0% | 15,0% |

| Resultat efter skatt | -1 239 | 285 | 250 | 230 |

| Vinst per aktie | -14,06 | 3,20 | 2,82 | 2,59 |

| Utdelning per aktie | 0,00 | 0,50 | 0,50 | 0,50 |

| Direktavkastning | 0,0% | 2,1% | 2,1% | 2,1% |

| Avkastning på eget kapital | -29% | 7% | 6% | 5% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebita | -0,2 | -0,4 | -1,1 | -1,9 |

| P/E | -1,7 | 7,5 | 8,5 | 9,3 |

| EV/Ebita | 5,6 | 4,9 | 5,9 | 6,4 |

| EV/Sales | 1,1 | 1,0 | 1,0 | 1,0 |

| Kommentar: Som resultatmått använder vi rörelseresultat före avskrivningar på förvärvsrelaterade immateriella tillgångar (Ebita). Detta motsvarar inte exakt bolagets Ebita-mått som även exkluderar avskrivningar på egenutvecklade immateriella tillgångar. Bolagets redovisade Ebitamarginal uppgick 2022 till 23,0%. | ||||

Investeringscaset

EG7 har senaste året på nytt seglat upp som en populär aktieplacering. Detta då stora delar av den gamla styrelsen och ledningsgruppen bytts ut och strategin lagts om i en mer konservativ riktning. Det skulle vara slut på tunga investeringar i alltför spekulativa spelprojekt, och en mer professionell process för bedömning av olika investeringsmöjligheter skulle införas.

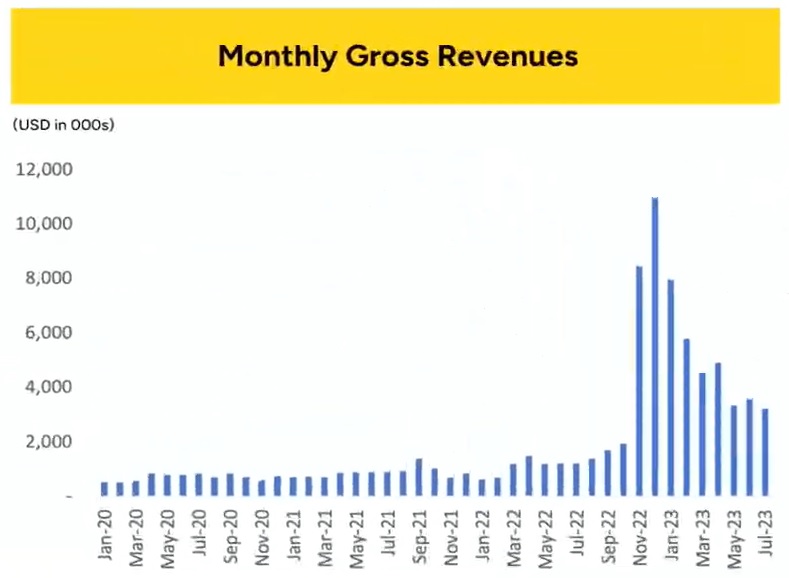

Den nya strategin fick understöd av stora insiderköp och en lite oväntad framgång med spelet My Singing Monsters som blev viralt i social media. Rullande tolv månader står det spelet för drygt 60% av hela koncernens rörelseresultat före av- och nedskrivningar (Ebitda) men trenden (se bild bredvid) är negativ.

Även om intäkterna från My Singing Monsters kommer normaliseras framöver såg vi framför oss en aktie som värderades kring 8 gånger ett uthålligt rörelseresultat för koncernen. Det hade varit billigt – givet att övriga pusselbitar i bolagets nya strategi fallit på plats. Vi gav ett köpråd för aktien i mars.

Kritiserad förlagsaffär

Med tidigare problematik i färskt minne var det med särskilt stor besvikelse vi läste bolagets pressmeddelande i förra veckan om ett nytt förlagssamarbete med Cold Iron Studios. Budskapet kan sammanfattas i två punkter:

- EG7-dotterbolaget Daybreak kommer publicera ett nytt skjutspel från Cold Iron som bygger på spelet Aliens: Fireteam Elite som lanserades 2021 och sålt 2 miljoner kopior. Den nya uppföljaren planeras lanseras under 2025 och Daybreak kommer förskottsinvestera 23 miljoner dollar för att finansiera utvecklingen.

- Cold Iron kommer i sin tur anlita EG7-dotterbolaget Toadman Interactive som utvecklingspartner i ett kontrakt värt 8 miljoner dollar. Det hela resulterar alltså i ett slags rundgång där resultatet är att EG7-koncernen nettoinvesterar 15 miljoner dollar i det nya spelet.

Varför är det dåligt?

I huvudsak av två skäl:

- För det första går affären stick i stäv med bolagets tidigare kommunicerade strategi att sluta plöja ned stora mängder kapital i osäkra spelprojekt. Enligt vissa bedömare kommer investeringen motsvara omkring 30% av koncernens fria kassaflöde.

- Än viktigare – och riktigt illavarslande – är att Cold Iron ägs av EG7:s nyckelpersoner Jason Epstein (ordförande i EG7) och Ji Ham (VD i EG7).

De huvudsakliga nyckelpersonerna i EG7 har alltså drivit igenom en affär där EG7 kommer finansiera ett spel som utvecklas av nyckelpersonernas privata bolag.

Det här tycker vi hör till den sortens affärer som börsnoterade bolag över huvud taget inte ska hålla på med utan extremt goda skäl. Aktien föll 20% på beskedet.

Kapitalmarknadsdagen

Som väntat adresserade bolaget en del frågetecken runt affären med Cold Iron på onsdagens kapitalmarknadsdag. Man menar bland annat att:

- Förlagsaffären görs enligt branschstandard där pengar investeras löpande och endast givet att vissa milstolpar uppnåtts.

- Cold Iron bedöms inte göra någon vinst på det belopp som EG7 investerar utan kapitalet kommer gå helt till utveckling av det nya spelet. Inga extra avgifter tas ut från EG7.

- När spelet börjar säljas kommer EG7 som förläggare få tillbaka det investerade kapitalet först, innan några vinster kan delas med Cold Iron.

- Affären har granskats av en oberoende kommitté bestående av bland annat konsultfirmorna E&Y och Baker Mackenzie. Kommittén har satts samman av de oberoende ledamöterna i EG7.

Som vi ser det bjuder affären ändå in till en rad olika problem. Vad händer exempelvis om utvecklingen drar ut på tiden och det blir oenigheter kring milstolpar? Eller om någon part lever upp till sina formella åtaganden men inte levererar den kvalitet som krävs? Eller när det ska tas diskretionära beslut om hur mycket pengar förläggaren ska lägga på att marknadsföra spelet? Här kan det lätt uppstå svårhanterade gränsfall där det helt uppenbart är olämpligt att nyckelpersoner i ledningen sitter på dubbla stolar.

Nytt kapitalåterföringsprogram

EG7:s nya finansiella mål

- Nå omsättning på 3 mdr till 2026

(Nuläge: 2,1 mdr. Estimat för 2026: 2,6 mdr) - Nå justerat Ebitda på 1 mdr till 2026

(Nuläge: 0,6 mdr. Estimat för 2026: 0,6 mdr) - Nå genomsnittlig tillväxt på 16% för omsättning och 28% för Ebitda mellan 2023–2026.

Utöver nya finansiella mål (se faktarutan bredvid) var kanske den bästa nyheten från kapitalmarknadsdagen att bolaget planerar starta ett program för återföring av kapital till aktieägarna. Det var nog huvudorsak till att aktien rusar 25% under dagen och därmed återtagit hela tappet efter nyheten om Cold Iron-affären.

Enligt det föreslagna programmet ska upp till 50% av nettoresultatet återföras till ägarna. För 2023 är prognosen att dessa 50% motsvarar ungefär 100 Mkr eller drygt 1,10 kronor per aktie.

Aktieutdelningen ska uppgå till minst 40 Mkr årligen. Därefter är tanken att skillnaden mellan återföringsmålet på 50% och den klubbade aktieutdelningen ska ”reserveras för opportunistiska aktieåterköp”. För 2023 skulle detta alltså kunna tänkas bli omkring 60 Mkr. Programmet måste klubbas på extra bolagsstämma i fjärde kvartalet och ska initialt gälla under två år.

I grund och botten är detta goda nyheter. Även om det inte förhindrar att dåliga beslut kan göras på annat håll så ökar det åtminstone trycket på ledningen att skifta ut delar av det eventuella överskottskapital som kan genereras framöver.

Så värderas gamingbolagen

| Bolag | Avkastning 1 år % | P/E 2024E | EV/Ebita 2024E | EV/Sales 2024E | Ebit-marginal 2024E % | Årlig tillväxt 2024E-2025E % |

| EG7 | 57,6 | 6,4 | 3,6 | 0,7 | 19,8 | 1,2 |

| Embracer | -58,5 | 5,7 | 5,9 | 1,1 | 17,6 | 5,7 |

| Stillfront | -21,7 | 6,4 | 5,4 | 1,7 | 28,0 | 4,8 |

| MTG | -12,5 | 11,5 | 4,8 | 0,9 | 12,7 | 4,9 |

| Genomsnitt | -8,8 | 7,5 | 4,9 | 1,1 | 19,5 | 4,2 |

| Källa: Factset | ||||||

Ta bolagsstyrningen på allvar

Spelutveckling är en konstform där risken för flopp alltid kommer att finnas oavsett förutsättningar. Om så skulle bli fallet med det nya Cold Iron-spelet kommer de amerikanska nyckelpersonerna i EG7 helt ha bränt sitt rykte i Sverige. Trots denna vetskap väljer de alltså att driva igenom den kritiserade affären. Det tyder på ett agerande som i allra högsta grad riskerar gå ut över bolagets övriga ägare. Som förmildrande omständighet ska dock nämnas att Jason Epstein och Ji Ham äger rejält med aktier i EG7.

Men även om budskapen från dagens kapitalmarknadsdag bättrar på bilden något är EG7 ett bolag som bör handlas med avsevärd rabatt. Vårt generella råd skulle nog vara att hålla sig borta från företagsledningar som agerar på det här viset. Och för den med höga krav i bolagsstyrningsfrågor är EG7 inget lämpligt investeringsobjekt.

Vi tänker oss en långsiktig multipel på 6 gånger rörelseresultatet (Ebita) och då är uppsidan inte tillräcklig för ett köpråd. Många andra gamingbolag är billigare än så just nu (se tabell ovan) men kanske sektorn är extra hårt pressad för tillfället.

Uthållig vinstnivå?

Vi tror också det kan bli svårt att upprätta hålla nuvarande marginaler när bidraget från My Singing Monsters fortsätter minska framöver, och kontraktsutveckling ökar som andel av bolagets intäkter.

Den som däremot litar mer på bolagets finansiella mål kan snegla på vårt optimistiska scenario där aktien kan ge 2-3 gånger pengarna på några års sikt.

Vi slopar vårt tidigare köpråd och ställer oss neutrala till aktien.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser