Analys Concentric

Dyr kvalitet i Concentric

| Concentric | |

| Börskurs: 168,40 kr | Antal aktier: 37,8 m |

| Börsvärde: 6 364 Mkr | Nettokassa: 67 Mkr |

| VD: David Woolley | Ordförande: Kenth Eriksson |

Concentric (168,40 kr) tillverkar pumpar för dieselmotorer och hydraulikprodukter för exempelvis lagertruckar och har 550 anställda. Tillverkningen ligger i England, Tyskland, USA och Indien. Försäljningen går främst till lastbilstillverkare i Europa men även i Nordamerika har bolaget stor verksamhet.

Verksamheten har rötter som går långt tillbaka i tiden. Den nuvarande strukturen skapades för drygt tio år sedan. Då slogs svenska Haldex produktområde inom hydraulik ihop med det större brittiska bolaget Concentric. Den nya enheten tog britternas namn och knoppades 2011 av från Haldex som eget börsbolag.

Då låg kursen kring 35 kr. Aktien har alltså haft en stark utveckling, även obeaktat att Concentic betalat 25 kr i utdelningar under perioden. I nuläget handlas Concentric kring sin historiska toppnotering runt 170 kr.

| Affärsvärldens huvudscenario | 2019 | 2020E | 2021E | 2022E |

| Omsättning | 2 012 | 1 529 | 1 804 | 1 913 |

| – Tillväxt | -16,5% | -24,0% | +18,0% | +6,0% |

| Rörelseresultat | 472 | 275 | 379 | 440 |

| – Rörelsemarginal | 23,5% | 18,0% | 21,0% | 23,0% |

| Resultat efter skatt | 321 | 195 | 284 | 330 |

| Vinst per aktie | 8,37 | 5,20 | 7,50 | 8,70 |

| Utdelning per aktie | 0,00 | 4,50 | 5,00 | 5,50 |

| Direktavkastning | 0,0% | 2,6% | 2,9% | 3,2% |

| Avkastning på eget kapital | 30% | 16% | 21% | 23% |

| Avkastning på operativt kapital | 100%+ | 88% | 100%+ | 100%+ |

| Nettoskuld/EBIT | 0,1 | -0,9 | -0,9 | -1,2 |

| P/E | 20,3 | 32,7 | 22,7 | 19,5 |

| EV/EBIT | 13,5 | 23,1 | 16,8 | 14,5 |

| EV/Sales | 3,2 | 4,2 | 3,5 | 3,3 |

Det som sticker ut med Concentric är den mycket fina lönsamheten som bolaget presterat under senare år. Rörelsemarginalen har snittat 20% sedan 2015. Under 2019 låg siffran på 23,5%. Detta är slående bra mot bakgrund av att kundbasen utgörs av fordonskunder med rykte som hårda prispressare.

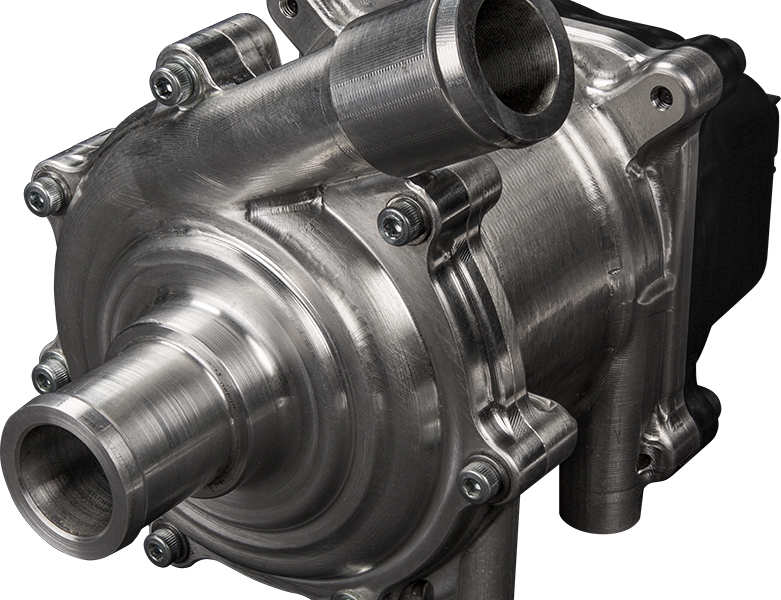

Konkurrenskraften sitter i starka produkter. På motorsidan designas pumpar för maximal energieffektivitet och hållbarhet. Att välja den typen av pumpar för bränsle, kyl- och smörmedel kan spara 2-3% bränsle vilket ger bättre ekonomin för slutkunden och mindre Co2-utsläpp. Det senare har blivit ett alltmer tungt vägande skäl för kunderna.

Däremot har Concentric aldrig övertygat särskilt mycket på tillväxtsidan. Omsättningen är direkt kopplad till produktionen av motorer och hydrauliska system. Concentric har ingen eftermarknad att tala om. Bolaget har som mål att växa 6% mer än, den högst cykliska, marknaden. Det har man bara lyckats med ett av de senaste fem åren. Och ser man tillbaka på de senaste 10 åren så ligger omsättningen kvar kring 2 miljarder, med enstaka toppar under riktigt bra år som 2018.

Detta beror på flera faktorer. Att Concentric haft ohälsosamt stort beroende av ett fåtal kunder är en. I fjol beslutade sig en av dessa för att sprida sina inköp över flera leverantörer vilket drabbade Concentric negativt.

En annan faktor misstänker vi har att göra med att bolaget sköts konservativt och med stort fokus på just lönsamhet och kassaflöde. Det tar sig bland annat uttryck i att Concentric inte ensam vill bära kostnader för att anpassa exempelvis en pump till ett visst motorprogram, utan kräver att även kunden bidrar. Möjligen innebär det att man i praktiken säger nej till vissa affärer.

Ett tillväxtområde som bolaget valt att satsa på är produkter för elektriska fordon eller hybrider. Att hålla batterier och så kallad kraftelektronik kyld kräver till exempel fyra vattenpumpar i en eldriven buss. För hybridfordon, som alltså därtill har en förbränningsmotor, är innehållet ännu högre.

Försäljningsargumenten är desamma här som på konventionell drivlina. Effektiva pumpar håller längre och behöver mindre energi. Det innebär i el-världen mindre belastning på batteri och ökad räckvidd för fordonet.

Bolaget har fått flera order på sina så kallade e-produkter och spår att dessa om fem år, 2025, ska utgöra 20% av omsättningen. Detta är ovanpå försäljningen av konventionella produkter som Concentric tror finns kvar under lång tid framöver.

Bolagets strikta lönsamhetsfokus har också lett till god kassagenerering. Concentric drivs idag med en nettokassa på 67 Mkr. Företaget har en pensionsskuld på 465 Mkr vilket innebär att utrymmet för att ta upp lån för investeringar, utdelningar eller återköp är betydande. Bolaget har dock varit försiktiga med större investeringar och förvärv genom åren. Utdelningen ställdes in när Covid-19-krisen slog till i våras men nu under tredje kvartalet avser styrelsen återkomma till frågan om efterutdelning kan vara aktuell.

Ledningen indikerar nu att man letar mycket aktivt efter förvärv. Bolag med produkter som är relevanta för eldrivna fordon står högt på agendan.

Concentric är liksom sina kunder ett cykliskt bolag. Redan i slutet av 2019 var intäkterna tydligt på väg ned efter ett par toppår inom lastvagnsindustrin. Covid-19-krisen förstärkte naturligtvis nedgången. Under andra kvartalet föll omsättningen 38% till 342 Mkr. Concentric har sedan länge lärt sig leva med svängningarna och är snabba på att anpassa sina kostnader. Nu var dock raset så kraftigt att man tvingades starta omstruktureringar vilket ledde till 20 Mkr i kostnader. Exklusive dessa var rörelsevinsten i andra kvartalet 48 Mkr (121) – motsvarande en marginal på 14%.

Det ingår 8 Mkr i statliga stöd i siffran men det ändrar inte bilden av att Concentric parerade krisen på ett bra vis. Ledningen spår att omsättningen ligger kvar eller blir något bättre under tredje kvartalet. En indikation kring hur bolaget ser på marknaden lär bli om det föreslås någon utdelning eller inte nu under hösten.

Huvudscenario

- Tillväxt. Vi tänker oss att det sker en återhämtning under 2021-22 som tar bolaget tillbaka nära 2019 års volymer. Det är i linje med den bild analytikerkåren har för hur volymen utvecklas i de stora lastbilstillverkarna.

- Lönsamhet. Det finns få skäl att tro att bolaget drivs mindre effektivt framöver än tidigare. El-produkterna har lika höga marginaler som nuvarande portfölj och bolaget har solitt facit i kostnadshantering. Samtidigt finns rimligen en gräns för hur höga marginalerna kan bli – och den bör väl inte vara så väldigt långt borta nu? Vi räknar med 23% 2022.

- Värdering. Aktien har värderats upp på senare år. Vi använder EV/Ebit 14 motsvarande p/e 20.

Detta är antaganden som ger en avkastningspotential kring 10%.

Concentric är ett mycket kvalitativt bolag. Det brukar i det långa loppet sällan skada att äga aktier i sådana. Att bolaget kunnat ta fram ett relevant erbjudande för hybrid- och eldrivna fordon är ett extra plus.

Å andra sidan handlas aktien på historiska toppnivåer samtidigt som utsikterna på marknaden är högst osäkra. Här och nu är aktien mest för den som tror på en oväntat snabb vändning i tillverkningen av lastbilar. Det skulle troligen sätta ordentlig fart på vinsterna i det slimmade Concentric. Vårt råd blir neutral för aktien.

| Tio största ägare i Concentric | Värde (Mkr) | Kapital | Röster |

| SEB Fonder | 623 | 9,8% | 9,8% |

| Nordea Fonder | 622 | 9,8% | 9,8% |

| Handelsbanken Fonder | 569 | 8,9% | 8,9% |

| Lannebo Fonder | 509 | 8,0% | 8,0% |

| Fjärde AP-fonden | 302 | 4,7% | 4,7% |

| Swedbank Robur Fonder | 253 | 4,0% | 4,0% |

| Danske Invest (Lux) | 252 | 3,9% | 3,9% |

| Norges Bank | 227 | 3,6% | 3,6% |

| Öhman Fonder | 181 | 2,8% | 2,8% |

| Vanguard | 172 | 2,7% | 2,7% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser