Analys IPO-guiden Devyser Diagnostics

Devyser Diagnostics: IPO inom genetiska tester

| Devyser Diagnostics | |

| Teckningskurs: 80,00 kr | Antal aktier: 15,2 m |

| Börsvärde: 1 215 Mkr | Nettokassa: 368 Mkr |

| VD: Fredrik Alpsten | Ordförande: Mia Arnhult |

Devyser Diagnostics (teckningskurs 80 kr) utvecklar, tillverkar och säljer kit för genetisk testning till laborarier. Försäljning sker till kunder i över 45 länder, mestadels via egen säljorganisation (65%) men även via distributörer (35%).

Produkterna används inom diagnostik vid komplex DNA-testning inom ärftliga sjukdomar, onkologi och transplantation för att möjliggöra skräddarsydd cancerbehandling. Produkternas konkurrensfördelar är att de förenklar genetiska testprocesser, minimerar manuella moment samt levererar snabba resultat. Bolaget har sålt mer än två miljoner kit för genetisk testning sedan start.

Mellan 2015 och 2020 växte Devyser 35% per år i snitt. Tillväxten saktade in rejält under 2020 men har återigen accelererat under 2021.

Devyser grundades 2004 av Anders Hedrum (CTO), Ulf Klangby (Vice VD och styrelseledamot) samt Dan Hauzenberger (Chief Medical Officer). Huvudkontoret ligger i Stockholm och bolaget har idag ett sextiotal anställda.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 66 | 95 | 129 | 167 |

| – Tillväxt | +2,2% | +45,0% | +35,0% | +30,0% |

| Rörelseresultat | -11 | -10 | -5 | -3 |

| – Rörelsemarginal | -16,6% | -10,0% | -4,0% | -2,0% |

| Resultat efter skatt | -11 | -7 | -4 | -3 |

| Vinst per aktie | -0,69 | -0,49 | -0,26 | -0,17 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Avkastning på eget kapital | -32% | -8% | -3% | -2% |

| Nettoskuld/EBIT | 0,2 | e.m. | e.m. | e.m. |

| P/E | -116,1 | e.m. | e.m. | e.m. |

| EV/EBIT | -77,7 | e.m. | e.m. | e.m. |

| EV/Sales | 12,9 | 8,9 | 6,6 | 5,1 |

Arnhult – huvudägare och tidig investerare

Största ägare inför noteringen är Rutger Arnhult genom sitt holdingbolag M2 Asset Management med 29% av aktierna. Rutger Arnhult var en tidig investerare i Devyser. Arnhult kommer fortsatt vara största ägare med drygt 20% av kapitalet efter IPO. Erbjudandet uppgår till 343 Mkr varav 43 Mkr avser försäljning av befintliga aktier. Det är främst grundartrion som minskar sitt totala ägandet från 21,7% till 13,2%. Arnhult kommer teckna aktier för 43 Mkr (grundartrions andel).

300 Mkr avser nyemission. Pengarna skall användas till expansion. Devysers strategi är att öka andelen direktförsäljning. Men bolaget avser också att använda emissionslikviden till produktutveckling samt potentiella förvärv.

Drygt 30% av emissionen (120 Mkr) är på förhand säkrad av teckningsåtagarna Berenberg (80 Mkr) samt Fjärde-AP Fonden (40 Mkr).

VD tidigare på Boule och IRRAS

Fredrik Alpsten är VD sedan september 2020. Alpsten har arbetat länge inom medicinteknikbranschen. Bland annat som CFO på Boule Diagnostics samt CFO och vice VD på IRRAS. Alpsten äger teckningsoptioner som ger rätt att teckna 225 000 aktier i bolaget (teckningskurs 34,48 kronor per aktie). Ordförande är Mia Arnhult som är gift med huvudägaren Rutger Arnhult.

Rådgivare är Carnegie

På IPO-guiden finns statistik kring Carnegies noteringar under 2021 och tidigare år. Carneige har varit rådgivare i både Occlutech och Rocker, två noteringar som ställts in precis innan notering nu under hösten.

I februari i år genomförde Devyser en riktad emission till Swedbank Robur och Fjärde AP-Fonden på 130 Mkr. Teckningskursen var 58 kronor per aktie. Teckningskursen i aktuell IPO är nu 80 kronor vilket är 37% högre. Det har inte medfört en flagga i IPO-guidens granskning för rabatterad emission tätt inpå IPO eftersom Devyser uppvisat stark omsättningstillväxt under 2021 samtidigt som börsen gått starkt.

Läs mer om aktuella noteringar på IPO-guiden

| IPO-GUIDE | Devyser Diagnostics |

| Lista | First North |

| Omsättning rullande tolv månader | 87 Mkr |

| Antal anställda | 61 |

| Teckningskurs | 80,00 kr |

| Rådgivare | Carnegie |

| Storlek på erbjudande | 343 Mkr (varav 88% nyemission) |

| Börsvärde vid IPO | Cirka 1 215 Mkr |

| Emissionskostnad | Cirka 22 Mkr (6,4% av erbjudandet) |

| Säkrad andel av IPO* | 47% |

| Investerare som ska teckna i IPO | Berenberg, Fjärde AP-Fonden (47% i åtagande) |

| Garanter | Rutger Arnhult via M2 Asset Management ( i åtagande) |

| Flaggor** | En flagga |

| Sista teckningsdag | 2021-12-09 |

| Beräknad första handelsdag | 2021-12-10 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

En flagga enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 405 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,8 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar en flagga i Devyser Diagnostics

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar varningsflagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Emissionskostnaderna exklusive nyttjande av övertilldelningsoption uppgår enligt Devyser Diagnostics till cirka 22 Mkr, motsvarande 6,4 procent av erbjudandet.

Hög bruttomarginal

Devyser är ett tillväxtbolag. Intäkterna har ökat från 14 Mkr år 2015 till knappt 87 Mkr de senaste tolv månaderna. Från 2015 till och med 2020 ökade intäkterna med 35% per år i snitt. Bruttomarginalen har pendlat mellan 68 – 76% sedan 2018. Första nio månaderna i år var bruttomarginalen drygt 77%.

Bolagets målsättning är att växa organiskt med över 30% per år i snitt framöver. På medellång sikt (3-5 år) är ambitionen att nå en bruttomarginal på över 80%. På kort sikt kommer Devyser prioritera tillväxt och investeringar i organisationen för att öka omsättningen. Tillväxt före svarta siffror alltså. Vidare är målsättningen att nå en rörelsemarginal överstigande 20% inom 3-5 år.

Utdelning kan bli aktuellt på lång sikt, då är tanken att dela ut 30-50% av resultatet men just nu är tillväxt högsta prioritet och ingen utdelning kommer vara aktuell de närmaste åren.

Ökat intresse för genetisk diagnostik

Vad är genetisk diagnostik?

Under 1900-talet upptäcktes DNA, RNA, protein och deras funktion i människokroppen vilket skapade grunden för att förstå människans biologi. Genetisk diagnostik kan ge ökad förståelse om en persons genetiska bakgrund och hjälpa att tidigt identifiera genetiska sjukdomar och möjliggöra personlig och skräddarsydd sjukdomsbehandling samt uppföljning utifrån genetiska förutsättningar hos varje individ.

Marknaden för genetisk diagnostik har historiskt sett kännetecknats av låg marknadspenetration där en stor andel patienter i behov av genetisk diagnostik inte blivit testade, uppger Devyser.

Marknadspenetrationen har vuxit kraftigt senaste åren då teknologin utvecklats. Testerna har blivit mer tillgängliga då kostnaden för DNA och RNA-sekvensiering minskat och förståelse för genetiska tester ökat.

Genetisk diagnostik omfattas i allt högre grad av nationella ersättningssystem (kostnadsersättning) samt så kallade screeningprogram. Devysers adresserbara marknad väntas växa med 13% per år i snitt mellan 2021 och 2026.

Rutindiagnostik

Devyser fokuserar på området för rutindiagnostik. Alltså diagnostik av patienter som genomförs rutinmässigt. Till skillnad från forskningsinriktad diagnostik där snabba ledtider inte är lika centralt. Bolaget säljer genetiska testkit och även analysmjukvara. Men ingen hårdvara i form av instrument. Den säljs av aktörer som exempelvis Thermo Fischer och Illumina. Devysers produkter är generellt dyrare än konkurrenternas och fokuserar på premiumsegmentet.

Första produkten lanserades på marknaden 2006. Sedan start har Devyser lanserat 28 CE-märkta produkter. Bolaget har idag cirka 25 produkter på marknaden. Nedan följer kort genomgång om respektive produktsegment.

- Ärftliga sjukdomar (70% av omsättningen). Devysers diagnostiska kit inom ärftliga sjukdomar omfattar indikationerna thalassemi (blodsjukdom), cystisk fibros, kromosomavvikelser, blodgruppsinkompabilitet (RHD) samt trombofili (motsats till blödarsjuka). I syfte att tidigt upptäcka ärftliga sjukdomar genomförs genetiska tester i stora delar av världen på gravida kvinnor, foster, nyfödda barn samt på personer med ärftliga sjukdomar i släkten.

- Onkologi (23% av omsättningen). Bolagets diagnostiska test omfattar sex indikationer. Nämligen BRCA, HBOC, ärftlig kolorektalcancer, Onco HC, Onco Hotspot samt DPYD. Det bedöms att hälften av alla dödsfall till följd av cancer hade kunnat undvikas om de hade upptäckts i tid enligt studier.

- Post-transplantationsmonitorering (4% av omsättningen). Vidare säljer Devyser testkit och analysmjukvara för rutindiagnostik inom uppföljning av stamcellstransplantationer. Devyser bedriver också utvecklingsprojekt inom uppföljning av njurtransplantationer. Intäkterna inom transplantationsmonitorering är i väldigt hög grad återkommande då patienter som genomgått transplantationer kontinuerligt kommer behöva följas upp efter genomförd operation.

Fokus på direktförsäljning

Kunderna består främst av tre grupper nämligen offentlig labb, sjukhuslabb samt privata laboratorier. Devyser har idag direktförsäljning i Sverige, Norge och Danmark. Men även i Tyskland, Italien, Österrike och Schweiz. Bolaget planerar och håller på att etablera direktförsäljning i Nordamerika, Storbritannien, Benelux, Spanien, Frankrike och Finland.

Bolagets största marknad är Italien och står för cirka hälften av koncernens totala intäkter. Devyser har haft egen etablering med dotterbolag i Italien sedan 2014. Initialt sålde Devyser via distributör i landet. Bytet till egen direktförsäljning med egna säljare har varit mycket lyckosamt. Försäljningen i Italien har ökat med i snitt 40% per år. Den italienska organisationen består av fem säljare.

Största kunden 8,5% av omsättningen

Det är alltid en risk när enskilda produkter och/eller marknader utgör en betydande del av omsättningen. Ingen enskild produkt står för mer än 10% av omsättningen. Koncernens största kund stod för 8,5% av omsättningen 2020 och den näst största för 7,9%. Motsvarande siffror under 2019 var 6,7% samt 6,3%.

Att komma nära kunderna är en viktig konkurrensfördel. Distributörer representerar ofta många olika produkter och mindre produkter där volymerna inte är superstora får av de skälen inte så mycket uppmärksamhet från distributörerna.

Bygger vidare på beprövat koncept

Devysers strategi framöver är att bygga vidare och etablera fler direktförsäljningsorganisationer. Bolaget har under året etablerat dotterbolag i både USA och i Storbritannien.

I USA har Devyser rekryterat en säljchef och kommer framöver rekrytera ytterligare säljare och applikationsspecialister. För tillfället säljer bolaget så kallade LDT-tester till kliniker och laboratorier. Dessa omfattas inte av regulatoriska godkännande som exempelvis FDA 510(K) eller PMA-godkännande. Prisbilden i USA är ofta 20-30% högre jämfört med marknader i Europa.

I Europa håller EU på att implementera nya direktiv för medicintekniska produkter. Via denna länk finns en kortare video från Roche avseende de nya reglerna. Devyser följer planen på att certifiera produkterna enligt det nya direktivet IVDR.

Kontroll över hela värdekedjan

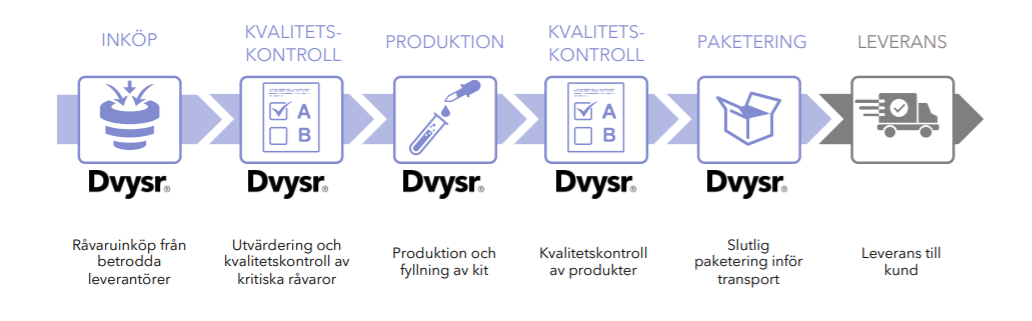

Bolaget har egen produktion i Hägersten utanför Stockholm. Bolaget sköter allt från inköp till kvalitetskontroll, produktion och paketering.

Konkurrensfördelar med Devysers produkter är att de förenklar komplexa genetiska testprocesser, förbättrar provgenomströmningen, minimerar manuella moment och levererar snabba resultat. Att det går snabbt och smidigt är viktigt.

I samtal med Affärsvärlden berättar VD Fredrik Alpsten att när Devyser väl kommit in hos ett labb så är intäkterna i hög grad återkommande. Kunderna är inte så benägna att byta leverantör vilket innebär inlåsningseffekter. Å andra sidan innebär det också att införsäljningsprocessen avseende nya kunder är längre. Uppskattningsvis 6-12 månader från första kontakt till att kunden är ombord och börjar köpa volymer.

Det finns inga tydliga säsongseffekter i verksamheten. För de allra flesta medicinteknikbolag brukar årets avslutande kvartal vara det starkaste i termer av omsättning då budgetåret avslutas då.

Konkurrerar med stora bolag

Inom onkologiområdet är några konkurrenter amerikansk-schweiziska Sophia Genetics, som för övrigt är noterade på Nasdaq i USA sedan i år. En annan konkurrent är kinesiska AmoyDX. Inom området ärftliga sjukdomar utgörs konkurrenterna av brittiska YourGene Health samt schweiziska 4Bases. CareDX är en konkurrent inom transplantationsområdet. Generellt är intrycket att konkurrenterna är stora bolag med breda produktportföljer som fokuserar på ett flertal indikationer inom diagnostikområdet.

| Devyser | Q1-Q3 2021 | Q1-Q3 2020 |

| Omsättning | 69,0 Mkr | 47,9 Mkr |

| Tillväxt y/y | 44% | Okänt |

| Bruttomarginal | 77,5% | 70,6% |

| Rörelseresultat | -7,3 Mkr | 0,8 Mkr |

| Ebit-marginal | -10,6% | -1,7% |

Stark tillväxt under 2021

Första nio månaderna 2021 ökade omsättningen med 44%. Bruttomarginalen förbättrades då andelen direktförsäljning har ökat. Även högre volymer påverkar bruttomarginalen positivt. Rörelsekostnader har ökat på grund av tillväxtsatsningar.

Vi räknar med 45% tillväxt på årsbasis 2021. Kommande år skissar vi på 30-35% tillväxt. Det är i linje med tillväxtmålet och något sådant man behöver tro på för att aktien skall bli en bra placering.

Tillväxt är högsta prioritet. Vi räknar med en negativ rörelsemarginal under prognoshorisonten. Devyser skulle potentiellt kunna uppvisa svarta siffror idag. Men att prioritera tillväxt är nog vettigt för att nå volymer och ta marknadsandelar.

Aktiemarknaden brukar gilla bolag som växer under lönsamhet. I tabellen nedan finns ett antal andra nordiska medicinteknikbolag som växer fort. Bonesupport och norska Photocure värderas kring 9-10 gånger omsättningen på rullande tolv månader. Det är ungefär i linje med Devyser. Samtidigt känns det rimligt att Devyser bör värderas med rabatt då bolaget är mindre omsättningsmässigt och oprövad som börsbolag.

Givet en tilltagen multipel på 7 gånger försäljningen (EV/Sales) finns 20% uppsida på sikt. Kanske kommer aktiemarknaden värdera Devyser ännu högre. Genetiska tester är ett hett område.

| Avkastning 1 år % | EV/Ebit 2022E | EV/Sales RTM | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % | |

| Devyser Diagnostics | Ej noterad | neg | 9,8 | 6,6 | -4,0 | 32,5 |

| Bonesupport | -53,7 | neg | 9,5 | 6,6 | -7,6 | 39,1 |

| Photocure | 15,1 | 67,3 | 8,4 | 5,0 | 7,4 | 32,7 |

| Mentice | 3,6 | 69,1 | 15,7 | 8,3 | 12,0 | 44,4 |

| SyntheticMR | 71,9 | 61,5 | 45,4 | 23,4 | 38,0 | 44,6 |

| Genomsnitt | 9,2 | 66,0 | 17,8 | 10,0 | 9,2 | 38,7 |

| Källa: Affärsvärlden / Factset | ||||||

Devyser framstår som ett spännande tillväxtbolag inom den växande marknaden för genetiska tester. Produkterna minskar manuella arbetsmoment och sparar tid för personalen i labben. Det är viktiga konkurrensfördelar.

Kan Devyser upprepa försäljningsframgångar likt Italien även på andra marknader så är uppsidan i aktien stor (optimistiskt scenario). Att den Italienska marknaden utgör en stor del av intäkterna idag är samtidigt en risk. Bolaget kommer ha en stor nettokassan efter emissionen som möjliggör utrymme för tillväxtsatsningar. Vidare har bolaget en stark huvudägare i Rutger Arnhult.

I november noterades mjukvarubolaget Qlucore där Arnhult var med som teckningsåtagare (27 Mkr). Qlucore-aktien är ned 35% sedan IPO.

Prislappen på Devyser är ganska tilltagen. I kombination med ett osäkrare börsklimat blir rådet neutral.

| Devyser största ägare | Innehav | Andel |

|---|---|---|

| Rutger Arnhult via M2 Asset Management | 267.8 Mkr | 22% |

| Swedbank Robur | 110.3 Mkr | 9.1% |

| Fjärde AP-fonden (tidigare ägare och via teckningsåtagande) | 108.9 Mkr | 9% |

| Berenberg (ägande via teckningsåtagande) | 80 Mkr | 6.6% |

| Anders Hedrum (CTO, en av de tre grundarna) | 62.3 Mkr | 5.1% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser