Analys ContextVision

Contextvision: Dold potential

Contextvision (71,0 NOK) är ett mjukvarubolag som är verksamma inom bildanalys av medicinska bilder som röntgen, magnetkamera och ultraljud. Bolagets teknologi hjälper läkare att tolka medicinska bilder som ligger till grund för bättre diagnostik och behandling.

Bolaget grundades 1984 och har huvudkontor i Stockholm. Forskning och utvecklingsavdelningen finns i Linköping. De har även lokal närvaro med försäljningskontor i Kina och USA. Contextvision har varit noterat på Oslo Börs i Norge sedan 1997 och har idag cirka 45 anställda.

Contextvision har två affärsområden. Medicinsk bild som utgör hela koncernens försäljning idag samt Digital patologi som är bolagets nya framtidssatsning.

| Contextvision | NOK | |||

| Börskurs: | 71,00 | |||

| Antal aktier (miljoner): | 7,7 | |||

| Börsvärde: | 549 miljoner | |||

| Nettokassa: | 37 miljoner | |||

| VD | Fredrik Palm | |||

| Styrelseordförande | Erik Danielsen | |||

| SvD Börsplus huvudscenario | ||||

| 2018 | 2019E | 2020E | 2021E | |

| Omsättning | 90,9 | 98,0 | 116 | 136 |

| – Tillväxt | 13% | 8% | 18% | 18% |

| Rörelseresultat | -1 | 13 | 22 | 34 |

| – Rörelsemarginal | -1,4% | 13,0% | 19,0% | 25,0% |

| Resultat efter skatt | -1 | 10 | 17 | 27 |

| Vinst per aktie | -0,14 | 1,30 | 2,24 | 3,50 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | -2% | 18% | 24% | 29% |

| Operativt kapital/omsättning | 6% | 6% | 6% | 7% |

| Nettoskuld/EBIT | e.m | -3,2 | -2,6 | -2,4 |

| P/E | e.m | 54,6 | 31,7 | 20,3 |

| EV/EBIT | e.m | 40,2 | 23,3 | 15,0 |

| EV/Sales | 6,2 | 5,2 | 4,4 | 3,8 |

Medicinsk bild är grundfundamentet i Contextvision. Här utvecklar och säljer bolaget bildförbättringsmjukvara till OEM-kunder som i sin tur säljer vidare till sjukhus. Contextvision framhäver själva inte vilka OEM-kunderna är. Men det handlar om stora globala spelare som General Electric, Siemens och Philips.

Contextvisions mjukvara kan alltså ses som en komponent som integreras i OEM-kundernas bildutrustning. Ultraljud är det största produktområdet inom bildförbättring och utgjorde drygt 75 procent av intäkterna 2018. Bolaget säljer även lösningar för röntgen, magnetröntgen (MR-kamera) och mammografi.

Contextvision har en global marknadsandel på cirka 50 procent inom ultraljud (bolagets egna uppskattning). Intäktsmodellen består av en kombination av engångsersättning och återkommande licensintäkter. Vad vi förstår utgör de återkommande intäkterna majoriteten av försäljningen.

Marknadsnischen som Contextvision adresserar inom bildförbättring är värd ungefär 180–200 Mkr årligen. Med andra ord ingen jättemarknad. Den underliggande tillväxten för ultraljud är 3–6 procent per år. Contextvision har över 250 000 system installerade på marknaden idag. Bolaget har ungefär 60 kunder. Den största kunden utgjorde 17 procent av intäkterna i fjol och de två näst största kunderna stod för 11 procent vardera.

Mer om produkterna

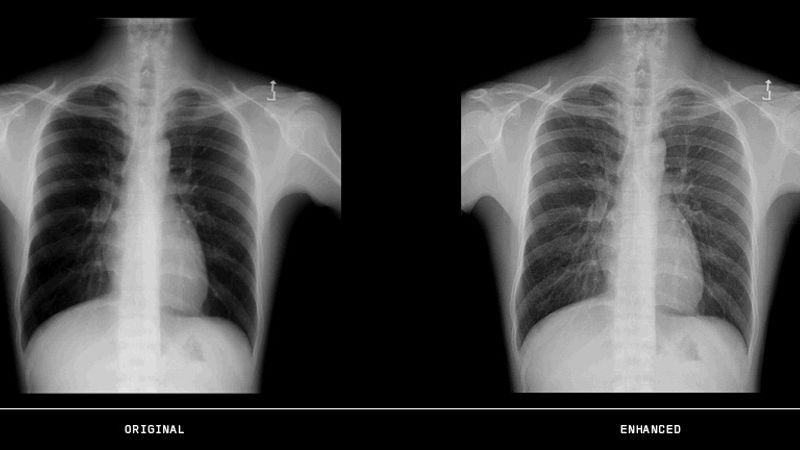

Contextvision säljer avancerade bildförbättringsprodukter för ultraljud, MR, röntgen och mammografi. En av konkurrensfördelarna är enligt Contextvision, bolagets robusta teknologi.

Varje år säljs ungefär 150 000 ultraljud system globalt sett. Ultraljud är en relativt billig och portabel teknik som inte ger någon strålning.

En orsak till att ultraljud är så pass stort är att bildkvaliteten är mer svårtolkad relativt övriga områden och att behovet av bildförbättring således är större.

Contextvision har bland annat lanserat en lösning för digitala röntgensystem som heter Altumira. Lösningen baseras på AI, alltså artificiell intelligens, i kombination med bolagets egen GOP teknologi.

Från och med 2018 redovisar bolaget utvecklingen på affärsområdesnivå. Medicinsk bild växte 13 procent i fjol och tar fortsatt marknadsandelar. Rörelsemarginalen landade på hela 34,2 procent.

| Medicinsk bild | 2017A | 2018A | 2019E | 2020E | 2021E |

| Omsättning, Mkr | 80,5 | 90,9 | 96 | 102 | 108 |

| Tillväxt | -1,7% | 12,9% | 6,0% | 6,0% | 6,0% |

| Rörelsekostnader | -64,7 | -59,8 | -62 | -64 | -66 |

| Rörelseresultat | 15,8 | 31,1 | 34,4 | 38,1 | 42,3 |

| Ebit-marginal | 19,6% | 34,2% | 35,7% | 37,3% | 39,0% |

Bolagets andra affärsområde, Digital patologi, är under utveckling. Contextvision startade sitt första forskningsprojekt inom digital patologi under 2015.

Tanken är att bolagets nya produkter skall fungera som beslutsstöd för att kunna ställa säkrare och mer effektiv diagnos. Att vara patolog innebär enkelt uttryckt att man analyserar och diagnostiserar sjukdomar. Detta görs genom att ett vävnadsprov (biopsi) tas från patienten. Nyttan med Contextvisions produkter är:

- Sparar tid och ökar effektiviteten för patologerna

- Mer konsistenta utvärderingar oberoende av patolog

- Högre precision i cancerdiagnostiken

Den första produkten inom det nya området är INIFY Prostate, som skall vara ett beslutstöd vid diagnos av prostatacancer och planeras att lanseras under 2019. Den första versionen av produktens algoritm är inställd på att besvara frågan om bilden innehåller cancer eller ej.

I nästa produktversion som planeras lanseras under 2020, skall mjukvaran kunna hjälpa patologerna att gradera cancer i allvarlighetsgrad utifrån den så kallade Gleasonskalan. Mjukvaran hjälper alltså patologerna att rangordna bilderna med biopsier utifrån cancergrad.

Det initiala fokuset är på prostatacancer. Men Contextvision kommer även fokusera på lösningar för andra cancersorter framgent.

Till skillnad från affärsområde Medicinisk bild så skall Contextvision sälja dessa produkter direkt till labb och sjukhus. Det är ett nytt segment för bolaget, vilket kan bli en utmaning.

På lång sikt bedömer vi att marknadspotentialen för Digital Patologi är en bra bit större än vad marknaden för affärsområde Medicinsk bild är idag.

Sammanfattningsvis kan man säga att verksamheten består av ett moget affärsben där Contextvision har en stark marknadsposition och en väldigt fin lönsamhet. Samt en tillväxtoption i form av det nya affärsområdet Digital patologi.

Nedan följer hur några andra snabbväxande medicinteknikbolag värderas. Både Sectra och SyntethicMR är verksamma inom samma bransch även om de inte är några direkta konkurrenter. Sectra är stora inom så kallade PACS-system (Picture Archiving and Communication System). Alltså bildhanteringssystem för sjukvården. Contextvision säljer en mjukvara för tolkning av bilderna och är således ingen konkurrent till Sectra.

| Bolag | Avkastning 1 år % | P/E 2020E | EV / Ebit 2020E | EV / Sales 2020E | Ebit-marginal 2020E % | Årlig tillväxt i omsättning 2019-2021 % |

| ContextVision | 34,4 | 31,7 | 23,3 | 4,4 | 19,0 | 18,0 |

| Surgical Science | 180,3 | 106,3 | 82,0 | 6,6 | 8,1 | 33,3 |

| Sectra | 61,5 | 56,1 | 42,4 | 7,9 | 18,6 | 3,9 |

| SyntheticMR | -11,1 | 33,0 | 24,8 | 12,8 | 51,7 | 41,7 |

| Vitrolife | 57,8 | 52,9 | 41,4 | 14,3 | 34,4 | 10,4 |

| CellaVision | 88,7 | 58,2 | 46,5 | 15,7 | 33,7 | 13,0 |

| Genomsnitt | 68,6 | 56,4 | 43,4 | 10,3 | 27,6 | 20,1 |

| Källa: SvD Börsplus / Factset | ||||||

| Definition | Aktiens avkastning 12 månader, inklusive utdelning | Börskurs delat på förväntad vinst per aktie för 2020E | EV = Börsvärde + Nettoskuld. EBIT = förväntat rörelseresultat 2020E | EV = Börsvärde + Nettoskuld. Sales = förväntad omsättning 2020E | Förväntad rörelsemarginal 2020E | Förväntad årlig tillväxt 2019-2021 |

Vi tror att Medicinisk bild kan fortsätta att växa kring 6 procent årligen samt att rörelsemarginalen kan förbättras ytterligare. Som synes är skalbarheten väldigt god.

Om Digital Patologi blir en succé eller inte är svårt att bedöma då bolaget fortfarande är i ett tidigt stadie. Contextvision har tidigare inte aktiverat särskilt mycket utvecklingskostnader. Under 2018 tog bolaget 32,4 Mkr över resultaträkningen inom Digital Patologi. Andelen aktiverade utvecklingskostnader ökade dock under Q1 2019 och kommer gissningsvis fortsätta öka även framgent. (Se utveckling på kvartalsbasis i tabellen längst ned i analysen).

Övrigt

Bolagets nuvarande Vd, Fredrik Palm tillträdde i april 2019, då Anita Tollstadius gick i pension. Palm har arbetat på bolaget sedan 2012 och har bland annat varit affärsområdeschef för Medicinsk bild.

Utöver att Contextvision har norska huvudägare har bolaget ingen särskild koppling till Norge. Vi tror att bolaget hade gynnats värderingsmässigt om bolaget istället varit noterat i Sverige. Om så sker får framtiden utvisa.

Styrelseledamoten Sven Günther-Hanssen som är en av bolagets grundare (även tidigare VD) äger 11 procent av aktierna. Martin Hedlund som också har varit med och grundat bolaget arbetar som CTO på Contextvision och äger 10,8 procent av aktierna.

Övriga nyckelpersoner har inget större insiderägande vilket vi ser som ett litet minus. Dock finns en vinstandelsstiftelse som äger ungefär 1 procent av aktierna i bolaget.

Börsplus slutsats

Contextvision framstår ett kvalitativt bolag med en rimlig eller till och med låg värdering. Huruvida man ser bolaget som köpvärt eller inte, beror i hög grad på vad man tror om det nya affärsområdet Digital Patologi. Behovet av den nya produkten verkar stort och tillväxtmöjligheterna goda. Blir detta en succé så kommer aktien kunna bli riktigt bra de kommande åren.

Bolaget har idag alltså ett affärsområde med en stark marknadsposition, intressant affärsmodell med hög teknikhöjd och skalbarhet. Därutöver har koncernen som helhet en god finansiell ställning med en nettokassa på cirka 40 Mkr.

Vi tycker att affärsområde Medicinsk bild borde kunna motivera hela dagens värdering och lite mer därtill. På köpet får man alltså tillväxtoptionen i Digital Patologi. Vi ser aktien som köpvärd, även om den stora uppsidan hänger på om man lyckas långsiktigt inom patologiområdet.

| Contextvision tio största ägare | |

| Monsun AS (Magne Jordanger, Norsk investerare) | 29,0% |

| Günther Hanssen Sven (Grundare) | 11,0% |

| Hedlund Martin (Grundare) | 10,8% |

| MP Pensjon | 8,42% |

| Bras Kapital AS | 4,39% |

| Auris Holding AS | 4,31% |

| Stavland Bernt | 3,52% |

| Danske Bank A/S | 3,23% |

| Stavland Anders | 2,26% |

| Crown Hill Chartering | 1,77% |

| Swedbank | 1,39% |

| Källa: Contextvision årsredovisning 2018 |

| Medicinsk bild | Q4 2017 | Q1 2018 | Q2 2018 | Q3 2018 | Q4 2018 | Q1 2019 |

| Omsättning, Mkr | 22,5 | 19,2 | 21,9 | 21,9 | 27,9 | 21,1 |

| Tillväxt | Okänt | 11,0% | -3,5% | 21,7% | 24,0% | 9,9% |

| Rörelsekostnader | -15,1 | -15,8 | -15,6 | -14,2 | -14,1 | -13,8 |

| Rörelseresultat | 7,4 | 3,4 | 6,3 | 7,7 | 13,8 | 7,3 |

| Ebit-marginal | 32,9% | 17,7% | 28,8% | 35,2% | 49,5% | 34,6% |

| Digital Patologi | Q4 2017 | Q1 2018 | Q2 2018 | Q3 2018 | Q4 2018 | Q1 2019 |

| Omsättning, Mkr | 0 | 0 | 0 | 0 | 0 | 0 |

| Rörelsekostnader | -5,9 | -6,5 | -7,5 | -7,3 | -11,2 | -3,0 |

| Rörelseresultat | -5,9 | -6,5 | -7,5 | -7,3 | -11,2 | -3,0 |

| ContextVision | Q4 2017 | Q1 2018 | Q2 2018 | Q3 2018 | Q4 2018 | Q1 2019 |

| Omsättning, Mkr | 22,5 | 19,2 | 21,9 | 21,9 | 27,9 | 21,1 |

| Tillväxt | -10% | 11,0% | -3,5% | 21,7% | 24,0% | 9,9% |

| Rörelsekostnader | -21,0 | -22,3 | -23,1 | -21,5 | -25,3 | -16,8 |

| Rörelseresultat | 1,5 | -3,1 | -1,2 | 0,4 | 2,6 | 4,3 |

| Ebit-marginal | 6,7% | -16,1% | -5,5% | 1,8% | 9,3% | 20,4% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.