Analys ContextVision

ContextVision: Bilden klarnar

| ContextVision | |

| Börskurs: 8,90 NOK | Antal aktier: 77,4 m |

| Börsvärde: 689 miljoner | Nettokassa: 32 miljoner |

| VD: Gerald Pötzsch | Ordförande: Olof Sandèn |

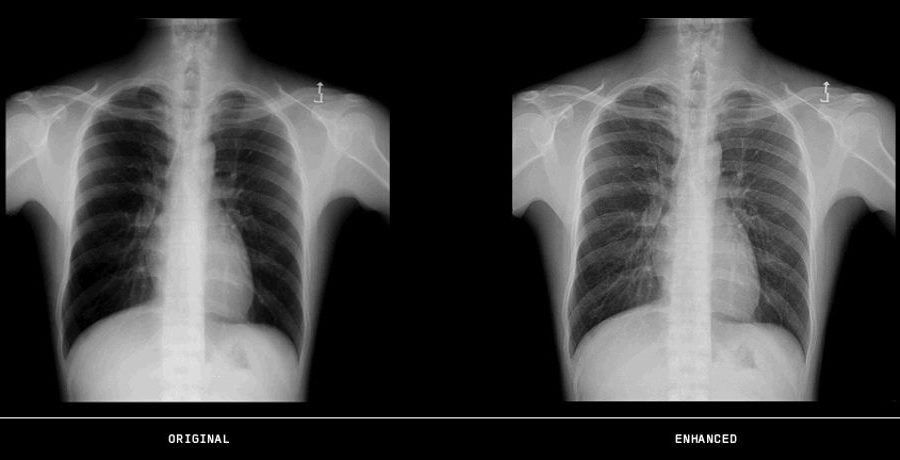

ContextVision (8,90 NOK) utvecklar och säljer lösningar inom medicinsk bildförbättring. Bolagets mjukvara bidrar till ökad bildkvalitet för medicinska bilder från olika typer av bildgivande utrustning så som röntgen, magnetkamera och ultraljud. Bolagets teknologi hjälper läkare att tolka medicinska bilder som ligger till grund för bättre diagnostik och behandling.

Bolaget grundades 1983 och huvudkontoret ligger i Stockholm. Forskning och utvecklingsavdelningen finns i Linköping. Aktien är noterad på Oslo Børs i Norge sedan 1997. ContextVision har idag cirka 35 anställda. 40% av personalstyrkan arbetar med produktutveckling.

Under våren 2022 knoppade ContextVision av bolagets verksamhet inom digital patologi till ett separat börsbolag kallat Inify Laboratories. Inify är noterat på Euronext Growth (tidigare Merkur Market) i Norge med ett börsvärde kring 375 MNOK. Fredrik Palm som var VD på ContextVision april 2019 – februari 2022 är numera VD på Inify.

Gerald Pötzsch är VD på ContextVision sedan augusti 2022. Pötzsch har lång erfarenhet från medicinteknikindustrin generellt och bilddiagnostik i synnerhet och har bland annat arbetat 16 år på Philips. Största ägare i ContextVision är norske investeraren Magne Jordanger via sitt ägarbolag Monsun. Ledning och styrelse äger totalt 52% av aktierna.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 89 | 110 | 118 | 125 |

| – Tillväxt | +3,5% | +23,7% | +7,0% | +6,0% |

| Rörelseresultat | 40 | 42 | 50 | 56 |

| – Rörelsemarginal | 45,3% | 37,7% | 42,0% | 45,0% |

| Resultat efter skatt | 32 | 33 | 39 | 45 |

| Vinst per aktie | 0,41 | 0,42 | 0,51 | 0,58 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 59% | 68% | 48% | 36% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebit | -0,4 | -0,9 | -1,5 | -2,1 |

| P/E | 21,7 | 21,2 | 17,5 | 15,3 |

| EV/Ebit | 16,2 | 15,8 | 13,2 | 11,7 |

| EV/Sales | 7,4 | 5,9 | 5,6 | 5,2 |

| Kommentar: Avknoppade bolaget Inify är exkluderade ur siffrorna 2021-2024. | ||||

ContextVision säljer helt enkelt mjukvarulösningar som förbättrar mediciniska bilder till OEM-kunder som i sin tur integrerar mjukvaran i sin bildutrustning. Lösningar säljs white label och det är OEM-kunderna som ansöker om marknadsgodkännande för sina system där ContextVisions mjukvara alltså är integrerad. ContextVision framhäver själva inte vilka OEM-kunderna är. Men det handlar om stora globala spelare som exempelvis General Electric, Siemens och Philips.

Ultraljud är det största produktområdet och står för cirka tre fjärdedelar av intäkterna. Bolaget erbjuder även lösningar för röntgen, magnetröntgen (MR-kamera) och mammografi. En orsak till att ultraljud är så pass stort beror på att bildkvaliteten är mer svårtolkad relativt övriga områden och att behovet av bildförbättring således är större.

I diagrammet ovan visas intäktsutvecklingen per geografi och avser vart produkterna är tillverkade och alltså inte vart slutprodukterna säljs rent geografiskt.

Stark marknadsposition

Marknadsnischen som ContextVision adresserar är värd gissningsvis runt 200 Mkr årligen. Med andra ord ingen jättemarknad. Den underliggande tillväxten för marknaden är runt 4-5% per år. ContextVision har en mycket stark marknadsposition.

ContextVision har över 400 000 system installerade på marknaden idag. Bolaget har ungefär 80 kunder. Den största kunden utgjorde 19% av intäkterna 2021 (11%) och den näst största stod för 11% (10). Att vara beroende av större enskilda kunder är alltid en risk. Intäktsmodellen består främst av engångsersättning i form av licensintäkter.

Eftersom ContextVisions mjukvara är en integrerad del av kundernas produkt som i sin tur är marknadsgodkänd är barriärerna för att byta leverantör höga. Intäktsströmmarna följer med produkternas livscykel. Livslängden för ett ultraljudsystem är vanligtvis 3-5 år medan röntgen-system används 5-7 år.

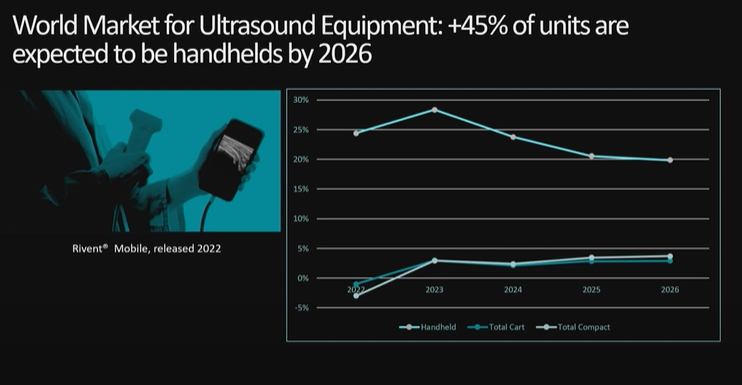

Fler handhållna enheter

Framöver väntas marknaden för handhållna ultraljudsystem öka i antalet enheter vilket driver marknaden för ContextVision som alltså får betalt per system där bolagets mjukvara inkluderas.

Konkurrensen på marknaden består av att OEM-kunderna själva väljer att utveckla mjukvara för bildförbättring. I kontakt med Affärsvärlden uppger ledningen att ContextVision i övrigt inte ser någon konkret konkurrens från externa leverantörer. Då marknadsnischen för bildförbättring är relativt sett liten så krävs det viss storlek och volym för att det skall bli lönsamt att utveckla egna lösningar.

De senaste åren har ContextVision ökat omsättningen med drygt 6,5% per år i snitt, vilket alltså är något mer än den underliggande marknadstillväxten. Bruttomarginalen uppgår till omkring 97-98% på koncernnivå.

Rörelsemarginalen för ContextVision (tidigare affärsområde medicinsk bild) har varit cirka 41% i snitt senaste fem åren. Den redovisade marginalen för koncernen som helhet har varit lägre då ContextVision investerat överskottet i det nu avknoppade bolaget Inify.

Ledningen ser tillväxtmöjligheter i att öka penetrationen hos respektive kund. Exempelvis säljer ContextVision inte bildförbättringsmjukvara till samtliga av kundens produkter i form av ultraljud, röntgen och MR. I vissa fall så levererar ContextVision lösningar inom röntgen till en viss kund, men inte inom MR och vice versa. Att öka penetrationen hos kundernas produktportfölj är således en potentiell tillväxtmöjlighet för ContextVision.

Inom röntgen segmentet har ContextVisions produkt kallad Altumira tagit marknadsandelar. Lösningen baseras på AI, alltså artificiell intelligens, i kombination med bolagets egen så kallade GOP teknologi. Bolaget har även kompletterat den med en veterinärlösning där ledningen ser tillväxtmöjligheter.

Svagare marknadstillväxt 2023

2023 väntas den underliggande marknadstillväxten bromsa in något och uppgå till omkring 3%. ContextVision har uppvisat ett fint tillväxtmomentum under särskilt första halvåret 2022. Vi skissar på 6-7% tillväxt 2023 och framåt vilket är ungefär i linje med den historiska tillväxttakten.

ContextVision är idag ett höglönsamt bolag. Givet att tillväxten fortsätter blir skalbarheten god då bruttomarginalen nästan är 100%. Vi skissar på 45% rörelsemarginal år 2024. På kvartalsbasis är det inte ovanligt att omsättning och rörelsemarginal varierar en hel del beroende på när systemen implementeras.

Använder vi en multipel på 14 gånger rörelsevinsten finns drygt 30% uppsida på sikt. I det optimistiska scenariot räknar vi med tvåsiffrig tillväxt och att marginalen expanderar, då finns en dubblering på radarn. Risken är att någon eller några större kunder lämnar och att prispressen ökar (pessimistiskt scenario).

I tabellen nedan visas hur ContextVision och en rad andra medicinteknikbolag med inriktning mot bilddiagnostik värderas. Både Sectra och SyntheticMR har också kontor i Linköping.

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2023E-2024E % |

| ContextVision | -31,4 | 17,5 | 13,2 | 5,6 | 42,0 | 6,5 |

| Sectra (Sälj) | 13,2 | 90,3 | 69,5 | 12,3 | 17,7 | 12,9 |

| SyntheticMR (Neutral) | -43,5 | 47,3 | 35,8 | 11,2 | 31,4 | 36,4 |

| Siemens | -4,3 | 26,3 | 24,0 | 3,4 | 14,3 | 3,8 |

| General Electric | 6,0 | 42,2 | 20,8 | 1,6 | 7,7 | -5,3 |

| Canon | 1,9 | 11,2 | 9,0 | 0,8 | 8,7 | 2,5 |

| Hitachi | 17,9 | 12,0 | 11,7 | 1,0 | 8,3 | -1,6 |

| Philips | -45,4 | 16,0 | 15,2 | 1,2 | 7,8 | 3,4 |

| Genomsnitt | -10,7 | 24,6 * | 18,5* | 4,6 | 17,2 | 7,3 |

| Källa: Affärsvärlden / Factset. * Exklusive Sectra | ||||||

ContextVision har en stark marknadsposition och uppvisar höga marginaler. Senaste åren har bolagets fokus till stor del varit på bolagets numera avknoppade verksamhet inom patologi. Det har minskat satsningarna på verksamheten inom medicinsk bild.

Efter avknoppningen och med en ny VD med lång erfarenhet från branschen har ContextVision goda möjligheter att återigen öka fokuset på grundverksamheten inom medicinsk bildförbättring. Bolaget har en solid balansräkning som möjliggör utrymme för investeringar och tillväxtsatsningar av olika slag samt kanske även utdelningar.

Så agerar insiders

Senaste året har insiders köpt aktier för 0,35 Mkr. CFO Markus Hökerberg köpte under 2022 drygt 28 000 aktier i bolaget och har nu ett innehav värt 0,3 Mkr.

VD Gerald Pötzsch tillträdde i augusti ifjol och köpte 15 000 aktier efter Q3-rapporten i oktober. Pötzsch äger aktier för 0,135 Mkr. Inga försäljningar finns registrerade de senaste tre åren.

En risk är att ContextVision är beroende av ett fåtal större kunder. Det är alltid en risk oavsett hur bra relation bolagen tycks ha med varandra. En annan risk är att ContextVision redan idag har en dominant marknadsposition vilket kan begränsa tillväxtmöjligheterna framåt. Likviditeten i aktien är klen. Aktien känns fortsatt oupptäckt bland svenska investerare.

Att bolagets grundare Sven Günther-Hanssen och Martin Hedlund fortsatt är större ägare och sitter i styrelsen med runt 11% av aktierna vardera är ett plus.

Jämförelsetalen under första halvåret är hyfsat tuffa. Bokslutet för 2022 presenteras torsdagen den 16 februari. Investerare som accepterar kundkoncentrationen och risknivån kan möjligen överväga en post.

| Tio största ägare i ContextVision | Värde (MNOK) | Andel |

| Monsun AS | 209,3 | 29,7% |

| Sven Günther-Hanssen | 77,5 | 11,0% |

| Martin Hedlund | 75,7 | 10,7% |

| Berenberg Funds | 39,0 | 5,5% |

| Odd Rune Austgulen | 35,3 | 5,0% |

| MP Pensjon PK | 22,6 | 3,2% |

| Bras Kapital AS | 19,3 | 2,7% |

| Anders Stavland | 19,3 | 2,7% |

| Bernt Stavland | 16,8 | 2,4% |

| Aktia Asset Management | 15,7 | 2,2% |

| Fem största insiders utanför topp tio | Värde (MNOK) | Andel |

| Markus Hökerberg | 0,3 | 0,0% |

| Gerald Pötzsch | 0,1 | 0,0% |

| Martin Ingvar | 0,1 | 0,0% |

| Ola Lindblad | 0,1 | 0,0% |

| Olof Sandén | 0,0 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 51,6% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser