Analys Consilium

Consilium: Kryssningsboom och strukturomvandling

| Consilium | |

| Börskurs: 46,00 kr | Antal aktier: 11,7 m |

| Börsvärde: 538 Mkr | Nettoskuld: 887 Mkr |

| VD: Ove Hansson | Styrelseordförande: Carl Rosenblad |

Consilium (46 kr) är ett litet företag på Stockholmsbörsen som haft förtvivlat svårt att omsätta en fin marknadsposition till stabil lönsamhet och stigande aktiekurs.

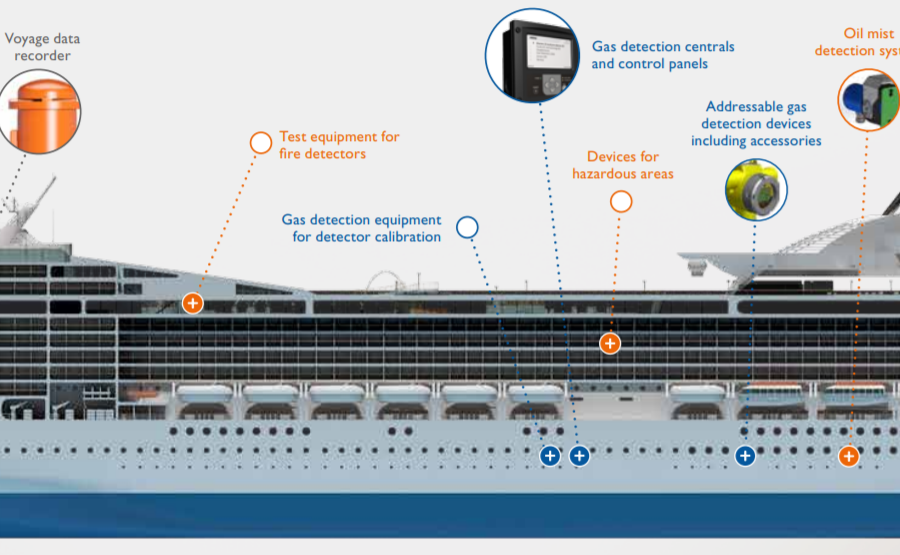

Bolaget är världsledande inom brand- och gasdetektion till fartyg där omkring halva världsflottan har produkter från Consilium ombord. Bolaget har relationer med många stora rederier och nästan samtliga stora varv i världen.

Utöver det säljer bolaget även detektionssystem till offshoreanläggningar, tåg och tunnelbanor samt större byggnader. Consilium säljer också släcksystem till bland annat tankanläggningar, raffinaderier, petrokemiska fabriker, kraftverk med mera. En del av produkterna utvecklas av andra företag där Consilium agerar distributör.

| Börsplus huvudscenario | 2018 | 2019E | 2020E | 2021E |

| Omsättning | 1 420 | 1 600 | 1 680 | 1 764 |

| – Tillväxt | -0,8% | +12,7% | +5,0% | +5,0% |

| Rörelseresultat | 83 | 152 | 168 | 176 |

| – Rörelsemarginal | 5,8% | 9,5% | 10,0% | 10,0% |

| Resultat efter skatt | -31 | 66 | 70 | 79 |

| Vinst per aktie | -2,67 | 5,70 | 6,00 | 6,80 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | -5% | 12% | 14% | 14% |

| Operativt kapital/omsättning | 54% | 50% | 45% | 41% |

| Nettoskuld/EBIT | 9,0 | 6,2 | 5,0 | 4,1 |

| P/E | -17,3 | 8,1 | 7,7 | 6,8 |

| EV/EBIT | 17,3 | 9,4 | 8,5 | 8,1 |

| EV/Sales | 1,0 | 0,9 | 0,8 | 0,8 |

| Kommentar: Inklusive IFRS 16 Leasing som ökar nettskulden med ca 120 Mkr. | ||||

Det är två år sedan vi sist skrev om bolaget. Mycket känns igen men vissa saker har förändrats:

- Aktiekursen har backat närmre 30 procent. Börsvärdet är nu drygt 500 Mkr men till finansieringsbilden hör också den mycket stora nettoskulden på närmre 900 Mkr. Det totala bolagsvärdet (EV) är alltså drygt 1,4 miljarder.

- Consilium håller på att renodla verksamheten mot produkter inom brandsäkerhet. Bland annat har en radarverksamhet och en automationsverksamhet avyttrats. Vissa navigationsprodukter har avvecklats och andra har delvis sålts. I vissa fall är det dotterbolagsledningar som köpt loss verksamhet så vi räknar inte med några större kassatillskott från detta, vilket såvitt vi kan se också bekräftas av kassaflödesanalysen.

- En större verksamhet bland annat inom automation ligger fortfarande ute till försäljning. De totala intäkterna uppgår till omkring 300 Mkr med rörelseförlust kring 50 Mkr på årsbasis. Detta redovisas som verksamhet under avveckling och finns inte med i våra prognoser ovan. Intrycket är dock att verksamheten tycks svår att bli av med då det gått en bra bit över ett år sedan beslut om avyttring togs, men än har inget konkret hänt.

- Styrelsen överväger också dela upp koncernens två affärsområden i två separata bolag. Begränsade synergier återstår mellan kvarvarande delar och verksamheterna befinner sig också i lite olika utvecklingsfas.

Consiliums affärsområden

Marine & Safety erbjuder produkter och system för brand- och gasdetektion ombord på fartyg, offshoreanläggningar inom olje- och gasindustrin, tåg och tunnelbanor samt större fastigheter med höga skyddsvärden. Affärsområdet omsätter knappt 1,5 miljarder med rörelsemarginaler kring 10-15 procent.

Safety Engineering erbjuder brandsläckningslösningar baserade på vatten, skum och gas till tankanläggningar, raffinaderier, oljeborr- och produktionsplattformar, petrokemiska fabriker, kraftverk samt hangarer, terminaler och lagerbyggnader med höga skyddsvärden. Affärsområdet omsätter 75 Mkr och har nyligen vänt till vinst efter flera år med mindre förluster.

Kan det här greppet få ordning på Consilium?

Intrycket är bolagets kvarvarande verksamhet inom Marine & Safety är snabbväxande och med bra lönsamhet. Safety Engineering är däremot mer beroende av oljeprisets nycker. Lönsamheten är just nu knapp med tanke på att olje- och gassektorn går trögt.

Safety Engineering skulle bli ett mycket litet och knappt bärkraftigt bolag på egna ben. Å andra sidan är det möjligt att Marine & Safety kan värderas upp om de kvaliteter som verkar finnas där kommer mer i ljuset.

Något att gilla i Consilium är den enormt höga eftermarknadsandelen kring 55 procent av den totala försäljningen. Detta beror på att fartyg ofta har en livslängd på 25 år eller mer där brandsäkerhetssystem kan behöva bytas eller uppgraderas flera gånger längs vägen.

Samtidigt är det svårt att komma ifrån att bolaget är starkt beroende av nyproduktion av nya fartyg. Varvskonjunkturen är kraftigt cyklisk och tenderar pendla mellan eufori och depression.

Som vi förstår saken har efterfrågan på nya olje- och containerfartyg varit historiskt låg i ett par års tid, vilket också märks i bolagets marginaler. Det låga oljepriset är en faktor. Överkapacitet sedan finanskrisen en annan. Antalet färdigställda skepp har därför fallit senaste åren vilket sannolikt tyngt Consilium.

Consilium ser vissa tecken på att antalet beställningar nu ökar men sannolikt dröjer det ett tag innan detta materialiserar sig i form av högre intäkter. Ofta tar det nämligen något år eller ännu mer innan en fartygsbeställning resulterar i ett färdigt skepp.

På andra håll finns mer positiva signaler för Consilium. Det gäller bland annat militära fartyg där efterfrågan fortsätter växa. Även på kryssningsmarknaden är det goda tider. Orderböckerna är fullproppade med beställningar på nya kryssningsfartyg där produktionstakten under 2019-2022 ser ut att bli 2-3 gånger högre än 2013-2017. Det är extra positivt eftersom varje kryssningsfartyg ger betydligt högre ordervärde för Consilium jämfört med andra skepp.

Kanske är det också det en delförklaring bakom årets hittills starka tillväxt?

| H1 2019 | H1 2018 | |

| Orderingång | 815 Mkr | 715 Mkr |

| – tillväxt | +14% | -9% |

| Omsättning | 801 Mkr | 676 Mkr |

| – tillväxt | +18% | +7% |

| Rörelseresultat | 80 Mkr | 69 Mkr |

| – rörelsemarginal | 10,0% | 10,2% |

| Vinst per aktie | 2,33 kr | 1,75 kr |

| Kommentar: exklusive avvecklad verksamhet där förlusten ökade från 17 Mkr H1 2018 till 30 Mkr H1 2019. Siffror exklusive goodwillnedskrivning på 50 Mkr under 2018. | ||

Tyvärr finns en hel del saker vi gillar mindre. Även om vissa strukturproblem nu tycks lösas finns andra kvar. Ett sådant är bolagets koncernstruktur där all försäljning bedrivs via dotterbolag där dotterbolagsledningen i många fall är minoritetsägare. Ofta äger dessa bortåt 30 procent eller mer av dotterbolagen vilket slukar en hel del av resultatet.

Skuldsättningen är ett annat problem med snarlik effekt. Nämligen att om resultatet viker det minsta så tenderar merparten gå till skuldfinansiärer och minoritetsägare innan det blir något kvar till aktieägarna i Consilium.

En annan sak som pekar på att bolagsstyrningen inte är vad den borde vara är faktumet att Consilium betalat närmre 4 Mkr i ersättning för ”managementtjänster” till bolagets styrelseordförande – varje år i åtminstone 15(!) års tid.

Detta avser alltså bolagets idag 83 år gamla ordförande Carl Rosenblad som också är majoritetsägare i bolaget. För ett bolag som i snitt tjänat omkring 20 Mkr årligen senaste decenniet är det under all kritik. Exakt vad pengarna avser framgår inte men vi kan bara hoppas att aktieägarna fått valuta för dem. Tyvärr tror vi inte det.

Börsplus slutsats

Kryssningsboom och en successivt starkare marknad för andra fartyg är lockande signaler som gör det intressant att fundera på om denna kraftigt pressade och riktigt billiga aktie skulle kunna vända. Mycket jobb återstår dock.

Man hade kunnat hoppats att balansräkningen skulle förbättras när bolaget säljer tillgångar och dessutom slopat utdelningen sedan två år tillbaka. I stället har skuldsättningen ökat och bolagets största obligation på 750 Mkr ska refinansieras nu i mars 2020.

De stora förlusttillgångarna finns dessutom fortfarande kvar i bolaget även om de redovisningsmässigt har separerats från den ”friska” delen.

Kanske kan det bli ordning på Consilium om man kommer ur dessa verksamheter på ett vettigt vis, lyckas refinansiera obligationen och sedan betar ner skulderna kraftigt? Tyvärr lämnar bolagsstyrningen en del att önska och någon ambition att sänka skuldsättningen verkar inte finnas från huvudägarens sida.

Hög skuldsättning och stora minoritetsäganden i en cyklisk affär är sällan en bra kombination. Prislappen på aktien lockar visserligen men fortfarande finns alltför stora bränder att släcka för att vi ska våga chansa på aktien.

| Tio största ägare i Consilium | Värde (Mkr) | Kapital | Röster |

| Carl Rosenblad | 283 | 52,7% | 72,2% |

| Hans Bergengren | 101 | 18,8% | 11,1% |

| Magnus Vahlquist | 24 | 4,5% | 2,7% |

| Avanza Pension | 5 | 1,0% | 0,6% |

| Ove Hansson | 5 | 0,9% | 0,5% |

| Lott och Nils Rosenblads Stiftelse | 4 | 0,8% | 0,5% |

| Taaleritehtaan Rahastoyhtiö Oy | 4 | 0,7% | 0,4% |

| Jonas Johansson | 4 | 0,7% | 0,4% |

| Nordnet Pensionsförsäkring | 4 | 0,7% | 0,4% |

| Unionen | 4 | 0,7% | 0,4% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser