Analys Concordia Maritime

Concordia: Ett rederi utan fartyg?

| Concordia Maritime | |

| Börskurs: 6,08 kr | Antal aktier: 47,7 m |

| Börsvärde: 266 Mkr | Nettoskuld: 315 Mkr (efter senaste fartygsförsäljningen) |

| VD: Erik Lewenhaupt | Ordförande: Carl-Johan Hagman (avträdande) |

Concordia Maritime (6,08 kr) är ett tankrederi som fokuserar på att chartra ut fartyg för transport av raffinerade oljeprodukter, kemikalier och vegetabiliska oljor. Fartygstransaktioner är också en central del av verksamheten där god timing är avgörande för att kunna skapa värde.

Bolagets historia går tillbaka till 1887. Knappt 100 år senare (1984) börsnoterades dagens Concordia. Stena är huvudägare med 52% av kapitalet och 73% av rösterna.

Concordia har kontor i Göteborg och blott fyra anställda. Själva bemanningen av fartygen sköter i huvudsak Stenaägda Northern Marine Management.

Erik Lewenhaupt kom in som VD för Concordia i slutet av 2021 och var innan dess hållbarhetschef på Stena Line. Han har tidigare även varit befraktningschef på bland annat Stena Bulk. Lewenhaupt äger inga Concordia-aktier. Styrelseordförande Carl-Johan Hagman har avböjt omval inför Concordias årsstämma i maj. Styrelseledamoten Stefan Brocker är föreslagen som ny ordförande.

CHARTRAR UT, KÖPER OCH SÄLJER FARTYG

Concordias verksamhet är kort sagt att hyra ut samt köpa och sälja fartyg. Bolaget äger i dagsläget fyra fartyg, samtliga tankfartyg av typen P-MAX.

Concordia har långtgående samarbeten med flera dotterbolag inom Stena-sfären. Det är alltid klurigt med en situation där huvudägaren också är den viktigaste affärspartnern och kan hända inte alltid är så mild gentemot minoritetsägare. Det kanske viktigaste avtalet är det med Stena Bulk (se faktaruta), som chartrar tre av Concordias fartyg med kontrakt till och med augusti 2026.

AVTAL STENA BULK

Concordias charteravtal med Stena Bulk avser fartygen Stena Penguin, Stena Premium samt Stena Progress. Concordia erhåller en grundhyra på 15 500 USD per dag och fartyg. Utöver det finns ett inslag av vinstdelning (50/50) på eventuellt överskott kontra grundhyran som fartygen inbringar.

Avtalet tecknades 2021 i en svag marknad då Concordia var finansiellt pressat. Nödvändigt då för att klara bankernas lånevillkor men surt idag då Concordia inte kan dra nytta av de högre spotpriserna på marknaden.

Under 2022 var Concordias snittintjäning för P-MAX-fartygen 17 200 USD/dag. Det inkluderar fartyget Polaris vars snittintjäning var 18 000 USD/dag. Anledningen till att det knappt har blivit någon vinstdelning alls är att Stena Bulk i sin tur har tecknat fastprisavtal gentemot slutkund.

Concordia har rätt att vid fartygsförsäljning bryta charteravtal med Stena Bulk. Men Concordia behöver betala kompensation om Stena Bulk har avtal med slutkund.

Det fjärde fartyget Stena Polaris är utchartrat till amerikanska Crowley Government Services. Avtalet ingicks i början av 2022 på tolvmånadersbasis med fasta fraktrater (ca 18 000 USD/dag) och årliga förlängningsoptioner t o m 2026. Crowley hyr i sin tur ut fartyget till US Military Sealift Command.

SÅLT DET MESTA

2021 blev ett mycket svagt år för Concordia då en förväntad återhämtning efter ett trist 2020 uteblev. De finansiella konsekvenserna för bolaget blev stora: Inte ens före avskrivningar var rörelsemarginalen positiv (-12%) vilket inte hänt sedan 2005 då den var nere på noll. Soliditeten rasade till 14% och skuldsättningen med 1,6 mdr kr i räntebärande skulder blev ohållbar.

Lösningen blev dels att teckna ovan avtal med Stena Bulk för att hålla fordringsägare tillfreds samt dels att sälja båtar. Concordia gick in i 2021 med 13 fartyg och sålde det året två stycken. Flottan bantades sedan från elva fartyg vid ingången av 2022 till fem vid årsskiftet 2022/2023, som nu har blivit fyra. Nettoskulden har minskat kraftigt till 315 Mkr.

OLÖNSAMMA AVTAL

Det här låter kanske bra, men problemet är att kvarvarande flotta inte ger vettig avkastning på grund av avtalens utformning. Concordia skriver i Q3-rapporten 2022 rakt ut att “den överenskomna bashyran från Stena Bulk inte räcker till bokföringsmässig vinst”.

Detta, kombinerat med en gynnsam prisutveckling för tankfartyg, gör att vi ser det som troligt att Concordia kommer att fortsätta avveckla sin flotta. Afv baserar därför denna analys på ett hypotetiskt scenario där Concordia likviderar samtliga fartyg.

De senaste tre avyttrade fartygen var av samma sort (P-MAX) som de fyra kvarvarande, med skillnaden att de byggdes 2006 och därmed hade fyra år mer på nacken. Concordias bedömning i december 2022 var att de tre försäljningarna sammanlagt skulle inbringa 55 MUSD efter kommission och andra försäljningsomkostnader, motsvarande knappt 600 Mkr.

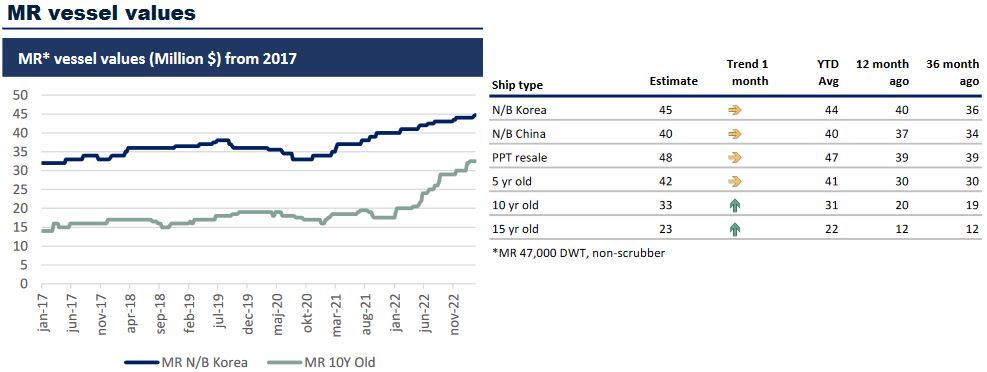

Marknadspriset för ett tio år gammalt MR-fartyg (prismässigt jämförbart med P-MAX) är omkring 33 MUSD. Ett fem år äldre likadant fartyg går på 23 MUSD. Concordias tankers är i snitt tolv år gamla. Så säg 30 MUSD vardera grovt uppskattat.

Dessa priser avser dock charterfria fartyg, vilket Concordias alltså inte är. Att Stena Bulk chartrar tre fartyg till 2026 är inte den begränsande faktorn, utan deras vidareuthyrning.

Ett av de tre, Stena Penguin, är dock endast vidareuthyrt till april 2023 så här bör Concordia kunna få ut marknadspris. För de andra två (Stena Premium respektive Progress) har Stena Bulk hyresavtal med brasilianska Petrobras som löper ut under våren men med option på 18 månaders förlängning. Det är troligt att Petrobras väljer att förlänga eftersom spotpriserna idag är betydligt högre än vad Petrobras betalar. Afv:s kvalificerade uppskattning är att 20-30% av marknadsvärdet för dessa två därmed behöver hyvlas av vid försäljningar. Antingen för att kompensera Petrobras, eller för att reflektera att köparen tillfälligt fastnar i ett ofördelaktigt avtal.

För Stena Polaris har vi antagit en betydande rabatt på 50% mot marknadsvärde för att reflektera åtagandet att chartra ut fartyget till och med 2026 om Crowley så önskar. Vilket de sannolikt gör givet prisutvecklingen på spotmarknaden, där snittpriset i februari var drygt 28 000 USD/dag.

| Fartyg | Marknadsvärde | Uppskattad nettolikvid |

| Stena Penguin | 30 | 29,1 |

| Stena Premium | 30 | 21,6 |

| Stena Progress | 30 | 21,6 |

| Stena Polaris | 30 | 14,6 |

| Totalt USD | 120 | 86,9 (906 Mkr) |

I räkneövningen här intill har Afv utöver antagen rabatt även gjort avdrag för transaktionskostnader samt avtalsenlig kommission till Stena. Fartygen seglar under Bermudaflagg och reavinster vid försäljningar är därmed skattebefriade. Dagens nettoskuld på 315 Mkr förvandlas i så fall till en nettokassa på 591 Mkr, eller mer än dubbla börsvärdet.

FRAMTIDEN

Concordia har själva kommunicerat att en utvärdering och översyn för närvarande görs av kvarvarande flotta. Ytterligare försäljningar ser av allt att döma ut att ligga i tangentens riktning. Frågan är vad som i så fall händer sen?

Ledningen uppger för Afv att framtida fokus sannolikt kommer att ligga på shipping-segment med en “grön touch” snarare än på tankfartyg. Det kan exempelvis handla om fartyg för transport av LNG (flytande naturgas) eller för service av havsbaserad vindkraft.

Allt högre miljökrav kommer att ställas på sjöfarten framöver. Concordia vill vid eventuella nya investeringar se till att fartygen är framtidssäkrade ur det hänseendet. Det rakaste sättet är att beställa nytt från varv men det tar tid. Vid orderläggning idag får man vänta tills 2025-2026 för leverans.

Alternativet är att köpa begagnat men även det är förenat med “nedtid” eftersom fartygen då kan behöva rustas upp rejält för att vara kompatibla med kommande standarder och regleringar. Bland annat Internationella sjöfartsorganisationens (IMO) nya regelverk EEXI och CII som handlar om att minska fartygs växthusgasutsläpp. Även EU har en framåtlutad agenda på området med kommande krav på till exempel inblandning av gröna bränslen.

SLUTSATS

I Afv:s hypotetiska scenario ovan är Concordias substans lika med nettokassan på 591 Mkr. Med dagens börsvärde på 266 Mkr handlas aktien därmed till en potentiell substansrabatt på 55%. Det kunde ha låtit lockande om det var troligt att Concordia planerade att skifta ut potentiella försäljningsöverskott till aktieägarna. Ledningen framhåller dock att det inte finns några sådana planer utan att Concordia undersöker möjligheter på marknaden och även i framtiden ska vara ett aktivt rederi.

Den som köper aktien idag får med utgångspunkt i Afv:s likvidationsscenario räkna med att bli sittande väntandes på en ny fartygsflotta. Kanske inte bara i ett, utan i tre fyra år. Sett i det perspektivet framstår den potentiella rabatten på 55% inte som fullt lika attraktiv.

Skulle fartygspriserna fortsätta upp innan fler försäljningar kommer till stånd kan aktien dock plötsligt se uppenbart intressant ut. Då vill det förstås dock till att Concordia inte själva köper rakt in i uppgången. Marknadspriserna för MR-fartyg kan ju dessutom givetvis istället falla, efter att ha rusat nästan 80% de senaste tolv månaderna.

Det finns många osäkerheter i vårt antagna scenario och att ledningen inte äger en enda aktie är ett minus. Men gillar man rederier och/eller “deep value” så är det här en intressant aktie. För den mer genomsnittliga investeraren stannar rådet vid neutral.

| Tio största ägare i | Värde (Mkr) | Kapital | Röster |

| Stena | 149,9 | 52,2% | 72,7% |

| Avanza Pension | 12,0 | 4,2% | 2,4% |

| Peter Edwall (Ponderus Invest) | 11,6 | 4,0% | 2,3% |

| Bengt Stillström | 8,0 | 2,8% | 1,6% |

| Morgan-Åke Åkesson | 7,8 | 2,7% | 1,6% |

| Stig Andersson | 7,3 | 2,5% | 1,4% |

| Fourton Oy | 7,1 | 2,5% | 1,4% |

| Ann Stillström | 2,1 | 0,7% | 0,4% |

| Kungsmuren Förvaltnings AB | 1,5 | 0,5% | 0,3% |

| Mikael Hermansson | 1,5 | 0,5% | 0,3% |

| Två största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Mats Jansson (ledamot) | 0,2 | 0,07% | 0,04% |

| Helena Levander (ledamot) | 0,1 | 0,04% | 0,02% |

| Källa: Holdings | Totalt insynsägande: | 0,11% | 0,06% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser