Analys Cellavision

CellaVision: Konkurrensen ökar

| CellaVision | |

| Börskurs: 142,00 kr | Antal aktier: 23,9 m |

| Börsvärde: 3 387 Mkr | Nettoskuld: 52 Mkr |

| VD: Simon Østergaard | Ordförande: Mikael Worning |

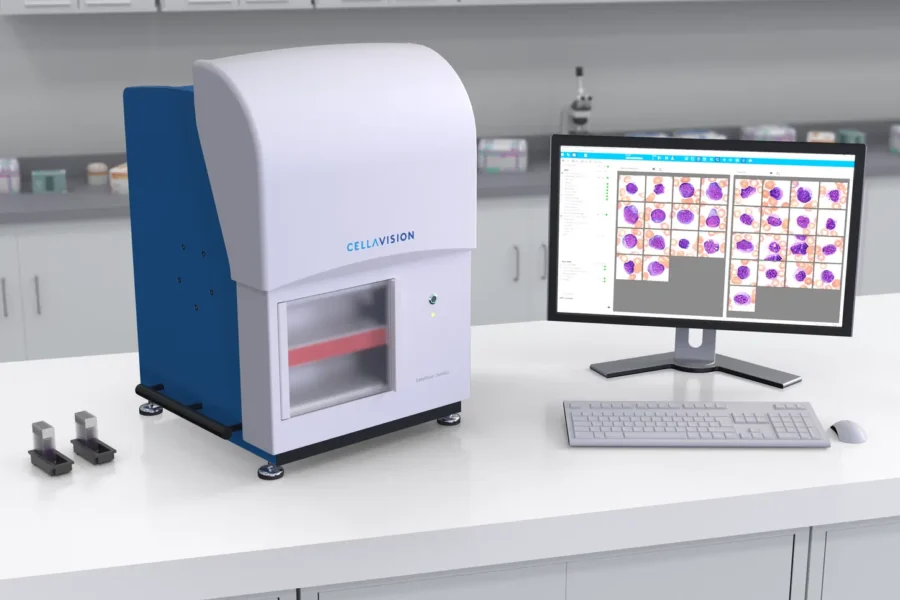

CellaVision (142 kr) utvecklar och säljer lösningar för digital blodanalys. Många sjukdomar diagnostiseras som bekant genom blodprov. Blodprovet analyseras vanligtvis i en cellräknare.

Cirka 15% av alla blodprov som genomförs flaggas ut och måste analyseras vidare genom mikroskopering och det är här CellaVisions produkter kommer in i bilden. 26% av alla mikroskoperingar vid analys av blod sker idag digitalt. CellaVision har i princip hela denna marknad. Runt tre fjärdedelar (resterande 74%) utförs fortsatt manuellt vilket innebär goda tillväxtmöjligheter för CellaVision under lång tid framöver.

Danska investmentbolaget William Demant är största ägare med 20%, följt av Grenlunden (ägs av Martin Gren samt Tepe-arvtagen Joel Eklund) som har 10%. Grundaren tillika styrelseledamot Christer Fåhraeus är fjärde största ägare med 8%. I övrigt domineras ägarlistan av diverse fonder.

Dansken Simon Østergaard är VD sedan mars 2021 och äger aktier för 0,7 Mkr. Ordförande Mikael Worning äger aktier för 0,3 Mkr privat och representerar huvudägare William Demant.

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 639 | 650 | 728 | 815 |

| – Tillväxt | +13,0% | +1,7% | +12,0% | +12,0% |

| Rörelseresultat | 158 | 163 | 193 | 228 |

| – Rörelsemarginal | 24,8% | 25,0% | 26,5% | 28,0% |

| Resultat efter skatt | 118 | 119 | 143 | 172 |

| Vinst per aktie | 4,96 | 5,00 | 6,00 | 7,20 |

| Utdelning per aktie | 2,25 | 2,30 | 2,60 | 3,00 |

| Direktavkastning | 1,6% | 1,6% | 1,8% | 2,1% |

| Avkastning på eget kapital | 20% | 17% | 19% | 20% |

| Avkastning på operativt kapital | 74% | 61% | 63% | 69% |

| Nettoskuld/Ebit | 0,0 | 0,1 | -0,3 | -0,6 |

| P/E | 28,6 | 28,4 | 23,7 | 19,7 |

| EV/Ebit | 21,7 | 21,2 | 17,8 | 15,1 |

| EV/Sales | 5,4 | 5,3 | 4,7 | 4,2 |

| Kommentar: Den organiska tillväxten var 4% år 2022, positiva valutaeffekter bidrog med 9%. | ||||

De senaste fem åren har CellaVision vuxit med 15,6% i snitt per år. Majoriteten av tillväxten har varit organisk. Hösten 2019 förvärvade CellaVision det franska bolaget RAL Diagnostics för 268 Mkr motsvarande 3x intäkterna (EV/Sales) samt 20x rörelsevinsten före avskrivningar. RAL tillverkar produkter för provberedning inom hematologi, patologi, cytologi och mikrobiolog.

Innan pandemin växte CellaVision typiskt sett 15% organiskt per år vilket är i linje med bolagets tillväxtmål (15% årlig tillväxt över en konjunkturcykel). Efter förvärvet av RAL är ambitionen nu att nå en Ebitda-marginal överstigande 30%.

| Marknad | Americas | EMEA | APAC | Globalt |

| Penetration stora labb | 38% | 28% | 15% | 26% |

| Antal stora labb | 5000 st | 5000 st | 7000 st | 17 000 st |

| Penetration små/medelstora | 1% | 1% | <1% | 1% |

| Antal små/medelstora labb | 20 000 st | 20 000 st | 10 000 st | 50 000 st |

Marknaden för stora laboratorium är värd 1,4 miljarder kronor årligen och består av 17 000 sådana labb. Penetrationen av digital mikroskopering är 26% globalt. I Nord- och Sydamerika är penetrationen cirka 38% (60% i USA där tekniken är vårdstandard). I Europa är penetrationen omkring 28%. Lägst är användningen i Asien på cirka 15%.

Alternativet till digital mikroskopering är att erfaren personal skall sitta och granska bilderna manuellt. Det är både tidskrävande, omständligt och ganska kostsamt. För cirka tio år sedan (2014) var penetrationen 12% jämförelsevis. Marknaden kommer växa under en lång tid framöver i takt med digitaliseringen.

Idag har CellaVision cirka 4500 system installerade på marknaden för stora labb. Instrumenten håller typiskt sett 7-9 år vilket innebär att en stor ersättningsmarknad finns när system kommer behöva bytas ut kommande år.

2019 lanserade CellaVision en produkt anpassade för små och medelstora labb, kallad DC-1. Den adresserbara marknaden är värd cirka 500 Mkr. Penetrationen för DC-1 är fortsatt låg, kring 1%. Under 2022 landade volymtillväxten i antal sålda instrument på 45% jämfört med 56% tillväxt år 2021. Inräknat RAL uppgår den totala adresserbara marknaden för CellaVision till omkring 6 miljarder. CellaVision har nyligen lanserat en integrerad blodlina (kallad Diff-line) bestående av DC-1 samt RAL-instrument som är särskilt anpassad för små och medelstora labb.

Ökad konkurrens

CellaVision har i princip hela marknaden men konkurrensen ökar. Schweiziska läkemedelsbolaget Roche utvecklade produkten, Cobas m 511, som är en kombinerad cellräknare (steget innan CellaVision) och system för digital morfologi, som CellaVision adresserar. Produkten verkar inte haft någon kommersiell framgång att tala om. Konkurrenten West Medica säljer produkten Vision Hema. Produkten har ännu inte marknadsgodkännande i USA eller Kina. Men säljs däremot i Asien och Sydamerika.

En viktig orsak till CellaVisions framgång är att bolaget har tätt samarbete med flera av de stora aktörerna på hematologimarknaden som japanska Sysmex, Beckman Coulter, Horriba, Siemens och Abbott. Tidigare samarbetade CellaVision även med kinesiska Mindray. Samarbetet avbröts hösten 2021 då Mindray lanserat en konkurrerande lösning för digital cellmorfologi. Mindray är ett stort medicinteknikbolag som omsätter nästan 40 miljarder kronor. Mindrays lösning verka inte säljas separat utan som en integrerad del av en blodlina (tillsammans med blodcellräknare).

En annan konkurrent är israeliska bolaget Scopio Labs som sommaren 2022 fick FDA-godkännande för deras system för digital cellmorfologi. Scopio har tecknat distributionsavtal med både Beckman Coulter och Siemens Healthineers. Scopio är än så länge i tidig fas i kommersialiseringen. Risken är dock att bolaget tar andelar av CellaVision på sikt.

Att fler och fler aktörer vill slå sig in på marknaden och att konkurrensen kommer öka på sikt är tydligt. Risken är förstås att marknadsklimatet blir tuffare och att prispressen kanske ökar. Samtidigt har CellaVisions system använts kliniskt under många år. Ökad satsning på digital cellmorfologi kan också innebära att implementeringen av digitala lösningar accelererar på marknaden, vilket är positivt. Det finns med andra ord alltid två sidor av myntet.

| CellaVision | H1 2023 | H1 2022 |

| Omsättning | 308,8 Mkr | 346,0 Mkr |

| Tillväxt | -11% | 28% |

| Organisk tillväxt | -18% | 21% |

| Bruttomarginal | 69,9% | 69,4% |

| Rörelsekostnader | 144,5 Mkr | 138,0 Mkr |

| Ebitda-marginal | 29,5% | 35,0% |

| Rörelseresultat | 71,2 Mkr | 102,2 Mkr |

| Ebit-marginal | 23,1% | 29,6% |

| Vinst per aktie | 2,26 kr | 3,17 kr |

Det senaste året har varit rätt motigt för CellaVision med negativ organisk tillväxt. I Q3 ifjol var den organiska tillväxten -3% samt -17% i Q4. Ökad makroekonomisk osäkerhet har resulterat i uppskjutna order från distributionspartners på flera nyckelmarknader. Lagernivåerna har också varit höga. Covidrestriktioner påverkade försäljningen negativt i Asien under andra halvåret 2022.

Första halvåret 2023 minskade omsättningen med 18% organiskt. Det har fortsatt varit utmanande i Asien medan utvecklingen varit bättre i Americas. Försäljningen i Q2 2023 var CellaVisions näst bästa kvartal hitintills. Bruttomarginalen stärktes mot fjolåret drivet av prishöjningar medan rörelsemarginalen föll till 23,1% (29,6) på grund av de lägre volymerna.

Börskollegan Biotage som också har exponering mot labb har i likhet med CellaVision haft ett tufft första halvår med ett organiskt försäljningstapp på 13%. Generellt har labb-marknaden som helhet varit svag.

För 2023 räknar vi med 650 Mkr i omsättning motsvarande 2% tillväxt. Andra halvåret är i regel säsongsmässigt starkare. Kommande år räknar vi med 12% årlig tillväxt drivet av att marknaden normaliseras och att den digitala penetrationen ökar. Analytikerkollektivet räknar med 13-14% årlig tillväxt jämförelsevis.

I takt med tillväxten penslar vi in att rörelsemarginalen stiger från 25% i år till 28% år 2025. CellaVision-aktien har värderats riktigt högt de senaste åren. Sett över fem år har den framåtblickande värderingen varit 36x rörelsevinsten (snittet senaste decenniet är 28,5x). Använder vi en värdering på 18 gånger rörelsevinsten (EV/Ebit) finns 30% uppsida. Det är inte otänkbart att aktien kommer värderas högre än så.

Den stora risken är ökad konkurrens och prispress (pessimistiskt scenario). Kan CellaVision öka tillväxten och nå historiska marginalnivåer är uppsidan stor (optimistiskt scenario). CellaVision är också möjligen ett tänkbart uppköpsobjekt med bakgrund av bolagets fina marknadsposition. Japanska Sysmex är en tänkbar köpare.

| Bolag | Avkastning 1 år % | P/E 2024E | EV/Ebit 2024E | EV/Sales 2024E | Ebit-marginal 2024E % | Årlig tillväxt 2024E-2025E % |

| CellaVision | -49,5 | 23,7 | 17,8 | 4,7 | 26,5 | 12,0 |

| Vitrolife | -7,0 | 29,4 | 20,3 | 5,2 | 25,7 | 10,2 |

| Biotage | -40,2 | 24,6 | 16,4 | 3,0 | 18,5 | 18,6 |

| C-Rad | -5,6 | 14,9 | 11,0 | 2,0 | 18,5 | 16,5 |

| Sysmex | -3,4 | 26,2 | 16,6 | 3,0 | 18,1 | 8,3 |

| Mindray | -10,0 | 23,7 | 20,0 | 7,2 | 35,7 | 19,7 |

| Genomsnitt | -19,3 | 23,7 | 17,0 | 4,2 | 23,8 | 14,2 |

| Källa: Affärsvärlden / Factset | ||||||

Efter ett utmanande år med negativ organisk tillväxt har CellaVision-aktien nu halverats. Andra kvartalet var dock ett steg i rätt riktning. CellaVision har en dominant marknadsposition. På senare tid har konkurrensen ökat på marknaden. Det ökar risknivån samtidigt som det också tyder på att fler aktörer vill ta del av tillväxtmöjligheterna marknaden erbjuder.

Så agerar insiders

Senaste året har insiders köpt aktier för 0,3 Mkr. Merparten avser köp från VD Simon Østergaard i höstas på kurser kring 205-207 kronor. Inga försäljningar finns registrerade. Sett över tre år uppgår insynsköpen till 1,7 Mkr medan försäljningar landar på 140,8 Mkr. Sommaren 2022 sålde Christer Fåhraeus aktier för 128,2 Mkr till kurser kring 339-364 kr.

Kortsiktigt är osäkerheten fortsatt stor. Jämförelsetalen för tredje kvartalet är dock relativt lätta. Vinsttillväxten för 2024 väntas bli god. Penetrationen inom både små och medelstora (1%) samt stora labb (26%) är låg i förhållande till potentialen i takt med att marknaden digitaliseras. Insynsaktiviteten senaste året inspirerar inte. CellaVision-aktien värderas däremot lägre än på länge och rådet blir köp.

| Tio största ägare i CellaVision | Värde (Mkr) | Andel |

| William Demant Fonden | 679,7 | 19,9% |

| Grenlunden AB | 341,9 | 10,0% |

| SEB Fonder | 285,9 | 8,4% |

| Christer Fåhraeus | 275,8 | 8,1% |

| Swedbank Robur Fonder | 185,2 | 5,4% |

| Invesco | 157,5 | 4,6% |

| Fjärde AP-fonden | 103,5 | 3,0% |

| Candriam | 84,3 | 2,5% |

| AMF Pension & Fonder | 79,5 | 2,3% |

| La Financière de l’Echiquier | 66,3 | 1,9% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Simon Østergaard | 0,7 | 0,0% |

| Magnus Blixt | 0,6 | 0,0% |

| Peter Wilson | 0,4 | 0,0% |

| Jeppe Brandstrup | 0,4 | 0,0% |

| Mikael Worning | 0,3 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 8,2% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser