Analys IPO-guiden Cary Group

Cary Group: Glasklar serieförvärvare

| Cary Group | |

| Börskurs: 70,00 kr | Antal aktier: 131,8 m |

| Börsvärde: 9 229 Mkr | Nettoskuld efter IPO: 1 128 Mkr * |

| VD: Anders Jensen | Ordförande: Magnus Lindquist |

| * 340 Mkr avser leasingskulder | |

Cary Group (teckningskurs 70 kr) är en av Europas ledande leverantörer inom tjänster för byte och reparation av fordonsglas. Kunderna är både privatpersoner, företag samt försäkringsbolag.

Cary Group är klart ledande i Sverige med 36% marknadsandel. På den svenska hemmamarknaden verkar bolaget under varumärkena Ryds Bilglas, Svenska Bussglas och Autoklinik. Vidare är koncernen näst störst eller tredje störst i Danmark, Norge, Storbritannien och Spanien. Utomlands används lokala varumärken till stor del.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 2 140 | 2 439 | 2 683 | 2 898 |

| – Tillväxt | +31,5% | +14,0% | +10,0% | +8,0% |

| Rörelseresultat (justerad Ebita) | 307 | 366 | 429 | 493 |

| – Rörelsemarginal (justerad Ebita) | 14,3% | 15,0% | 16,0% | 17,0% |

| Resultat efter skatt | 71 | 189 | 279 | 333 |

| Vinst per aktie | 0,54 | 1,43 | 2,11 | 2,52 |

| Utdelning per aktie | 0,00 | 0,30 | 0,40 | 0,50 |

| Direktavkastning | 0,0% | 0,4% | 0,6% | 0,7% |

| Avkastning på eget kapital | e.m | 28% | 19% | 19% |

| Avkastning på operativt kapital | e.m | 100%+ | 100%+ | 100%+ |

| Nettoskuld/EBITA | 7,0 | 3,1 | 2,3 | 1,6 |

| P/E | 129,8 | 49,0 | 33,2 | 27,8 |

| EV/EBITA | 33,8 | 28,3 | 24,1 | 21,0 |

| EV/Sales | 4,8 | 4,2 | 3,9 | 3,6 |

| Kommentar: Siffrorna för 2020 och 2021 avser pro forma inklusive förvärv, som om förvärven skulle konsoliderats från 1 januari respektive år. Justerad Ebita exkluderar immateriella förvärvsavskrivningar och jämförelsestörande poster. | ||||

Koncernen har genomfört en hel del förvärv senaste åren. Mellan 2017 – 2020 uppgick den genomsnittliga tillväxten till 33% per år varav 6 procentenheter var organisk tillväxt. Cary Group har totalt över 523 verkstäder, varav 197 är franchisetagare och 397 mobila enheter i Skandinavien, Storbritannien och Spanien.

Bolaget grundades ursprungligen 1947 som en del av Ryds Glas. 2011 blev bolaget en separat enhet under namnet Ryds Bilglas. Året därpå slogs Ryds Bilglas ihop med Samglas då Anders Jensen också tillträdde som VD och koncernchef. Jensen har grundat Samglas och äger 4,9% av aktierna innan erbjudandet och 3,6% efter noteringen i Cary Group. Jensen har förbundit sig att inte sälja några aktier 12 månader efter noteringen. Grundarfamiljen representeras i styrelsen av Leif Ryd, som tillsammans med sin bror Georg expanderat verksamheten. Ryds Glas grundades av deras far Erik Ryd.

Koncernen har genomfört 50 förvärv sedan 2012. 2014 expanderade bolaget till Norge, 2017 till Danmark. I början av 2018 kom Nordic Capital in som huvudägare. Senare under året genomfördes förvärv i Storbritannien. Ifjol bytte koncernen namn till Cary Group. Under 2021 har Cary Group genomfört förvärv i Spanien. Vid halvårsskiftet i år hade bolaget drygt 1400 heltidsanställda.

Erbjudandet i samband med noteringen uppgår till 4587 Mkr. 3337 Mkr avser befintliga aktier som huvudägaren Nordic Capital (2849 Mkr), grundarfamiljen i form av Rydgruppen AB (313 Mkr) samt ett antal personer i ledningen säljer. Dessutom genomförs en nyemission på 1250 Mkr.

3150 Mkr är på förhand säkrat av ankarinvesterare, bland annat AMF Fonder, ODIN Fonder, Swedbank Robur Fonder och Öhman Fonder.

Nordic Capitals noteringar

Nordic Capital har noterat en del bolag på senare år. Resultatet har varit blandat. Handicare blev en flopp och köptes ut från börsen i våras för samma kurs (50 kr) som teckningskursen vid noteringen 2017. Andra exempel är Munters (+20% sedan noteringen 2017) samt Resurs Holding (-25%). Senaste årets noteringar har dock gått bättre med Nordnet (+54%) och Cint Group (+48%).

Nordic Capital har varit största ägare sedan 2018 och kommer äga drygt 37% av aktierna efter noteringen (givet att övertilldelningsoptionen inte nyttjas).

Cary Group tillförs 1132 Mkr efter avdrag för emissionskostnader (118 Mkr). Emissionslikviden skall användas för att betala tillbaka utestående lån och minska skuldsättningen i bolaget. Men även till potentiella förvärv.

Läs mer om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Cary Group |

| Lista | Nasdaq Stockholm |

| Omsättning rullande tolv månader | 2 140 Mkr |

| Antal anställda | 1 404 |

| Teckningskurs | 70,00 kr |

| Rådgivare | Carnegie, Danske Bank, Jefferies |

| Storlek på erbjudande | 4 587 Mkr (varav 27% nyemission) |

| Börsvärde vid IPO | Cirka 9 229 Mkr |

| Emissionskostnad | Cirka 118 Mkr (2,6% av erbjudandet) |

| Säkrad andel av IPO* | 69% |

| Investerare som ska teckna i IPO | AMF Pension, Capital World Investors, ODIN Fonder, SEB Investment Management, Swedbank Robur, m.fl. (69% i åtagande) |

| Garanter | – |

| Flaggor** | En flagga |

| Sista teckningsdag | 2021-09-22 |

| Beräknad första handelsdag | 2021-09-23 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

En flagga enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 358 granskade börsnoteringar är 1,4 flaggor för miljardbolag, 3,0 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar en flagga i Cary Group

# Storaffär inför IPO

Förvärv medför alltid risker samtidigt som ledningen får stora möjligheter att kortsiktigt massera vinstsiffrorna. När bolag gör stora företagsaffärer nära inpå notering så är det en varningsflagga. Här fångar vi även in större nyheter under teckningstiden.

Cary Group har genomfört sex större förvärv under innevarande år. IPO-guiden hissar en flagga.

Cary Group har ökat omsättningen från knappt 1,1 miljarder 2018 till drygt 2,1 miljarder 2020 (avser pro forma-siffror 2020). Från 2017 till 2020 var den organiska tillväxten 6% per år i snitt. Det är i linje med den genomsnittliga marknadstillväxten för glasskador som väntas uppgå till cirka 6% per år mellan 2019 och 2025.

Under coronadrabbade 2020 var den organiska tillväxten -6,6%. 2017 – 2019 uppgick den årliga organiska tillväxten till 16% i snitt jämförelsevis. Cary Groups målsättning är att öka omsättningen med 15% per år i snitt på medellång sikt (3-5 år). Ambitionen är att minst hälften av tillväxten skall vara organisk. Resterande del via förvärv.

Bruttomarginalen har de senaste tre åren pendlat mellan 63,9% – 67,4%. Den justerade Ebita-marginalen som Cary Group själva lyfter fram uppgick till 15,7% i snitt senaste tre åren. Den justerade marginalen exkluderar immateriella förvärvsavskrivningar och jämförelsestörande poster. Kassakonverteringen har varit solid (85-93%).

Vidare är målsättningen att nå 20% i justerad Ebita-marginal på medellång sikt. Cary Group strävar efter att dela ut minst 20% av resultatet. Bolaget delade varken ut pengar 2019 eller 2020. År 2019 gjordes däremot en extrautdelning på 44,6 Mkr som var hänförlig år 2018. Ambitionen att nettoskulden i relation till det justerade Ebitda-resultatet skall uppgå till max 2,5 gånger. Den 30 juni 2021 var skuldsättningen hela 5,9x jämförelsevis.

Andra kvartalet är vanligtvis det säsongsmässigt starkaste. Klicka på fliken kvartal i grafiken nedan för att se utvecklingen. Notera att Cary Group gjort en del förvärv som stör jämförelsen.

Den underliggande marknadstillväxten drivs av ett antal faktorer. Antal körda mil på vägarna är en viktig drivkraft. Större glasytor (vindrutor) på bilar en annan. Dessutom blir bilarna alltmer tekniskt komplicerade. Ett sådant exempel är ADAS (Avancerade förarassistanssystem) som omfattar kameror, sensorer och annan teknisk utrustning som är installerade på vindrutorna. För att säkerställa att systemet fungerar måste glaset bytas ut på rätt sätt och även kalibreras. Det medför extra och även höglönsamma intäkter för aktörer som Cary Group. Från och med mitten av 2022 kommer nya alla bilar i EU och Storbritannien vara utrustade med någon form av ADAS-system.

Glasskador är den vanligaste fordonsförsäkringsskadan och utgör ett betydande antal skador per år. Den genomsnittliga kostnaden per skada är dock relativt låg och utgör en liten del av det totala värdet av skador. Eftersom volymerna är stora men värdet är relativt litet på skadorna så är försäkringsbolagen angelägna om att lösa skadeanspråken så smidigt som möjligt för att bibehålla en god relation till försäkringstagarna (kunderna).

Nära relationer med försäkringsbolagen

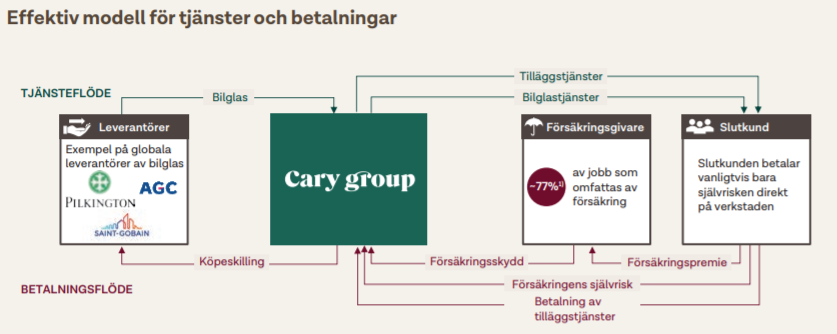

Ungefär en tredjedel av Cary Group kunder hänvisas till bolaget genom kundernas försäkringsbolag. Resterande två tredjedelar av Cary Groups slutkunder kontaktar bolaget direkt. I bilden nedan visas hur flödet fungerar. Kunderna kan boka reparation i bolagets app. Cary Group fotodokumentrar skadan och utför reparationen. Cary Group tillhandahåller även kundtjänst och sköter kundtjänsten åt 26 försäkringsbolag avseende skador på vindrutor.

77% av alla jobb täcks av försäkring. Slutkunden betalar vanligtvis bara självrisken (ungefär 1500 kronor) direkt på verkstaden. Resterande del täcker försäkringsbolagen. Cary Group använder leverantörer som exempelvis Pilkington och AGC. Av alla utbytbara vindrutor kan ungefär 90% återvinnas. Hållbarhetsaspekten har blivit en viktig faktor för många kunder. Att reparera vindrutan är dessutom bättre för miljön i stället för att byta ut den. I Sverige har Cary Group en reparationsgrad på 41%, det är högre än marknadens genomsnitt som uppgår till 34%.

Stordriftsfördelar och konkurrenter

Stordriftsfördelar är viktigt i branschen. Vid högre volymer kan Cary Group förhandla till sig bättre priser mot leverantörerna. En stark marknadsposition är därav centralt. Cary Group är som sagt ledande i Sverige. I grafiken nedan visas bolagets marknadsposition på respektive marknad.

En viktig konkurrent som finns på flera marknader är Carglass. De ägs av brittiska jättekoncernen Belron som är världsledande inom lagning och byte av bilglas. Belron har 29 000 anställda i cirka 40 länder världen över och omsätter omkring 40 miljarder kronor.

Marknaden är generellt sett mycket fragmenterad och består dels av specialister för reparation och byte av fordonsglas (som Cary Group). Men även bilverkstäder, bilhandlare och oberoende verkstäder. I Europa så har de tre största aktörerna på marknaden generellt en sammanlagd marknadsandel på cirka 30-40% i respektive land.

Förvärv

En stor del av Carys Groups expansionsstrategi baseras på förvärv. Strategin är att initialt gör större plattformsförvärv som därefter kompletteras men mindre tilläggsförvärv. Koncernen expanderade till Storbritannien 2018 genom just ett plattformsförvärv och har därefter gjort cirka en handfull tilläggsförvärv.

Mellan 2017 och 2020 betalade Cary Group i snitt 6 gånger rörelsevinsten (före avskrivning, Ebitda), för förvärven. Efter synergier och liknande landade multipeln på 4,7x i snitt.

Bolaget har identifierat en lång lista med tänkbara förvärvskandidater. Många förvärvsdialoger har pausats under pandemin på grund av resestriktioner och att man inte kunnat ha fysiska möten på samma sätt som tidigare, uppger VD Anders Jensen. Bolaget har pågående diskussioner med ett tiotal potentiella förvärvsobjekt i olika faser.

Samtidigt har bolaget också ambitioner att växa organiskt. Under 2018 uppgick den genomsnittliga kostnaden för att etablera en verkstad till cirka 800 000 kronor. Återbetalningstiden var 18 månader.

Starka marginaler i Norden

Cary Group har höga marginaler på de nordiska marknaderna. Den justerade Ebita-marginalen uppgick till 22,7% och var alltså en bra bit högre än det finansiella målet om 20%. I övriga Europa är marginalerna än så länge lägre. På sikt finns potential att stärkta marginalen i Europa. Mycket handlar som sagt om stordriftsfördelar.

Den svenska bilkedjan Bilia har tre affärsområden (Bilaffären, drivmedelsaffären samt serviceaffären). Inom det sistnämnda affärsområdet service hade Bilia en rörelsemarginal på 16,6% år 2020. Reparation och olika typer av service har generellt goda marginaler.

I samtal med Affärsvärlden framhäver VD Anders Jensen att Cary Group är ett ocykliskt bolag som inte påverkas av konjunktursvängningar i någon större utsträckning. Vid finanskrisen 2008-2009 sjönk nybilsförsäljning med 14% medan marknaden för byte och reparation av bilglas växte med 6% exempelvis.

Prognoser och värdering

| Cary Group | Pro forma H1 2021 | Redovisad H1 2021 | Redovisad H1 2020 |

| Omsättning | 1220,3 Mkr | 1032,2 Mkr | 852,2 Mkr |

| Tillväxt Y/Y | – | 21,1% | 0,1% |

| Organisk tillväxt Y/Y | – | 8,1% | -7,6% |

| Justerad Ebita | 212,3 Mkr | 175,5 Mkr | 150,8 Mkr |

| Justerad Ebita-marginal | 17,4% | 17,0% | 17,7% |

| Rörelsemarginal (Ebit) | 14,4% | 14,2% | 14,9% |

Första halvåret 2021 uppgick omsättningen till drygt 1,2 miljarder pro forma, inklusive förvärv. Den redovisade omsättningen var drygt 1 miljard och ökade 8% organiskt. I Q2 uppgick den organiska tillväxten till 23%.

Cary Group har under första halvåret i år gjort sex förvärv. Störst var förvärvet av spanska bolaget Ralarsa som konsolideras från 1 augusti. Ralarsa har 10% marknadsandel i Spanien och köpeskillingen uppgick till 371,5 Mkr. Rörelsemarginalen är i linje med Cary Groups koncernmarginal (cirka 15%).

Vi skissar på några mindre förvärv i år. På helårsbasis 2021 räknar vi med 14% tillväxt jämfört med pro forma-siffrorna 2020. Kommande år skissar vi på 8-10% tillväxt. Vi räknar inte in några betydande förvärv i våra prognoser under 2022 och framåt.

Marginalmässigt siktar Cary Group på 20% Ebita-marginal. Den svenska marknaden ligger en bit över den nivå. Medan Spanien och Storbritannien tynger. Vi räknar relativt generöst med 17% i slutet av prognosperioden.

Cary Group värderas till 28 gånger rörelsevinsten på våra prognoser för 2021. Använder vi en relativt tilltagen multipel på 24 gånger rörelsevinsten på sikt finns en uppsida på drygt 20%. Bolag som Bilia, Mekonomen och LKQ (Mekonomens huvudägare) värderas kring 10-12x rörelsevinsten. Både Instalco och Fasadgruppen har likt Cary Group tydliga serieförvärvarinslag och värderas betydligt högre än så. Växer Cary Group i linje med sitt finansiella mål är uppsidan fin (optimistiskt scenario). Skulle bolagets förhoppningar om att värderas som en serieförvärvare krossas, så är nedsidan också betydande (pessimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2022E | EV/Ebit 2022E | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % |

| Cary Group | – | 33,2 | 24,1 | 3,9 | 16,0 | 9,0 |

| Mekonomen | 76,3 | 11,4 | 11,8 | 1,1 | 9,4 | 2,6 |

| Bilia | 57,5 | 10,4 | 10,0 | 0,6 | 5,6 | -9,6 |

| LKQ | 65,3 | 13,6 | 12,4 | 1,5 | 11,7 | 3,7 |

| Instalco | 133,5 | 36,5 | 29,3 | 2,6 | 8,9 | 8,6 |

| Fasadgruppen | – | 31,2 | 19,0 | 1,0 | 10,7 | 15,0 |

| Genomsnitt | 83,2 | 22,4 | 17,8 | 1,8 | 10,4 | 4,9 |

| Källa: Affärsvärlden / Factset | ||||||

Cary Group har en stark marknadsposition och har uppvisat solid tillväxt över tid. Marginalerna är hälsosamma och bolagets goda relationer till försäkringsbolagen en viktig konkurrensfördel. Marknaden uppvisar dessutom en stabil underliggande tillväxt. Tillväxtmöjligheterna verkar goda.

Skuldsättningen i bolaget är däremot hög, det är en risk. Värderingen är också väl tilltagen. Samtidigt har serieförvärvare blivit oerhört populära på börsen på senare år. VD, CFO och ordförande säljer aktier för drygt 100 Mkr i samband med noteringen. Det drar ned intrycket lite. Ledningen äger därefter cirka 5% av bolaget. Resultaten av Nordic Capitals noteringar på senare år har varit blandade.

Vi tror inte man tar skada av att teckna aktien, men bågen är ganska spänd. Investerare som gillar serieförvärvare och inte räds risknivån och värdering kan överväga en post.

|

Ägare |

Innehav | Andel |

|---|---|---|

| Nordic Capital via Cidron Legion | 3457.3 Mkr | 37.5% |

| Rydgruppen Sverige | 387.5 Mkr | 4.2% |

| Anders Jensen | 332.3 Mkr | 3.6% |

| Magnus Lindquist | 165.2 Mkr | 1.8% |

| Joakim Rasiwala | 69 Mkr | 0.8% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser