Analys Bahnhof

Bra fart i Bahnhof

| Bahnhof | |

| Börskurs: 34,00 kr | Antal aktier: 107,6 m |

| Börsvärde: 3 657 Mkr | Nettokassa: 358 Mkr |

| VD: Jon Karlung | Ordförande: Andreas Norman |

Bredbandsoperatören Bahnhof (34 kr) har stått emot årets turbulens väl. Bolaget har levererat två starka rapporter med godkänd tillväxt och riktigt fina marginaler.

Aktien är ned 12% under året men det är ändå klart bättre än börsen som fallit 28%.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 1 604 | 1 733 | 1 871 | 1 983 |

| – Tillväxt | +9,0% | +8,0% | +8,0% | +6,0% |

| Rörelseresultat | 182 | 225 | 225 | 238 |

| – Rörelsemarginal | 11,3% | 13,0% | 12,0% | 12,0% |

| Resultat efter skatt | 146 | 176 | 175 | 185 |

| Vinst per aktie | 1,36 | 1,63 | 1,63 | 1,72 |

| Utdelning per aktie | 1,00 | 1,10 | 1,20 | 1,30 |

| Direktavkastning | 2,9% | 3,2% | 3,5% | 3,8% |

| Avkastning på eget kapital | 35% | 36% | 31% | 30% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebit | -2,4 | -2,3 | -2,5 | -2,6 |

| P/E | 25,0 | 20,9 | 20,9 | 19,8 |

| EV/Ebit | 18,2 | 14,6 | 14,7 | 13,9 |

| EV/Sales | 2,1 | 1,9 | 1,8 | 1,7 |

Bortom bredbandsboomen

Bahnhof är en så kallad virtuell operatör. Det innebär att bolaget inte äger egna fiberkablar i större utsträckning. I stället hyr bolaget in sig i befintlig fiberinfrastruktur för att erbjuda bredbandstjänster i öppen konkurrens med andra leverantörer som Bredband2 och de stora jättarna.

Bahnhof har drygt 435 000 privatkunder som står för två tredjedelar av intäkterna. Man levererar också tjänster till företagskunder vilket kan vara allt från en mindre firma som behöver bredband till ett storföretag som förlagt hela eller delar av sin IT-miljö i någon av Bahnhofs datahallar.

Bolaget har många år levererat hög tvåsiffrig tillväxt mycket drivet av bredbandsutbyggnaden i landet. Under 2021 hade 88% av alla hushåll och företag tillgång till bredband med hastigheter om minst 100 Mbit/s. Senaste åren har utbyggnadstakten avtagit och Bahnhofs tillväxt med det.

| H1 2022 | H1 2021 | |

| Omsättning | 847 Mkr | 784 Mkr |

| – tillväxt | +8,0% | +10,4% |

| Bruttoresultat | 245,6 Mkr | 222,2 Mkr |

| – marginal | 29,0% | 28,3% |

| Rörelseresultat | 111,0 Mkr | 91,2 Mkr |

| – marginal | 13,1% | 11,6% |

| Vinst per aktie | 0,82 kr | 0,68 kr |

Rekordresultat första halvåret

Årets första halvår var det bästa i bolagets historia. Totalt steg omsättningen med 8% medan rörelseresultatet ökade 22%. Rörelsemarginalerna på 12,8% (Q1) respektive 13,4% (Q2) var riktigt bra.

Det är många år sedan bolaget regelmässigt presterade sådana siffror även om det fortfarande händer lite då och då.

Bredbandspriserna stiger

Tillväxten verkar till stor del vara driven av prisökningar. Privatsidan har växt klart mest och där har snittpriset ökat från 222 kronor per månad i Q4 till 230 kronor i Q2, enligt våra beräkningar.

Bahnhof skriver i rapporten att: ”I avtalen med våra kunder har vi klausuler som reglerar en ökad inflation och prisökningar från våra underleverantörer.” Än så länge har dock inte bolagets kostnader ökat särskilt mycket. Resultatet är att mycket av prisökningarna blivit till ökat resultat med klart förbättrad bruttomarginal som följd.

Vi ser inte motsvarande trend i den börsnoterade kollegan Bredband2 som i stället tappar marginal under andra kvartalet. Bredband2 hänvisar till ”ökat kundintag på lägre marginalnivåer och ökade marknadsföringsaktiviteter”. Det låter enligt oss som att Bredband2 fokuserat på tillväxt i ett läge där Bahnhof satsat på att höja priserna.

Nätavgifterna släpar efter?

En stor post för operatörerna är kostnaden att hyra in sig i fibernäten. Vi uppfattar det som en marknad med ett fåtal stora aktörer (Skanova, Stokab och IP-Only) som åtminstone delvis är övervakad av Post- och Telestyrelsen (PTS). Prissättning är till stor del kostnadsbaserad och bygger mer på fasta prislistor än individuella förhandlingar.

Avtalen är oss veterligen ofta fleråriga vilket innebär att kostnadsökningar i näten bör slå mot operatörerna med viss eftersläpning. Kanske har Bahnhof genom höjda priser tagit höjd för större kostnadsökningar som väntar längre fram? Det skulle i så fall tala för att man kan komma att behöva ge tillbaka en del av marginalökningarna längre fram.

Knepig kommunikation

Vi noterar också att Bahnhof minskat rörelsekostnaderna under 2022. I senaste rapporten skriver man att ”antalet anställda under det andra halvåret är färre än under motsvarande period föregående år”. I årets första kvartal handlade det om en minskning av personalkostnaderna på 10%. Ingen motivering ges.

Samtidigt har man under 2022 slutat redovisa antal anställda i rapporterna. Ett nyckeltal som oss veterligen uppgetts i mer eller mindre varje rapport sedan noteringen 2007. Den sortens kommunikation uppskattar vi inte men är tyvärr symptomatisk för Bahnhof. Ett annat exempel är Q4-uttalandet om målet att etablera sig i Norge och Danmark som sedan följts av total radiotystnad i ämnet.

Elementica och elpriskrisen

Bahnhofs segdragna datahallsprojekt Elementica väntar fortfarande på nytt bygglov. Detta efter att bolaget i fjol hamnat i tvist med Trafikverket som hade synpunkter på planen. Senaste nytt är att Stadsbyggnadsnämnden skickat bygglovet på nytt grannhörande vartefter nytt beslut om bygglov kan tas.

Idén i Elementica är att återanvända datahallens överskottsenergi i fjärrvärmenätet. Detta för att minska kostnaderna och kunna erbjuda datahallskunderna lägre elkostnader. Det är en stor potentiell konkurrensfördel eftersom elkostnaden är en betydande del av totalnotan för en datahallskund.

Vi ser dock risk att elpriskrisen ställer allt på ända. Även om konceptet med värmeåtervinning är bra riskerar besparingarna att drunkna i förhållande till de enorma elpriser som nu råder i södra Sverige. Däremot har norra Sverige (tillsammans med norra Norge) kontinentens lägsta elpriser vilket kan bli till en rejäl konkurrensfördel och öka intresset att istället etablera sig där. Åtminstone för den som inte tror att politikerna trollar fram någon lösning i närtid.

Starlink än inget hot

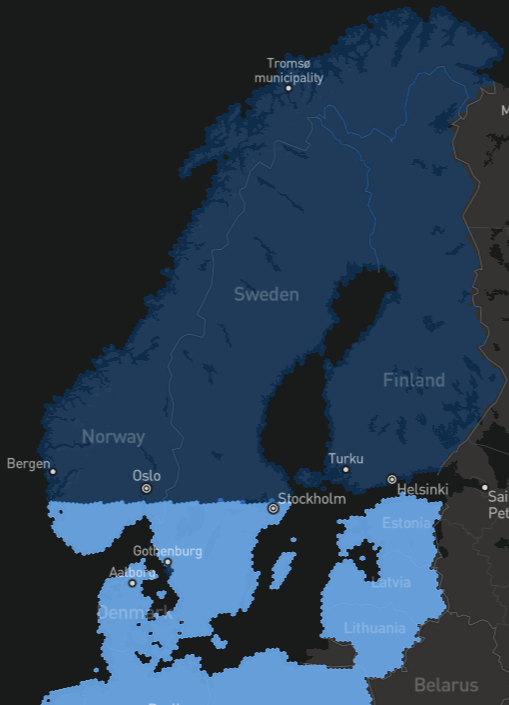

Elon Musks globala satellitbredband Starlink har lanserats på bredare front i Sverige under 2022. Tjänsten har bland annat rönt en del uppmärksamhet efter att ha testats skarpt i Ukraina där sabotagefritt internet levererats alldeles oavsett omfattning av de ryska terrorbombningarna.

I dagsläget finns täckning i södra Sverige upp till och med Stockholm, se kartan bredvid. Tjänsten är dock dyr med priser runt en tusenlapp per månad. Och lär ha större potential i länder där fiberinfrastrukturen inte är lika väl utbyggd.

Vi bedömer inte detta som något hot under överskådlig framtid. Snarare lär det vara mest relevant för de ute på landsbygden som inte nås av fibernätet. Samt de företagare eller privatpersoner som av kommersiella skäl är starkt beroende av extra redundans för det fall att fibernät eller elnät störs.

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2022-2024E % |

| Bahnhof | -5,3 | 19,7 | 14,1 | 1,8 | 12,8 | 5,8 |

| Bredband2 | -40,1 | 14,1 | 10,2 | 1,0 | 7,0 | 4,1 |

| Telia | -4,3 | 18,2 | 19,3 | 2,6 | 13,3 | 1,2 |

| Tele2 | -21,2 | 15,5 | 17,9 | 3,6 | 20,2 | 1,6 |

| Telenor | -28,7 | 12,6 | 11,3 | 2,4 | 21,4 | 1,7 |

| Genomsnitt | -19,9 | 16,0 | 15,5 | 2,3 | 14,9 | 2,9 |

| Källa: Factset. För Bredband2 används EV/Ebita snarare än EV/Ebit då bolaget har stora förvärvsrelaterade avskrivningar. | ||||||

Huvudscenario

- Tillväxt. Vi räknar med att snittpriserna fortsätter stiga ytterligare som följd av inflationen. Vi räknar med omkring 8% tillväxt under de kommande åren.

- Lönsamhet. Årets rörelsemarginal kan bli den bästa på många år – vi tippar 13%. Men tänker vi rätt i att Bahnhofs kostnader släpar efter bör marginalerna normaliseras framöver. Vi räknar med 12% långsiktigt vilket är strax över femårssnittet.

- Värdering. Bahnhof har senaste åren värderats mellan 15 och 20 gånger rörelseresultatet (EV/Ebit). Nu är värderingen i den lägre trakten kring 15 gånger. Men då är också tillväxten nu lägre än för några år sedan. Vi tänker oss 16 gånger som en rimlig värdering.

Avkastningspotentialen blir då knappt 30%.

Slutsats

Bahnhof verkar på en konkurrensutsatt marknad men visar ändå pricing power när man höjer priser och marginaler under året. Även om det återstår att se om bolaget får behålla allt själva. Och om det sker på bekostnad av framtida tillväxt.

Den som köper Bahnhof får den mest välskötta bredbandsoperatören. Det kan vara extra viktigt nu i svårare tider. Tillgång till bredband är dessutom inte något som kunderna ger upp även om man får mindre pengar i plånboken. Efter två år med neutralt råd på aktien slår vi återigen om till ett köpråd.

| Tio största ägare i Bahnhof | Värde (Mkr) | Kapital | Röster |

| Karlung & Norman (VD + ordförande) | 1 884,6 | 50,4% | 85,9% |

| Investment AB Öresund | 256,3 | 6,9% | 2,0% |

| Nordea Fonder | 129,5 | 3,5% | 1,0% |

| Avanza Pension | 121,9 | 3,3% | 0,9% |

| Spiltan Fonder | 94,5 | 2,5% | 0,7% |

| First Fondene | 79,2 | 2,1% | 0,6% |

| Berenberg Funds | 54,1 | 1,4% | 0,4% |

| Futur Pension | 47,6 | 1,3% | 0,4% |

| BI Asset Mgmt Fondsmaeglerselskab A/S | 45,5 | 1,2% | 0,3% |

| Didner & Gerge Fonder | 41,7 | 1,1% | 0,3% |

| Två största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Eric Hasselqvist (ledamot) | 8,7 | 0,2% | 0,1% |

| Anna Åhr (ledamot) | 2,8 | 0,1% | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 50,8% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser