Analys Fastighet Balder

Balder: Ensam på täppan

| BALDER | |

| Börskurs: 39,90 SEK | Antal stamaktier: 1 154 mn |

| Börsvärde: 46 045 MSEK | Nettobelåningsgrad: 51% |

| P/E-tal (EPRA): 8,0 | Substansrabatt: 56% |

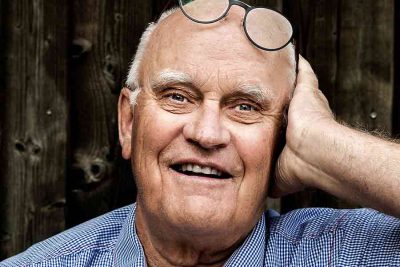

| VD: Erik Selin | Ordförande: Christina Rogestam |

Balder (39,90 kr) är det klart största börsnoterade svenska fastighetsbolaget sett till fastighetsvärde. Bolaget är ofta synonymt med sin VD och grundare Erik Selin som även är största ägare med 35% av kapitalet.

I grafiken nedan framgår hur Balders bestånd fördelar sig per fastighetstyp och geografi.

Balders fastighetsportfölj är inte fokuserad mot någon särskild fastighetstyp eller geografi och är kanske den bredaste av samtliga svenska fastighetsbolags. Ungefär halva beståndet sett till värde är kommersiella fastigheter. Dessa återfinns framförallt i Stockholm, Göteborg och Malmö men i mindre utsträckning även mindre orter dit man följt med kunder som Hedin Bil eller Nordic Choice. Värdemässigt domineras Balders kommersiella fastighetsbestånd av deras fastigheter i de svenska storstädernas centrala lägen.

På bostadssidan äger Balder framförallt fastigheter i Helsingfors, Köpenhamn, Oslo samt stora och medelstora svenska städer. Bland bostadsfastigheterna finns både mycket nybyggt men även så kallade miljonprogram.

Balder har även en stor projektportfölj som framförallt består av bostäder. De flesta projekten beräknas vara klara det här året även om några förväntas fortgå in i 2025. Erik Selin säger till Afv att återstående investering i de pågående projekten är ganska liten, ungefär någon miljard. Om man dessutom drar av förväntade försäljningsintäkter för färdigställda projekt blir nettoinvesteringen ungefär noll. Projekten borde vid färdigställande öka Balders driftnetto med cirka 5% allt annat lika. För stunden startar Balder inga nya byggen.

INTRESSEBOLAGEN

En särskiljande sak för Balder är att en stor del av både substansen och intjäningsförmågan består av intressebolag. Ungefär en tredjedel av Balders rapporterade intjäningsförmåga kommer från intressebolagen.

Balders intressebolag värderas på balansräkningen till 30,8 miljarder kronor. Drygt två tredjedelar av värdet är noterade innehav. Dessa värderas i Balders böcker till anskaffningsvärde. Om dessa idag skulle marknadsvärderas skulle Balder behöva göra en nedskrivning om 9,5 miljarder kronor.

| Bolag | Balders andel av kapitalet | Marknadsvärde | Redovisat värde på Balders balansräkning (ÅR 2022) |

| Entra | 40% | 7199 | 15563 |

| Collector Bank | 44% | 2801 | 3119 |

| Stenhus Fastigheter | 20% | 727 | 1309 |

| Brinova Fastigheter | 19% | 329 | 595 |

| Totalt noterade | – | 11056 | 20586 |

| Onoterade | – | – | 10674 |

| Totalt | – | – | 31 260 |

Förutom det stora innehavet i nischbanken Collector består portföljen uteslutande av fastighetsbolag. De redovisade värdena för intressebolagen motsvarar ungefär respektive bolags substansvärde.

INTJÄNINGSFÖRMÅGA

Vi har gjort en scenarieanalys där vi har skissat på hur framförallt det högre ränteläget på sikt kommer påverka Balders intjäningsförmåga. Vi har i vårt scenario räknat med att Balders snittränta stiger till 4,5%. Det motsvarar ungefär svenska 5-åriga statslåneräntan plus 200 punkter.

Vi har i vårt scenario räknat med att Balders driftnetto stiger med 7,5%. Dels borde projekten vid färdigställande bidra med ungefär 5% högre driftnetto och samtidigt kommer Balder höja hyrorna en del för befintliga beståndet.

En ganska viktig del av Balders intjäningsförmåga är som sagt resultatbidrag från intressebolag och samriskbolag. Balder själva räknar in 1 850 Mkr i sin intjäningsförmåga från intressebolagen. Även de fastighetsägande intressebolagens intjäningsförmåga kommer så klart drabbas av det högre ränteläget. I vår analys som finns länkad intill räknade vi med att Entras intjäningsförmåga ska ned med 30%. Vi har i vårt scenario schablonmässigt räknat med att hela Balders resultatbidrag från intressebolag ska ned med 30%

| BALDERS INTJÄNINGSFÖRMÅGA | Per Q1 2023 | Huvudscenario Antar 7,5% högre driftöverskott samt ränta från 2,4% till 4,5% |

Kommentar |

| Hyresintäkter | 11 655 MSEK | Idag 4,0% vakansgrad | |

| Driftskostnader | -2 797 MSEK | Idag 76% överskottsgrad | |

| DRIFTSÖVERSKOTT | = 8 858 Mkr | = 9 522 Mkr | Antar 7,5% högre driftöverskott |

| Central administration | -1 050 MSEK | -1 050 Mkr | |

| Finansnetto inkl. leasing | -3 471 MSEK | -6 440 Mkr | Snittränta från 2,4% till 4,5% |

| FÖRVALTNINGSRESULTAT | = 4 337 Mkr | = 2 032 Mkr | |

| Övriga intäkter (intressebolag m.m.) | 1 440 MSEK | 1 008 Mkr | Bidrag från intressebolag minus minoritetens andel |

| RESULTAT FÖRE SKATT | = 5 777 Mkr | = 3 040 Mkr | |

| Resultat per stamaktie (EPRA) | 5,01 SEK | 2,63 SEK | P/E från 8,0 till 15,2 |

| Avkastning på eget kapital, stamaktier | 9,4% | Schablon exkl. värdeförändring | |

| Källa: Affärsvärldens beräkningar / bolaget. EPRA är enhetligt definierade nyckeltal för fastighetsbranschen. | |||

Aktien handlas för P/E 15,2 baserat på vår uppskattning av hur intjäningsförmågan ser ut framåt. Värt att ha i åtanke är att Balders intjäningsförmåga på grund av den höga skuldsättningen är väldigt räntekänslig. Om man utgår från våra antaganden i scenariot men istället räknar med 6,6% snittränta äter räntekostnaderna upp hela resultatet. Detta kan så klart bara ske i ett läge där marknadsräntorna stiger brant även från den här nivån.

Vi reagerar på storleken av kostnaderna för central administration som uppges vara 1 050 Mkr i årstakt. Det är väldigt högt jämfört med andra fastighetsbolag. Även om man justerar för storlek.

FINANSIERING

Vi har även gjort en scenarieanalys av balansräkningen. De antaganden som vi utgått ifrån är utöver 7,5% högre driftnetto att avkastningskravet på Balders fastigheter stiger med en procentenhet.

| BALDERS BALANSRÄKNING | Per Q1 2023 | Huvudscenario med 7,5% högre driftöverskott samt avkastningskrav från 4,1% till 5,1% |

| Förvaltningsfastigheter | 214,9 mdr | 185,9 mdr |

| Fastighetsvärde per kvm | 36,5 tSEK/kvm | 31,6 tSEK/kvm |

| Belåningsgrad fastigheter | 61% | 71% |

| Belåningsgrad totala tillgångar | 51% | 59% |

| Substansvärde per aktie (EPRA NRV) | 91,65 kr | 62,27 kr |

| Källa: Affärsvärldens beräkningar, kan skilja mot hur bolaget rapporterar. | ||

Enligt bolaget är merparten av de skulder som ursprungligen skulle förfallit innan 2026 redan refinansierade. Det framstår inte heller som att något större kapitalbehov finns i varken projekten eller intressebolagen. Likviditetsmässigt ser det alltså stabilt ut de närmsta åren.

Två stora känsliga punkter är dock räntetäckningsgraden och belåningsgraden. Balders räntetäckningsgrad är idag 3,9x men skulle med antagandena i vårt scenario sjunka till 1,5x. Balders finansiella mål är att räntetäckningsgraden ska vara över 2x. Det är även ett vanligt krav från banker och andra långivare att räntetäckningsgraden inte ska understiga 2x.

Även belåningsgraden mot fastigheterna ser svettig ut och landar på väldigt höga 71% i vårt scenario med högre avkastningskrav för Balders fastigheter. På sikt skulle Balder sannolikt behöva få ned skuldsättningen till 60% av fastighetsvärdet. Det innebär att ungefär 20 miljarder kronor i räntebärande skulder skulle behöva betalas av. Vi tänker oss att ungefär hälften av summan kommer lösas med den löpande intjäningen. För att få in resterande 10 miljarder behöver nog Balder antingen sälja fastigheter, sälja intressebolag eller göra en stor nyemission. Mest sannolikt är nog en kombination av dessa.

Erik Selin verkar även ha ett visst svängrum privatekonomiskt för att kunna delta i en nyemission till skillnad från hur det ser ut i till exempel SBB.

En iakttagelse är att de av Balders räntebärande skulder som handlas på marknadsplatser handlas för närvarande till 15 miljarder under det nominella värdet.

HISTORISK VÄRDERING

I grafiken nedan framgår hur Balder historiskt värderats mot substansvärdet och intjäningsförmågan.

Balder handlas nu på sin lägsta värdering mot substansvärdet sedan finanskrisen 2008/2009. Rabatterna är generellt väldigt stora i hela fastighetssektorn. Detta beror så klart på att marknaden inte tror på fastighetsbolagens egna värderingar av fastigheterna.

Om man istället ser till intjäningsförmågan framstår aktien vara värderad något över det historiska snittet om man betraktar vårt scenario med högre snittränta.

SÅ VÄRDERAS LIKNANDE FASTIGHETSBOLAG

I tabellen nedan framgår hur några andra fastighetsbolag värderas.

| Bolag | Substansrabatt | P/E-tal (aktuell intjäningsförmåga) | Belåningsgrad | Implicit yield | Implicit fastighetsvärde kr per kvm |

| Balder | 56% | 8,0 | 61% | 5,7% | 26 235 |

| SBB | 73% | 5,3 | 68% | 4,5% | 23 163 |

| Corem | 71% | 17,0 | 60% | 5,4% | 18 265 |

| Klarabo | 59% | 12,2 | 51% | 5,6% | 13 044 |

| Fortinova | 58% | 9,9 | 47% | 6,1% | 11 539 |

| Castellum | 55% | 7,5 | 51% | 5,9% | 20 326 |

| Entra | 52% | 11,5 | 52% | 5,6% | 41 538 |

| Fastpartner | 52% | 14,8 | 46% | 6,1% | 16 095 |

| Brinova | 47% | 13,9 | 60% | 4,8% | 19 161 |

| Platzer | 41% | 13,7 | 44% | 5,4% | 26 888 |

| Wallenstam | 37% | 22,4 | 45% | 3,9% | 35 855 |

| Snitt | 55% | 12,4 | 53% | 5,4% | 22 919 |

Implicit yield är fastigheternas direktavkastning om man skulle köpa loss bolaget till nuvarande börsvärde och betala av skulderna. Implicit fastighetsvärde är istället fastighetsbeståndets kvadratmeterpris beräknat på samma sätt.

SLUTSATS

Erik Selin är tveklöst en av Sveriges skickligaste fastighetsinvesterare och har på 18 år byggt upp Balder från i princip noll till att vara Stockholmsbörsens största fastighetsbolag. Vi tycker att en viss Selin-premie på sikt borde vara motiverad.

Om man inte redan har tung exponering mot fastigheter tycker vi att Balder är köpvärd runt nuvarande nivåer.

| Tio största ägare i Balder | Värde (Mkr) | Kapital | Röster |

| Erik Selin | 15 241,3 | 35,0% | 48,2% |

| Arvid Svensson Invest | 3 828,6 | 8,6% | 14,6% |

| AMF Pension & Fonder | 2 934,1 | 6,6% | 4,3% |

| Swedbank Robur Fonder | 2 151,2 | 4,8% | 3,2% |

| Länsförsäkringar Fonder | 1 749,8 | 3,9% | 2,6% |

| Handelsbanken Fonder | 1 115,9 | 2,5% | 1,6% |

| BlackRock | 1 055,6 | 2,4% | 1,5% |

| Vanguard | 990,3 | 2,2% | 1,5% |

| SEB Fonder | 932,4 | 2,1% | 1,4% |

| Lannebo Fonder | 875,7 | 2,0% | 1,3% |

| Största insider utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Sharam Rahi | 361,0 | 0,8% | 0,5% |

| Källa: Holdings | Totalt insynsägande: | 44,5% |

___________________________

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser