Analys Axfood

Axfood: Obligation eller aktie?

| Axfood | |

| Börskurs: 181,90 kr | Antal aktier: 209,3 m |

| Börsvärde: 38 071 Mkr | Nettokassa: 377 Mkr |

| VD: Thomas Gareskog | Ordförande: Mia Brunell Livfors |

Axfood (181,90 kr) omsätter dryga 50 miljarder kr genom butikskedjorna Willys och Hemköp samt bland annat grossistaffären Dagab. På senare år har Axfood gått om Coop och blivit störst efter ICA.

- Sedan 2013 har marknadsandelen legat runt 20%. Men 2019 växte butiksomsättningen betydligt snabbare än marknaden och bör nu ligga något över.

- ICA har under samma period stärkt sin förstaposition till över 50% marknadsandel. Coop har samtidigt tappat sin andraplats och halkat ner till runt 17–19%.

I rådande lågräntemiljö har jakten på avkastning fått börsen att ompröva synen på aktier som Axfood och ICA.

- Trögväxande, men konjunkturtåliga dagligvaruvinster har gått från tråkvärdering runt P/E 12 till premievärdering ofta över P/E 20. Skälet är att risk- och avkastningsprofilen påminner om obligationer och dessa har värderats upp när ränteläget fastnat runt noll.

- När konsumenter under coronakrisen hamstrar förnödenheter så ser många ytterligare skäl att betala en ”dagligvarupremie”. I skrivande stund betalar börsen ett P/E-tal på 22 för Axfoods vinster.

Vi återkommer till om det är motiverat eller ej. Bortom virusoro är den stora trenden att e-handelsinslaget ökar snabbt i dagligvarubranschen. I Axfoods fall står e-handel direkt mot konsument ännu för under 3% av omsättningen, men växte med 35% 2019. Det är bättre än marknaden som helhet. Enligt Svenskt Dagligvaruindex var e-handelstillväxten 22% i fjol. Svensk Handel räknar med att dagligvarubranschens e-handelsandel mångdubblas från 2019 års cirka 2% till 6–11% år 2025.

| Börsplus huvudscenario | 2020E | 2021E | 2022E |

| Omsättning | 52 770 | 54 142 | 55 549 |

| – Tillväxt | 4% | 3% | 3% |

| Rörelseresultat | 2 243 | 2 233 | 2 222 |

| – Rörelsemarginal | 4,3% | 4,1% | 4,0% |

| Resultat efter skatt | 1 749 | 1 742 | 1 733 |

| Vinst per aktie | 8,36 | 8,32 | 8,28 |

| Utdelning per aktie | 7,35 | 7,50 | 7,60 |

| Direktavkastning | 4,0% | 4,1% | 4,2% |

| Operativt kapital/omsättning | 1% | 1% | 1% |

| Nettoskuld/EBIT | -0,6 | -0,7 | -0,8 |

| P/E | 21,8 | 21,9 | 22,0 |

| EV/EBIT | 16,4 | 16,4 | 16,4 |

| EV/Sales | 0,7 | 0,7 | 0,7 |

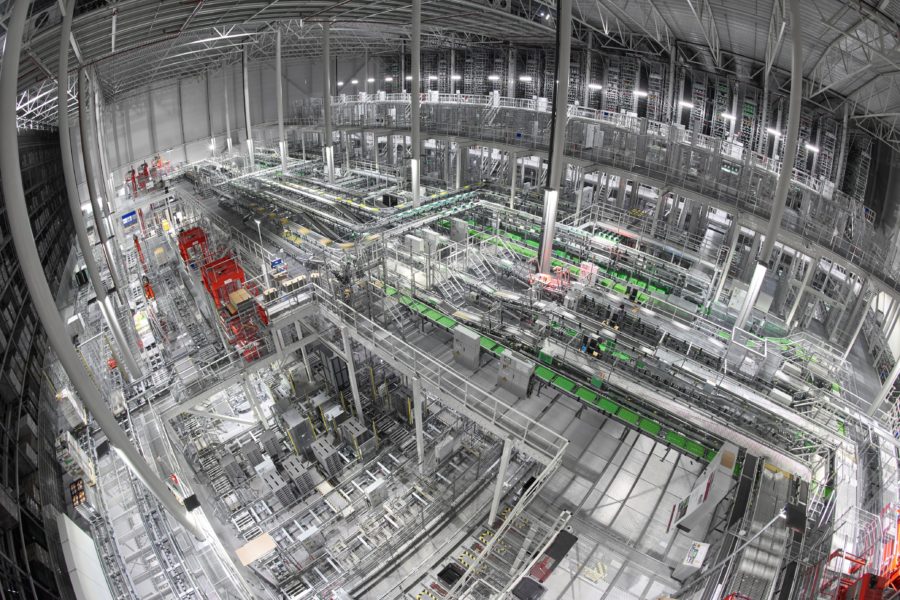

Axfood bygger nu om sin logistik till centraliserad modell. Det stora steget handlar om Dagabs stora investering i ett toppmodernt ”superlager” i Stockholmsregionens Bålsta. Det högautomatiserade logistikcentret byggs 2019–2023. När det står klart blir det på 100 000 kvadratmeter golvyta och upp till 30 meter högt. Lagret beräknas då kunna hantera runt 60% av Dagabs totala varuvolymer, inräknat leveranser både direkt till e-handelskunder, internt till koncernens butikskedjor och externt till Dagabs grossistkunder.

Ännu är nätmat väldigt olönsamt för flertalet spelare. Detta eftersom marknaden drar stora kostnader och ännu är liten. Vi ser dock Axfoods planer på storskalig och högautomatiserad logistik som övertygande för att på sikt kunna vända till vinst.

Hur stora vinster som blir möjliga inom e-mathandeln vet ingen ännu. Konsultbyrån McKinsey studerade dock saken i en större temarapport vintern 2018/2019. Enligt ett räkneexempel skulle en renodlad nätmataffär i USA med dåvarande förutsättningar inte nå mer än cirka 1% marginal mot 5–7% för butikshandel. Kostnaden för att packa mat i påsar (“plocket”) och hemleveransen är helt enkelt större än besparingen på att inte behöva driva fysisk butik. McKinsey skissar dock på möjligheter att halvera kostnaden för hemleverans vilket skulle göra e-mat minst lika lönsamt som butikshandel offline.

Verklighetens balansgång för aktörer som Axfood handlar dock snarare om en låglönsam e-handel under överskådlig tid. Den ska komplettera välfungerande och höglönsamma butiker, inte ersätta dem över en natt. Då blir kalkylen en totalaffär där en bra e-handel ger ökad servicegrad.

Huvudscenario.

- Konkurrensen är hård men vi tror att Axfood försvarar sin marknadsandel. Det ger runt 3% intäktstillväxt framöver.

- Med fullt fokus på lönsamhet bör välskötta Axfood kunna hålla sig runt sitt eget lägstamål 4% i marginal, trots e-handelsinvesteringar. Det är i linje med europeiska dagligvarujättar (se tabell).

- Dagens obligationslika vinstvärdering är i överkant. Bristen på vinsttillväxt gör att börsen nog lär behärska sig och inte betala mer än runt 14 gånger rörelseresultatet (EV/Ebit). Det är i linje med branschen och det var också där Axfoods medianvärdering låg åren 2002–2013. TINA-epoken 2014-2019 var värderingen runt EV/Ebit 21 men det tror vi är farligt att hoppas på igen.

- På våra antaganden skulle de stabila utdelningskupongerna ge runt 4% årlig direktavkastning. Men det kompenserar inte för en nedkyld värdering.

| Bolag | Land | Omsättning 2019, Mkr | Årlig tillväxt i omsättning 2020E-2022E % | Ebit-marginal 2022E % | EV / Sales 2022E | EV / Ebit 2022E | P/E 2022E | Direkt-avkastning 2020E % |

| Axfood | SVE | 50 740 | 3,1 | 4,0 | 0,7 | 16,4 | 22,0 | 4,0 |

| ICA Gruppen | SVE | 119 295 | 2,3 | 4,4 | 0,7 | 16,9 | 18,7 | 3,2 |

| Kesko | FIN | 112 970 | 3,3 | 4,6 | 0,8 | 16,7 | 17,5 | 4,4 |

| Tesco | UK | 791 311 | 2,0 | 4,9 | 0,6 | 11,4 | 10,2 | 3,8 |

| Carrefour | FRA | 768 189 | 2,8 | 3,3 | 0,4 | 11,4 | 9,7 | 4,1 |

| Metro (AG) | TYS | 283 028 | 3,1 | 2,3 | 0,3 | 12,4 | 11,0 | 7,8 |

| Royal Ahold | NED | 695 055 | 3,6 | 4,1 | 0,5 | 11,5 | 10,4 | 4,0 |

| J Sainsbury | UK | 356 163 | 1,2 | 3,4 | 0,4 | 10,2 | 9,1 | 5,5 |

| Wm Morrison | UK | 217 542 | 1,1 | 3,0 | 0,4 | 12,0 | iu | 4,0 |

| Medel | 377 144 | 2,5 | 3,8 | 0,5 | 13,2 | 13,6 | 4,5 | |

| Källa: Börsplus (prognoser Axfood) / Factset (konsensusprognoser övriga, kursdata). | ||||||||

| Definition | Förväntad årlig tillväxt 2020E-2022E. | Förväntad rörelse-marginal 2021E. | EV = Börsvärde + Nettoskuld. Sales = förväntad omsättning 2022E. | EV = Börsvärde + Nettoskuld. EBIT = förväntat rörelse-resultat 2022E. | Börskurs delat på förväntad vinst per aktie för 2022E. | Kontant utdelning för 2020E delat på börskurs. | ||

Pessimistiskt scenario. Här tänker vi oss att konkurrensbilden förvärras. Det stora hotet vore en mer storskalig prispressar-offensiv från Lidl. Kanske med sällskap av tyska Aldi. Mot dessa stora hard discount-koncept är inte Willys lågpris lågt nog. Tursamt nog för Axfood och ICA har tyskarna varit upptagna med större marknader som Storbritannien, Frankrike, Spanien och USA. Trots det har Lidl ändå vuxit sin svenska marknadsandel från 3% 2013 till 5% 2018. Vill det sig illa börjar tyskarna gasa i Sverige igen. Ett annat hot är att e-handeln inte tillmäts någon framtida lönsamhet varpå vinsttillväxten blir långsiktigt minus. Skulle vi då se ett tapp till 3% rörelsemarginal och en försiktig EV/Ebit 11-värdering så skulle en investering i Axfood idag då kunna tappa i alla fall 40%.

Optimistiskt scenario. Anta att Axfood överlevererar med 5% i både årlig tillväxt och i rörelsemarginal på sikt. Om dagens höga vinstvärdering består blir uppsidan dryga 40%.

Den stora frågan här och nu handlar dock inte om hur det går med konkurrensen eller e-handeln. Den stora frågan är om investerarna kan fortsätta se Axfood som en trygg hamn och värdera därefter. Eller om man börjar jämföra Axfood med andra stabila vinstmaskiner som exempelvis Telia. Då framstår ju Axfood som väldigt dyrt. Vi sätter inte ner foten i den debatten just nu men ser i vart fall inget klart köpläge.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser