Analys Fastighet IPO-guiden Aros Bostad

Aros Bostad – ny notering från nybyggaren

| Aros Bostad stamaktie | |

| Teckningskurs: 56 kr | Antal stamaktier: 37,6 m |

| Börsvärde stamaktier: 2 106 Mkr | Nettokassa: 443 Mkr |

| VD: Magnus Andersson | Ordförande: Johan Gustavsson |

Aros Bostad (teckningskurs 56 kr) är en bostadsutvecklare med verksamhet främst i Storstockholm och Uppsala.

I affärsmodellen ingår att köpa mark och driva detaljplan gentemot kommunerna, rita upp och planera nya bostäder tillsammans med arkitekter samt marknadsföra och sälja bostäderna till privatkunder.

Bolaget grundades 2006 av Johan Gustavsson, Per Rutegård och Samir Taha som numer är aktiva genom styrelsen och även bolagets investeringskommitté. De är också största ägare med totalt 41% av kapitalet efter noteringen. VD sedan 2017 är Magnus Andersson med bakgrund från JM, Skanska och Oscar Properties. Han äger aktier för 31 Mkr.

Aros har tidigare finansierat den största delen av sina projekt via egna alternativa investeringsfonder där kapital rests för att dela risk med andra investerare. Aros Bostad har också två noterade preferensaktier på börsen.

Nu ska man dock lista även stamaktien. I samband med det söks 300 Mkr i nytt kapital som ska användas till att växa mark- och projektportföljen i egen regi. Bolaget planerar alltså inte att resa några nya fonder när de gamla löper ut.

Den befintliga ägaren LMK Ventures säljer också aktier för 47 Mkr. Dessutom har medgrundarna tillsammans med Första AP-fonden vid sidan av erbjudandet sålt aktier för 115 Mkr till fastighetsprofilen Rutger Arnhult som även är teckningsåtagare i noteringen. Andra investerare är bland andra livförsäkringsbolaget Skandia och fondbolaget PriorNilsson. Drygt 80% av erbjudandet är tecknat på förhand.

Läs mer om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Aros Bostad stamaktie |

| Lista | First North |

| Omsättning rullande tolv månader | 81 Mkr |

| Antal anställda | 24 |

| Teckningskurs | 56,00 kr |

| Rådgivare | DNB |

| Storlek på erbjudande | 347 Mkr (varav 86% nyemission) |

| Börsvärde vid IPO | Cirka 2 106 Mkr |

| Emissionskostnad | Cirka 17 Mkr (4,9% av erbjudandet) |

| Säkrad andel av IPO* | 81% |

| Investerare som ska teckna i IPO | Rutger Arnhult via M2 Asset Management, Skandia Liv och Skandia Fonder, PriorNilsson, Bell Rock Capital Management, Cicero Fonder (81% i åtagande) |

| Garanter | – |

| Flaggor** | En flagga |

| Sista teckningsdag | 2021-06-14 |

| Beräknad första handelsdag | 2021-06-16 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

En flagga enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 333 granskade börsnoteringar är 1,4 flaggor för miljardbolag, 2,8 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar en flagga i Aros Bostad stamaktie

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har ett “bagage” av exempelvis konkurser, tvister, åtal eller andra potentiella “plumpar”. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

De tre grundarna i Aros Bostad har enligt prospektet blivit upptaxerade gällande inkomster som härrör från en numera avslutad fond (Aros Bostad II AB). Fonden som förvaltades av Aros Bostad menar Skatteverket skulle ha redovisats som inkomst av tjänst i stället för inkomst av kapital. Skatteverket bedömer att det föreligger en brottsanmälan under Skattebrottslagen. Beslutet är enligt prospektet överklagat och besked väntas från Förvaltningsrätten om den fortsatta handläggningen. Av prospektet framgår också att Aros Bostad inte haft direkt eller indirekt ägande i Aros Bostad II.

IPO-guiden hissar en flagga.

Som namnet antyder startade Aros Bostad i Västerås men har sedan länge verkat främst i Stockholm där huvudkontoret också finns. Initialt jobbade bolaget mycket med konverteringar av kontorsfastigheter i innerstaden, men har sedermera migrerat ut i kranskommunerna. Fokus har legat på områden där det varit svårt att få tag på mark. Ofta har man undvikit större nybyggnadsområden för att i stället ta fram något som blir mer unikt på marknaden där och då.

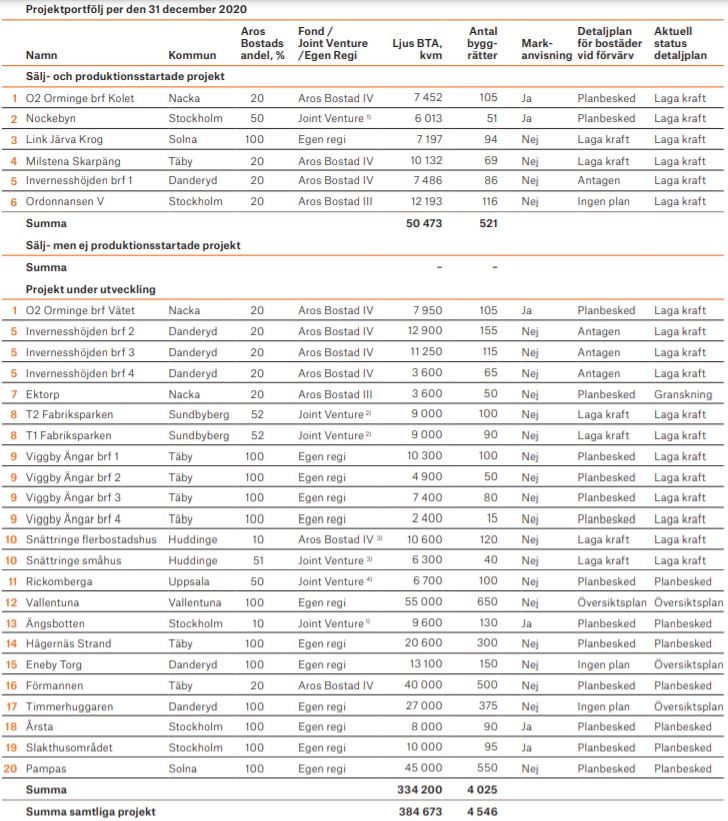

Byggrättsportföljen består i nuläget av drygt 4 600 bostäder fördelat på 30 olika projekt där Täby, Danderyd och Vallentuna står för knappt 60% av antal kvadratmeter. Närmre 40% av portföljen har idag lagakraftvunnen detaljplan som möjliggör byggande av bostäder. Bolaget bedömer att nuvarande portfölj räcker i 5-6 år.

Av byggrätternas totala yta på knappt 400 000 kvadratmeter utgörs 55% idag av projekt i egen regi. Resten finns i bolagets fondstrukturer och även en mindre andel i samriskbolag med andra aktörer. Totalt är byggrättsportföljen värderad till 6,6 miljarder kronor men Aros andel av detta är 4,1 miljarder.

Aros jobbar inte alls med hyresrätter. Det är annars ett ganska hett tema bland bostadsutvecklare sedan marknaden för att sälja bostadsrätter på ritning fick sig en ordentlig törn under bostadsutvecklarkrisen som briserade hösten 2017.

Givet de geografiska lägen som Aros fokuserar på skulle vi tippa att byggrätterna i många fall är för dyra för att en hyresrättskalkyl ska vara vettig. Slår man ut byggrättsportföljens totala värde över antal kvadratmeter ser man att den genomsnittliga kvadratmetern byggrätt värderas till knappt 17 000 kronor. En grov riktlinje brukar sägas vara att värdet behöver ligga under 5 000 kronor per kvadratmeter för att hyresrättsproduktion ska vara en bra idé. Det kan vara en svaghet i bolaget eftersom produktion av bostadsrätter påverkas mer av bostadsmarknadens nycker och privatpersoners betalförmåga.

I dagsläget är 623 bostäder under byggnation fördelat på sju olika projekt. Av dessa är 69% sålda eller bokade vilket är en hälsosam andel. I fem av de pågående projekten påbörjas inflyttning redan i år.

Planen är att starta fem till sex nya projekt i höst. De flesta utvecklare brukar sträva efter att nå en viss försäljningsgrad i projekten redan innan spaden sätts i marken. Här bidrar förstås den just nu starka bostadsmarknaden. Senaste året har bostadsrätter i Storstockholm stigit med 12% medan villapriserna är upp hela 24%. Som följd har bolaget lyckats sälja 94 bostäder under första kvartalet, jämfört med 35 i fjol.

Efter noteringen kommer Aros Bostad ha en nettokassa på 443 Mkr. Tanken är nu att leta förvärv som i egen regi kan bli till potentiella byggstarter bortåt 2025 eller ännu längre fram. Till dess har bolaget gott om potentiella projekt i den befintliga portföljen (fullständig översikt finns i slutet av analysen).

Totalt värderas Aros andel av byggrättsportföljen som sagt till 4,1 miljarder kronor, enligt extern värdering. Värdet överstiger bolagets anskaffningskostnad med 1,1 miljarder som alltså utgör ett övervärde i portföljen som inte finns bokfört i balansräkningen. Lägger man detta till bolagets egna kapital och drar av preferenskapitalet så landar substansvärdet per stamaktie på 37,30 kronor. Teckningskursen på 56,00 kronor innebär alltså en substanspremie om 50% vilket är en ganska typisk siffra för de mer renodlade bostadsutvecklarna på börsen.

Intjäningsförmågan är det däremot lite si och så med. Exempelvis har Aros Bostad (enligt segmentsredovisningen där successiv vinstavräkning används) totalt tjänat 60 Mkr senaste tre åren. Motsvarande siffra för någorlunda jämnstora Besqab ligger på drygt 280 Mkr.

| Aros Bostad | Besqab | ALM Equity | Bonava | JM | |

| Antal byggrätter i portföljen | 4 608 st | 4 019 st | 13 301 st | 32 900 st | 37 300 st |

| Antal bostäder i produktion | 623 st | 763 st | 1 709 st | 6 089 st | 7 485 st |

| Intäkter rullande 12 månader | 116 Mkr | 1 242 Mkr | 1 841 Mkr | 15 894 Mkr | 14 911 Mkr |

| Börsvärde stamaktier | 2,1 mdr | 2,7 mdr | 7,7 mdr | 11,5 mdr | 22,7 mdr |

| Substanspremie | 50% | 46% | 18% | 54% | 63% |

| Kommentarer: inklusive bedömda övervärden i byggrättsportföljen förutom i Bonava där uppgift saknas. För ALM Equity värderas innehavet i Svenska Nyttobostäder som andel av aktuellt börsvärde. Aros Bostad har historiskt jobbat mycket med externt kapital via fonder och intresseföretag vilket gör de redovisade intäkterna låga och den historiska lönsamheten svårtolkad. | |||||

Allt som allt ser vi inga direkta skäl att undvika aktien – men inte heller något som lockar tillräckligt för att teckna den. Bostadsutveckling är komplex verksamhet och vi noterar att flera mindre aktörer antingen slagits ut, köpts upp till vrakpris eller skiftat affärsmodell mer mot hyresrätter och egen förvaltning.

Om den glödheta bostadsmarknaden håller i sig är det fullt möjligt att vi står inför ett nytt uppsving för alla bostadsutvecklare. Med det sagt är vi neutrala till noteringen av Aros Bostad.

| Aros Bostads största stamaktieägare efter noteringen | Innehav | Andel |

| Johan A. Gustavsson via Vencom Residential | 410 Mkr | 19,4% |

| Samir Taha via Sultanen Invest | 339 Mkr | 16,1% |

| Per Rutegård via PRP Management | 225 Mkr | 10,7% |

| Rutger Arnhult via M2 Asset Management | 195 Mkr | 9,3% |

| LMK Venture | 138 Mkr | 6,6% |

Aros Bostads projektportfölj

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser