Analys Admicom

Admicom: Finska Fortnox

| Admicom (EUR) | |

| Börskurs: 61,70 EUR | Antal aktier: 5,0 m |

| Börsvärde: 308 miljoner | Nettoskuld: 3 miljoner |

| VD: Petri Kairinen | Ordförande: Petri Niemi |

Admicom (61,70 EUR) är ett finländskt bolag som erbjuder mjukvarulösningar inom bland annat revision, schemaläggning och lagerhantering. Kunderna återfinns främst inom bygg, industri och relaterade tjänster. Idag har Admicom cirka 3 000 kunder och över 30 000 användare. 93% av intäkterna var av återkommande karaktär under 2021.

Under juni i år tillträdde Petri Kairinen som ny VD. Han kommer närmast från VD-posten på Nixu Oy, som är ett mjukvarubolag med fokus på cybersäkerhet. Kairinen äger 200 aktier i Admicom. Tidigare VD Petri Aho är numera CFO för Admicom.

Största ägare med drygt 26% av aktierna är Matti Häll, som grundade Admicom år 2004 och var VD fram till 2016. Häll är en entreprenör och har även grundat mjukvarubolaget Liinos som såldes till Visma år 2002. Admicom har varit noterade på First North i Finland sedan början av 2018. Teckningskursen vid IPO var 9,80 euro per aktie. Bolaget har idag omkring 240 anställda.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 25 | 32 | 36 | 40 |

| – Tillväxt | +13,4% | +28,0% | +13,0% | +12,0% |

| Rörelseresultat | 10 | 13 | 14 | 17 |

| – Rörelsemarginal | 41,7% | 39,5% | 40,0% | 41,0% |

| Resultat efter skatt | 8 | 10 | 11 | 13 |

| Vinst per aktie | 1,63 | 2,02 | 2,28 | 2,64 |

| Utdelning per aktie | 1,50 | 1,55 | 1,60 | 1,70 |

| Direktavkastning | 2,4% | 2,5% | 2,6% | 2,8% |

| Avkastning på eget kapital | 30% | 32% | 35% | 35% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebit | -1,7 | 0,1 | -0,2 | -0,5 |

| P/E | 37,8 | 30,5 | 27,1 | 23,4 |

| EV/Ebit | 29,9 | 24,7 | 21,6 | 18,8 |

| EV/Sales | 12,5 | 9,8 | 8,6 | 7,7 |

| Kommentar: Admicom redovisar i euro. | ||||

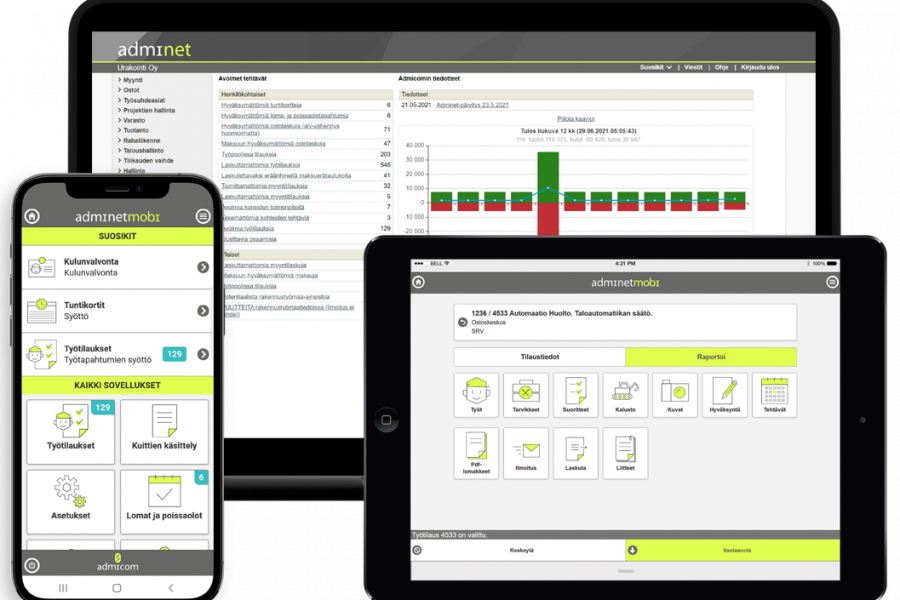

Admicom säljer idag branschspecifika mjukvarulösningar med fokus på den finska marknaden. Bolaget är ett SaaS-bolag (Software as a Service) och erbjuder lösningar inom bland annat revision, lagerhantering, inköp, rapportering och lönehantering. Admicom kan till viss mån beskrivas som en finsk motsvarighet till svenska Fortnox. Skillnaden är att Admicom har ett mer branschspecifikt erbjudande. Kunderna återfinns främst inom byggnation, industri och byggtjänster.

EXEMPEL PÅ KUNDCASE

Affärsidén är att erbjuda företagare ett smidigt sätt att sköta administration och revision. En typkund kan exempelvis vara ett mindre bolag inom byggnation av villor. Dessa bolag vill lägga tid på att bygga och serva kunder och mindre tid på administrativt arbete. Admicom erbjuder en helhetslösning som automatiserar rutinarbetet. En lösning kan täcka allt från tidsregistrering till platshantering och automatiskt uppdaterade rapporter från redovisning. Via Admicoms molntjänst Adminet kan bolagen få förslag och lösningar som passar just deras bolag.

Exempel på en branschspecifik tjänst är Admicoms offertberäkningsverktyg. Där kan byggbolag beräkna hur mycket ett specifikt projekt kan tänkas kosta att genomföra. På så sätt kan byggbolagen snabbare ge slutkunderna offerter.

| Segment | Adresserbar marknad | Admicoms andel |

| Byggnation | 35-45 Meuro | 28% |

| Byggnadsteknik | 75-85 Meuro | 15% |

| Industri | 65-75 Meuro | 2% |

12% marknadsandel

Den adresserbara marknaden uppgår enligt Admicom till över 2 miljarder kronor (228 MEuro). Bolaget har en marknadsandel på ungefär 12% totalt sett. För delsegmentet byggnation uppgår Admicoms marknadsandel till 15%, den är 28% inom Byggnadsteknik samt 2% inom Industri. Konkurrenter är exempelvis Visma, CGI, och finska börskollegan Lemonsoft (där svenska Rite Ventures är största ägare).

Admicom har en fin marknadsposition och beskriver sig själva som marknadsledande inom sina kundgrupper. Bolagets konkurrensfördelar är att de erbjuder skräddarsydda lösningar inom sin nisch.

Fin tillväxthistorik

Tillväxten har varit riktigt stark över tid. Admicom har vuxit med omkring 40% per år sedan 2010, detta i kombination med stigande marginaler. Historiskt sett har tillväxten främst varit organisk. På senare tid har Admicom börjat förvärva allt fler bolag. En del av tillväxten framöver kommer troligen också komma från förvärv.

| Admicom | H1 2022 | H1 2021 |

| Omsättning | 15,5 Meuro | 12,4 Meuro |

| Tillväxt Y/Y | 25,7% | 15,1% |

| Organisk tillväxt | 13,4% | 9,6% |

| Återkommande intäkter | 89% | 92% |

| Ebit | 6,1 Meuro | 5,2 Meuro |

| Ebit-marginal | 39,2% | 42,1% |

Under perioden 2021-2023 är målsättningen att växa med över 20% per år i snitt och uppvisa en rörelsemarginal före avskrivningar (Ebitda) på mellan 40-50%. Ebitda-marginalen landade på 48% under 2021 jämförelsevis. Bolagets målsättning är att dela ut mer än hälften av vinsten.

Första halvåret 2022 växte bolaget med cirka 26%. Varav drygt 13% var organisk tillväxt. Rörelsemarginalen sjönk något mot fjolåret och påverkades negativt av ökade avskrivningar till följd av Admicoms två förvärv.

Två förvärv 2022

Bolagen som köpts är de finska mjukvarubolagen Kotopro och Planman.

| Förvärv | Kotopro | Planman |

| Omsättning | 1,9 Meuro | 0,8 Meuro |

| Tillväxt Y/Y | 6,6% | 14,7% |

| Ebit | 0,2% | 0,57 Meuro |

| Ebit-marginal | 1,2% | 69,1% |

| Köpeskilling ink tillägg. | 15,3 Meuro | 6,5 Meuro |

| EV/S | 8,1 | 8,1 |

| EV/EBIT | e.m | 11,4 |

Kotopro är ett SaaS-bolag inom dokumenthantering med kunder inom främst bygg & fastighetssektorn. Admicom betalade drygt 15 miljoner Euro inklusive potentiella tilläggsköpeskillingar motsvarande 8,1 gånger omsättningen. Kotopro har låg redovisad lönsamhet men Admicom ser potential att höja marginalerna och utvinna synergier.

Planman erbjuder mjukvara till projektplanering och schemaläggning till främst byggbranschen. Köpeskillingen landade på 6,5 miljoner Euro. Det motsvarar också en multipel kring 8,1 gånger omsättningen. Planman har en mycket hög lönsamhet (69% marginal). Admicom betalde drygt 11 gånger rörelsevinsten för Planman. Absoluta majoriteten av köpeskillingen har betalats kontant.

Prognoser och värdering

I samband med halvårsrapporten lyfte Admicom själva fram risken att efterfrågan kan minska på grund av osäkra konjunkturutsikter vilket kan öka bolagets kundtapp (churn). Minskad nybyggnation och renoveringstakt är en tydlig risk Admicom är exponerade mot.

På helårsbasis 2022 skissar vi på 28% tillväxt. Det är ungefär i linje med tillväxttakten under årets första sex månader. De två förvärven stöder tillväxten. Kommande år räknar vi med 12-13% tillväxt till följd av bland annat prisuppjusteringar. Det är ungefär i linje med analytikerkonsensus. Vi räknar inte in några nya förvärv i prognoserna utöver de redan aviserade. Marginalmässigt räknar vi med 39,5% i år och 41% år 2024. De senaste fyra åren har rörelsemarginalen varit drygt 40% i snitt jämförelsevis.

Många snabbväxande mjukvarubolag med återkommande intäkter värderas fortsatt högt. Svenska Fortnox handlas till 54 gånger rörelsevinsten på nästa år exempelvis. Admicom värderas i linje med norska konkurrenten SmartCraft. Finska Lemonsoft värderas lågt på de fåtal analytikerestimat som finns.

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2022-2024E % |

| Admicom | -31,8 | 26,9 | 21,5 | 8,6 | 40,0 | 12,5 |

| Fortnox | 34,2 | 69,3 | 54,1 | 21,5 | 39,7 | 32,2 |

| Lime Technologies | -19,7 | 35,9 | 37,1 | 7,6 | 20,5 | 14,9 |

| Upsales | -30,4 | 42,3 | 32,8 | 7,2 | 21,8 | 30,1 |

| SmartCraft | -12,2 | 29,8 | 21,5 | 7,3 | 33,8 | 16,4 |

| Carasent | -38,3 | 108,3 | 36,4 | 5,1 | 14,0 | 23,3 |

| Genomsnitt | -16,4 | 49,7 | 30,3 | 8,5 | 28,8 | 21,3 |

| Källa: Affärsvärlden / Factset | ||||||

Använder vi en multipel på 22 gånger rörelsevinsten (drygt 25% rabatt jämfört med bolagen i peer-tabellen) så finns 25% uppsida på sikt. Sedan noteringen har Admicom värderats till 26 gånger den framåtblickande rörelsevinsten jämförelsevis.

Sammantaget har Admicom uppvisat en imponerande tillväxt över tid. Bolaget har digitaliseringstrenden i ryggen, hög andel återkommande intäkter och en fin marknadsposition. Och dessutom en tydlig huvudägare i grundaren Matti Häll. Risken är att bolagets kunder i stor utsträckning är cykliska bolag. Nedsidan i ett pessimistiskt scenario med fallande tillväxt och värdering är rätt blodig.

Admicom framstår som ett välskött bolag. Investerare som inte räds risker för ökad churn och minskad lönsamhet kan möjligen överväga en post.

| Admicom tio största ägare | Andel |

| Matti Häll | 26,46% |

| SEB Fonder | 9,49% |

| Danske Invest | 8,38% |

| Swedbank Robur Fonder | 8,23% |

| ODIN Fonder | 4,41% |

| TIN Fonder | 3,67% |

| Handelsbanken Fonder | 3,19% |

| Evli Fonder | 2,29% |

| Berenberg Funds | 2,06% |

| Antti Seppä | 2,00% |

| Källa: Holdings | |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser