Analys 24SevenOffice

24SevenOffice: Olönsam tillväxt till ett lågt pris

| 24SevenOffice | |

| Börskurs: 9,50 kr | Antal aktier: 68,0 m |

| Börsvärde: 646 Mkr | Nettokassa: 105 Mkr |

| VD: Eirik Stranden | Ordförande: Karl-Anders Grønland |

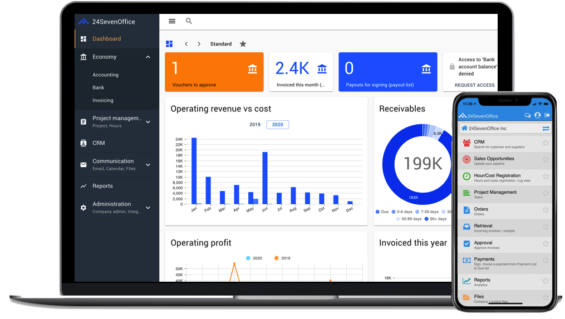

24SevenOffice (9,50 kr) är ett norskt mjukvaruföretag med notering på Spotlight och ca 220 Mkr i årsomsättning. Huvudprodukten är ett affärssystem för bokföring, fakturahantering med mera.

Bolaget har vissa likheter med Fortnox men 24SevenOffice riktar in sig på större företagskunder, har verksamhet såväl i Norge, Sverige, USA som Danmark och saknar helt Växjöbolagets lysande lönsamhet. Tvärtom går 24SevenOffice med betydande förlust.

Huvudägare är R-Ventures, med 51,6% av aktierna, som ökat innehavet en hel del under 2022. De har köpt för runt 50 Mkr. VD sedan 2021 Eirik Stranden äger däremot inga aktier enligt Holdings.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 211 | 264 | 303 | 339 |

| – Tillväxt | 25% | 25% | 15% | 12% |

| Rörelseresultat | -70 | -98 | -61 | -41 |

| – Rörelsemarginal | -33% | -37% | -20% | -12% |

| Nettokassa | 145 | 62 | 42 | 50 |

| EV/Sales | 2,6 | 2,1 | 1,8 | 1,6 |

| Kommentar: Nettokassan inkluderar ett konvertibellån på 250 Mkr som löper till 2027 med konverteringskurs på 44 kr per aktie. Resultatet inkluderar förvärvsavskrivningar på 65-70 Mkr årligen 2022-24. | ||||

Kort om bolaget

Företaget startade redan 1997 men utvecklade redan från börjat sitt datasystem som en webbtjänst snarare än som lokalt installerad programvara. Kärnfunktionen är bokföring men 24SevenOffice erbjuder en rad kompletterande moduler för lön, CRM, projekthantering med mera.

Företaget har riktat in sig på medelstora och stora företag som kunder. Exempel är Elon, Oda och Scania. Ungefär tre fjärdedelar av intäkterna finns i Norge. Vid utgången av tredje kvartalet 2021 rapporterade bolaget 66 700 kunder. Detta nyckeltal har bolaget numera upphört att redovisa.

Försäljningen sker både med egen personal och via partners som PWC. Traditionellt har kunderna betalat en månatlig avgift per användare för att få tillgång till systemet. 24SevenOffice går dock mer över till att ta betalt för användning av systemet – exempelvis en avgift per mottagen leverantörsfaktura.

Finansiellt

Som många programvarubolag har 24SevenOffice låga rörliga kostnader. Bruttomarginalen är runt 95%. Den stora kostnadsposten är personalen som nu uppgår till knappt 190 anställda, mestadels i Norge. Företaget saknar explicita finansiella mål och har en ojämn historik avseende lönsamhet.

Under 2018-2021 har tillväxten varit 25% per år, men i den siffran ingår förvärv. Bolaget redovisar inte organisk tillväxt.

Företaget tog in 40 Mkr vid en notering på Spotlight i slutet av 2017. Detta finansierade en etablering på den svenska marknaden. Sverigesatsningen, plus tillväxt genom försäljning via redovisningsbyråer i Norge, var de huvudsakliga tillväxtspåren fram till i början av 2021 då 24SevenOffice gjort ett flertal omtag på sin strategi och inriktning.

Ny strategi

Huvuddragen under det senaste 1,5 årens utveckling är som Afv uppfattar det följande:

- Geografisk breddning. I januari 2021 förvärvas 24SevenOffice USA-rörelse och IP från huvudägaren R-Ventures för 200 Mkr, mestadels kontant. Fram till dess ägdes och drevs alltså satsningen med 24SevenOffice-systemet utanför Norden av R-Ventures. Förvärvet omfattade en rörelse i USA, ett bolag inom materialplanering kallat Masterplan samt IP-rätter avseende EU och UK. Omsättningen för dessa tillgångar var 1 miljon dollar år 2020.

- Mot en ”One-stop-shop”. Alltmer fokus läggs på att sälja mer produkter till den befintliga kundbasen förutom det ursprungliga bokföringssystemet. Utbudet breddas både genom egenutveckling till exempel av lönesystem och genom förvärv av kompletterade produkter. Bolag inom projektplanering, rekrytering samt HR förvärvas (se tabell nedan). En satsning på finansiella tjänster, inkasso och delbetalningar, intensifieras.

Urval av förvärv

| Bolag | Pris | Kommentar |

| Exicom Software | Okänt | Svenskt bolag med 33 Mkr omsättning med system för projektplanering |

| Karriere NO | Ca 15 Mkr | Norsk rekryteringsbolag/sajt med 7 Mkr i omsättning. |

| Oflow | Ca 5 Mkr | Mjukvara för inkassoprocess |

| Smartbob | Okänt | System för finansiell rapportering. Ca 5 Mkr omsättning. |

| Innomate | Ca 19 Mkr | Danskt bolag inom HR-processer. Ca 7 Mkr omsättning. |

- Ändrad intäktsmodell. Under 2022 införs succesivt en ny prismodell för befintliga och nya kunder. Den fasta månadsavgiften sänks och betalningen kopplas mer till utförda aktiviteter i systemet – som mottagna fakturor, antal behandlade lönebesked med mera. Se prislista för Sverige här.

Den här strategiförflyttningen sker hand i hand med att kostnadskostymen ökar kraftigt. Under första kvartalet 2022 var rörelsekostnaderna uppe i 77 Mkr, exklusive avskrivningar (ca 20 Mkr) och direkta kostnader (ca 5 Mkr). Det är en ökning med 71% på ett år. Trenden framgår tydligt i grafiken nedan.

Kostnadsökningen beror delvis på en utökad säljkår. Eftersom de system som säljs är relativt avancerade krävs utbildning av ny säljpersonal. Det tar en tid innan de är produktiva. En annan stor orsak bakom kostnadsökningen är produktutvecklingen. 24SevenOffice tar så gott som alla utgifter för produktutveckling över resultatet. Det är konservativt och bra, men tynger resultatet.

Det redovisade resultatet tyngs dessutom av stora avskrivningar på förvärvade tillgångar.

Tydligt tillväxtfokus

Ledningen med VD Eirik Stranden i spetsen är tydlig i sina prioriteringar. Det är investeringar som gäller inför en kommande fas av ”hypertillväxt”, som han kallar det. Trenden med försämrade resultat väntas inte vända till motsatsen förrän 2023, meddelades i senaste rapporten. Tidigare var budskapet att detta skulle ske succesivt under 2022.

24SevenOffice har till och med dragit i gång en riskkapitalverksamhet så sent som i april i år. Idén är att investera i startup-bolag på mjukvaruområdet. Två investeringar har hittills gjorts. Vi känner inte till vilka belopp det handlar om. Till bilden hör att 24SevenOffice har en stor kassa på 350 Mkr efter vältajmade finansieringar när aktiekursen stod högt i början av 2021.

Fungerar strategin?

Under förra året lyste hypertillväxten med sin frånvaro även om 24SevenOffice förvisso ökade omsättningen 25%. Men det ingår en hel del förvärv i siffran och organisk tillväxt redovisas inte. Vi noterar dock att den norska affären bara växte med 10%, vilket indikerar en låg organisk tillväxt. Ledningen pekar på att coronakrisen påverkade siffrorna negativt under senare delen av året.

Det ser ändå ut som 2022 startat bättre med 35% redovisad tillväxt vilket Afv bedömer utgörs av knappt 20%-enheter i organisk tillväxt.

Det VD lyfter fram i Q1-rapporten är särskilt de nya produkterna. Det hänvisas till 100% tillväxt för Masterplan, 200% ökning för tidsrapporteringsmodulen Busy och 100% tillväxt inom automatiserad bokföring med hjälp av AI. Framgången för sådana produkter ska ihop med den nya prismodellen och fokus på större kunder leda till ökad skalbarhet och förbättrade resultat – men alltså först under 2023.

Låg värdering

24SevenOffice värderas till ca 2 gånger omsättningen efter ett kursras på 50% senaste året. Aktien värderas med klar rabatt mot annan mjukvara (se tabell). 24SevenOffice har nästan bara produktintäkter till skillnad från vissa andra bolag i listan men sticker ut med sin höga förlusttakt i en bransch som annars ter sig höglönsam.

| Bolag | Kurs-utv 1 år, % | EV/Sales 2023 | Rörelsemarginal 2023 | EV/Ebit 2023 |

| 24SevenOffice | -49 | 1,8 | -20,0% | Neg |

| FormPipe | 4 | 3,2 | 11,9% | 27,3 |

| Fortnox | 13 | 22,3 | 54,3% | 41,0 |

| Lime Technologies | -31 | 6,6 | 24,8% | 26,6 |

| Pagero Group | IPO | 3,6 | -9,2% | Neg |

| SignUp Software | IPO | 6,5 | 16,0% | 40,5 |

| Upsales | -33 | 7,4 | 36,7% | 20,2 |

| Medel | 7,3 | 16,4% | 31,1 | |

| Källa: Factset & Afv (24SevenOffice) | ||||

Reflektioner

Det finns frågetecken kring bolaget. Att huvudägaren sålde USA-delen till bolaget för 200 Mkr löste inga problem för 24SevenOffice och att huvudägaren tog kontanter förtar lite av signalvärdet i att R-Ventures nu köper aktier över börsen.

Vårt intryck är att bolaget aldrig fått riktigt fäste på marknader utanför Norge med sitt system. Att omsättningen i Sverige är 44 Mkr (2021) ser bra ut, men det kan vara så mycket som 30-35 Mkr av detta som kommer från förvärv. Att satsningar på USA eller övriga Europa skulle vara vägen till framgång känns långsökt.

Att sälja mer till befintliga kunder känns mer lovande och är en strategi vi känner igen från Fortnox. Det ser ut som tillväxten växlar upp något i Q1 och håller det i sig kanske aktien kan få revansch. Det är dock en lång väg till vinst och även om vårt huvudscenario indikerar en okej uppsida, så stannar vi vid ett neutralt råd på grund av risknivån. Det är dock värt att bevaka aktien.

| Tio största ägare i 24SevenOffice | Värde (Mkr) | Kapital | Röster |

| R-Venture AS | 345 | 51,6% | 51,6% |

| Swedbank Robur Fonder | 60 | 9,0% | 9,0% |

| TIN Fonder | 16 | 2,4% | 2,4% |

| Berenberg Funds | 16 | 2,3% | 2,3% |

| Staale Risa | 15 | 2,2% | 2,2% |

| Nordea Fonder | 14 | 2,1% | 2,1% |

| Jan Karlander | 11 | 1,7% | 1,7% |

| Avanza Pension | 11 | 1,6% | 1,6% |

| Stian Rustad | 8 | 1,3% | 1,3% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser