Analys 24SevenOffice

24SevenOffice: Gasen i botten

Det norska mjukvarubolaget 24SevenOffice (14,50 kr) noterades på Spotlight 2017 och tog då in 40 Mkr. Detta för att finansiera en satsning på att växa i Sverige. Företaget var redan stora i sin nisch i Norge och såg ett bra läge att göra om tricket i sitt grannland.

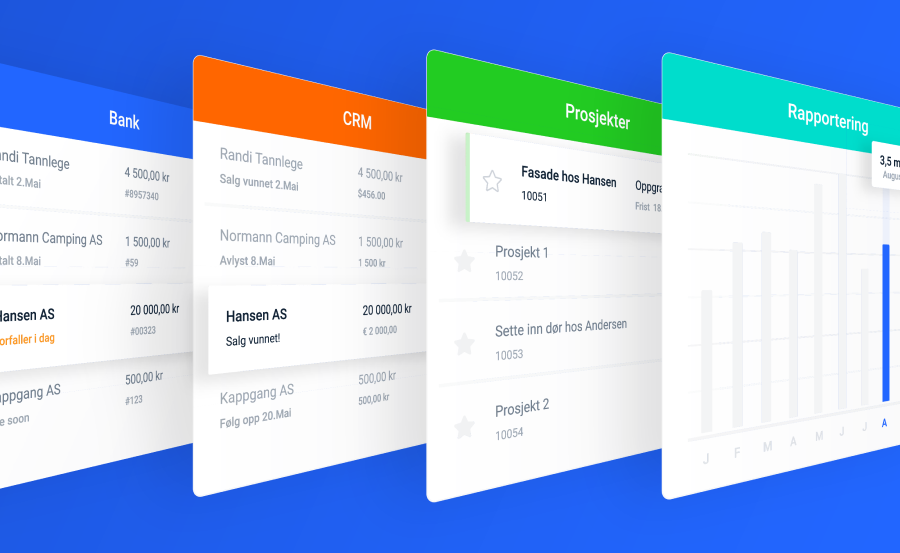

Nischen ifråga är affärssystem för medelstora företag. Bolaget erbjuder ett helt webbaserat system för bland annat redovisning, fakturering, kundhantering (CRM) och projekthantering. Grundmodellen är att kunderna betalar en fast månadsavgift på 400-500 kr per användare. Sådana abonnemangsintäkter genererar kring 95 procent av omsättningen.

| 24SevenOffice | ||||

| Börskurs: | 14,50 kr | |||

| Antal aktier (miljoner): | 55,2 | |||

| Börsvärde: | 801 Mkr | |||

| Nettokassa: | 7 Mkr | |||

| VD | Ståle Risa | |||

| Styrelseordförande | Karl-Anders Grønland | |||

| Börsplus huvudscenario | ||||

| 2018 | 2019E | 2020E | 2021E | |

| Omsättning | 107 | 139 | 174 | 209 |

| – Tillväxt | 629,7% | 30,0% | 25,0% | 20,0% |

| Rörelseresultat | 4 | -17 | -2 | 21 |

| – Rörelsemarginal | 4,0% | -12,0% | -1,0% | 10,0% |

| Resultat efter skatt | 22 | -13 | -2 | 15 |

| Vinst per aktie | 0,40 | -0,23 | -0,03 | 0,28 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 53% | -25% | -4% | 33% |

| Operativt kapital/omsättning | 4% | 9% | 5% | 0% |

| Nettoskuld/EBIT | -11,0 | 0,0 | 0,9 | -1,2 |

| P/E | 36,5 | -63,0 | -483,3 | 51,8 |

| EV/EBIT | 183,5 | -47,5 | -455,6 | 38,0 |

| EV/Sales | 7,4 | 5,7 | 4,6 | 3,8 |

24SevenOffice påminner om bolag som Fortnox, Lime Technologies eller Upsales. Mest kanske om Fortnox i och med att det i botten finns ett redovisningssystem och båda bolagen använder redovisningsbolag som en viktig försäljningskanal. Ungefär 60 procent av 24SevenOffice intäkter kommer via partners som PWC, KPMG och mindre byråer.

Upplägget är att en redovisningsbyrå både kan använda systemet internt, vilket rationaliserar många arbetsmoment, och återförsälja det till sina kunder och då dela intäkten med 24SevenOffice. Bolagets VD, och medgrundare, Ståle Risa talar mycket om att redovisningsbranschen står inför en stor omställning. Arbetskrävande moment inom bokföring lär automatiseras och AI-lösningar kan ytterligare reducera behovet av handpåläggning. 24SevenOffice har ett system som är perfekt för detta, anser han.

Bolaget är en avknoppning från den norska koncernen 24SevenOffice AS som fortfarande är huvudägare med 56 procent av aktierna. 24SevenOffice AS äger rätten att sälja webbsystemet utanför Norden, medan Spotlightnoterade 24SevenOffice har rätt att bearbeta Norden.

Satsningen på Sverige är alltså bakgrunden till noteringen och den stora potentialen på kort och medellång sikt. I tabellen nedan framgår utvecklingen under de senaste kvartalen:

| Q2 – 2018 | Q3 – 2018 | Q4 – 2018 | Q1 – 2019 | Q2 – 2019 | |

| Nettoomsättning, Mkr | 25,0 | 26,6 | 30,6 | 32,1 | 33,1 |

| Tillväxt | +30% | +30% | +29% | +35% | +32% |

| Rörelseresultat, Mkr | 1,6 | 3,5 | -2,1 | -4,0 | -8,5 |

| Rörelsemarginal | 6% | 13% | -7% | -12% | -26% |

| Antal anställda | 69 | 76 | 108 | 123 | 130 |

| Omsättning/anställd, Mkr | 1,45 | 1,40 | 1,13 | 1,04 | 1,02 |

| Kostnader Sverige, Mkr | 8,5 | 12,0 | |||

| Rörelsevinst ex Sverige, Mkr | 4,5 | 3,5 | |||

| Marginal ex Sverige | 14,0% | 10,6% | |||

Det syns tydligt hur 24SevenOffice dragit upp tempot och ökat antalet anställda till 130, varav 25 finns i Sverige. Detta är resultatet av ett par mindre förvärv men också av nyanställningar. Totalt kostade detta 12 Mkr bara under andra kvartalet. Det tar tid för nya säljare att bli produktiva, kampanjer att bli lönsamma och marknadsföring att ge intäkter.

Detta är en lite mer aggressiv satsning än ledningen tidigare flaggat för men man anser det vara rätt givet de signaler man fick från marknaden. Ett sådant var intresset från bostadsrättsorganisationen HSB vilket nyligen omsattes till en order värd 4 Mkr på årsbasis. Ordern avser 24SevenOffice AI-motor (artificiell intelligens) för att automatisera hantering av leverantörsfakturor.

Planen verkar vara att fortsätta anställa personal och expandera, men inte i samma takt som tidigare.

Sedan två kvartal tillbaka anger 24SevenOffice hur mycket rörelsekostnader Sverigesatsningen drar. Exklusive dessa ligger marginalen inom den norska rörelsen på 10-14 procent. Då ingår kostnader för expansion även på den marknaden som fortsätter att växa, enligt VD Ståle Risa.

Den organiska utvecklingen för 24SevenOffice

Bolaget redovisar hög tillväxt på 32 procent och en underliggande marginal på drygt 10 procent, exklusive expansionskostnaderna i Sverige. Däremot framgår inte hur de förvärv som 24SevenOffice gjort under 2018 påverkar dessa siffror. Dessa var:

| Bolag | Förvärvat | Verksamhet | Intäktsnivå |

| Credité Consulting | 2018-09-17 | Redovisningsbyrå | Uppges ej |

| Online Sales Company | 2018-09-17 | Återförsäljare | 8 Mkr |

Enligt Allabolag omsatte Credité Consulting knappt 7 Mkr 2017. 24SevenOffice uppgav i bokslutet för 2018 att byråns bidrag till omsättningen i fjärde kvartalet 2018 var 2,4 Mkr. Antar man att bidraget var lika stort i senaste kvartalet så skulle den organiska tillväxten varit 23 procent. Den totala tillväxten var 32 procent.

Enligt 24SevenOffice VD Ståle Risa har inte konsolideringen av Online Sales Company påverkat 24SevenOffice omsättning. Detta då Online Sales omsättning i egenskap av återförsäljare av 24SevenOffice-licenser redan var med i koncernsiffrorna 2018. Däremot har kostnaderna minskat som följd av förvärvet. Credité Consulting har på liknande vis sålt 24SevenOffice-mjukvara till sina kunder – intäkter som konsolideras bort när bolaget ingår i 24SevenOffice-koncernen.

Han uppskattar att den organiska tillväxten var 27-28 procent med hänsyn till den effekten.

Hur man ser på aktien hänger till stor del på vad man tror om chanserna att lyckas i Sverige. Går det bra så har 24SevenOffice en stor lönsam intäktsström som bas för verksamheten. Möjligheten att gå vidare in i Danmark och Finland kommer då att framstå som mycket lockande för börsen. Går det illa så behöver man falla tillbaka på Norge som är en lönsam men mindre affär.

Förutsättningarna för framgång finns. HSB-avtalet är en fjäder i hatten. Inom redovisnings- och revisionsvärlden verkar utvecklingen röra sig i den riktning 24SevenOffice tror på. Det talas alltmer om behov av automatisering (denna artikel är ett exempel). Riskkapitalbolag har gjort förvärv i branschen med uttalat syfte att driva på digitaliseringen, till exempel Altor som köpt in sig i LRF Konsult.

Förhoppningsvis vill någon eller några av de större aktörerna bygga vidare på 24SevenOffice mjukvara när man digitaliserar sina processer och erbjudande, vilket skett i Norge. Hittills har bolaget emellertid inte presenterat något sådant avtal utan endast med några mindre redovisningsbyråer.

Värderingarna håller sig kring 5 gånger intäkterna för Upsales, Lime och 24SevenOffice medan Fortnox ligger på nästan 15 gånger. 24SevenOffice sticker ut i gruppen genom näst högst tillväxt (även om den organiska tillväxten kanske inte är riktigt lika bra), liksom genom att man kör verksamheten med rejäl förlust.

| EV/Sales 2020 | Tillväxt senaste kvartal | Marginal senaste kvartal | |

| 24SevenOffice | 5,0 | 32% | -26% |

| Lime | 5,0 | 14% | 20% |

| Upsales | 4,9 | 22% | 6% |

| Fortnox | 14,0 | 43% | 31% |

Den långsiktiga lönsamhetspotentialen kan vara något lägre än för Upsales och särskilt Fortnox. Detta då man underhåller ett mer omfattande system för flera marknader. Det är ändå klart rimlig med marginaler över 20 procent i en mer mogen fas.

I vårt huvudscenario tänker vi oss att tillväxten håller i sig de kommande åren och efterhand ger utslag i stigande rörelsemarginaler. Behåller vi en EV/Sales 5 på aktien så får man intäktstillväxten i avkastning. Men den här typen av höga multiplar är känsliga för operativa bakslag och kan komma ned raskt om tillväxten börjar avta eller det syns tecken på att bolaget måste spendera för mycket pengar i kundanskaffningen.

Även om det inte alls är svårt att se potential i 24SevenOffice affärsmodell och marknadsposition så håller vi oss tills vidare på sidlinjen vad gäller aktien.

| Ägare | Värde (MSEK) | Andel av kapital |

| 24sevenoffice AS | 458 | 56,81% |

| Swedbank Robur Fonder | 58 | 7,24% |

| Handelsbanken Fonder | 44 | 5,43% |

| Nordea Fonder | 40 | 4,95% |

| Humle Fonder | 39 | 4,85% |

| Staale Risa (VD) | 22 | 2,71% |

| 24Sevenoffice BMU AS | 16 | 2,05% |

| TIN Fonder | 15 | 1,83% |

| Elvegris AS | 12 | 1,58% |

| Truls Kristian Hauger | 12 | 1,58% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser